Começa evento da Law and Society Association (LSA), com participação de Andrea Salles

Com participação da sócia da MSA Advogados, Andrea Salles, começou hoje, dia 13 de julho, e se encerra no dia 16 de julho, o evento da Law and Society Association (LSA), que está sendo realizado de forma híbrida (em Lisboa e também on line).

Andrea Salles participou da sessão Collective actions as instruments for acessing justice and combating discrimination, apresentando o artigo The Reform of the Insolvency Treatment of Small Businesses in Brazil.

A sócia da MSA ainda será chair da sessão The use of artificial intelligence in legal systems: Ethical challenges. O evento terá debates diários com professores e advogados dos mais diversos países que tiveram seus artigos vinculados ao tema central do evento Rage, Reckoning, & Remedy.

Briga entre sócios: soluções jurídicas e redução de prejuízos

Quando os sócios brigam, a empresa perde. A melhor solução sempre será, claro, um acordo e o mais rápido possível. Contudo, há ocasiões em que os interesses se tornam inconciliáveis, e o litígio inevitável.

Como em qualquer caso, a prevenção é melhor do que o remédio.

1. Prevenção de conflitos

Prevenção significa, na constituição da sociedade, redigir os instrumentos de governança (contrato social, estatuto, acordo de acionistas ou de quotistas etc.) de modo a estabelecer, desde logo, regras de conduta para situações de estresse societário. Pode ser feito na constituição da sociedade, ou posteriormente, desde que antes de qualquer conflito: em resumo, combinar em tempos de paz como será o procedimento em tempos de guerra.

Nem todas as cláusulas precisam estar no contrato social ou no estatuto. Esses documentos são de regular acesso por terceiros, e nem sempre interessa que regras de governança estejam neles inseridas. Uma opção é fazer um acordo de quotistas ou de acionistas, segundo a natureza jurídica da sociedade (LTDA ou S.A), os quais não precisam de publicidade para terem valor perante os sócios, e neles inserir toda sorte de procedimentos que as partes entendam devidos.

Assim, independentemente se no estatuto ou no acordo, listamos abaixo algumas cláusulas úteis à prevenção de litígios societários.

- Exclusão por justa causa: Regra prevista no artigo 1.085 do Código Civil para sociedades limitadas, na qual os sócios que compõem a maioria do capital social podem excluir um sócio que esteja colocando em risco a continuidade do negócio. O próprio contrato pode listar algumas condutas desde logo classificadas como passíveis de exclusão, tais como concorrência com a própria sociedade, difamação da sociedade e/ou dos sócios, falta de engajamento mínimo, ausência nas deliberações sociais dentre outras.

- Quóruns qualificados: Quando um determinado sócio possui uma fatia considerável do capital, as partes podem selecionar determinados temas para os quais seja possível prever quóruns qualificados de deliberação, ou seja, exigência de um percentual mínimo de votos positivos para aprovação daquelas matérias selecionadas.

- Regras de engajamento: Quando necessário o trabalho dos sócios, vale perder um tempo e definir regras de engajamento mínimo, sem o qual um determinado sócio pode ser excluído da sociedade ou penalizado de alguma modo, inclusive de forma pecuniária.

- Punições pecuniárias: Nas sociedades limitadas é possível a distribuição de lucros desproporcional ao capital social, de acordo com a deliberação dos sócios. Desse modo, é possível já deixar previamente deliberado os casos em que a distribuição se dará de forma desproporcional se os sócios realizarem, ou deixarem de realizar, determinadas ações. Funcionará como uma penalidade pecuniária, de fácil aplicação.

- Sucessão: Uma grande fonte de conflito é o ingresso de herdeiros na sociedade: seja na relação entre eles, seja na relação entre esses e os sócios remanescentes. Daí que de todas as regras de prevenção, as que tratam de falecimento são as mais importantes. Não raro os contratos e estatutos sociais trazem aquela cláusula padrão tratando apenas de como serão pagos os herdeiros, ou se poderão ser aceitos ou não na sociedade. No entanto, faz-se necessário muito mais do que isso. Como são apurados os haveres dos herdeiros? Balanço contábil, fluxo de caixa descontado, multiplicador de EBITDA ou outra regra de valuation? Havendo divergências quanto ao valor apurado, o que acontece? Qual quórum para deliberar pela entrada ou não de herdeiros? Depois da entrada dos herdeiros, existe alguma diferença de peso nas deliberações entre sócios fundadores e herdeiros? Essas e várias outras questões podem ser tratadas previamente nos instrumentos de governança das sociedades quanto à sucessão, e não só por morte, mas também em caso de alienação de quotas/ações.

Além dessas, diversas regras comumente presentes em acordos de acionistas ou quotistas também ajudam a evitar conflitos, tais como definição de prazo mínimo dentro do qual nenhum dos sócios pode alienar suas quotas/ações, regras para venda conjunta (drag e tag along), condições através das quais uma quota/ação pode ser vendida a terceiros, consequências de uma restrição judicial sobre quotas/ações, casos de dissolução parcial e apuração de haveres de sócios descontente, dentre outras.

Como se viu, o caminho é amplo para evitar o conflito. Mas uma vez instalado, como resolver?

2. Solução de conflitos

2.1. Exclusão judicial

Se para exclusão por justa causa extrajudicial há necessidade de previsão contratual, a exclusão judicial prescinde de cláusula nesse sentido.

O artigo 1.030 do Código Civil prevê que um sócio pode ser excluído judicialmente, mediante a deliberação da maioria dos demais sócios, por falta grave no cumprimento de suas obrigações.

O conceito de falta grave é subjetivo, e a falha precisará ser provada em juízo. Um sócio que deixar de cumprir funções que antes as realizava a contento, ou que as realiza de forma desidiosa já caracteriza, se bem demonstrada, uma falta grave. Como nem sempre se torna fácil tal demonstração, recomenda-se que antes da ação judicial tais falhas sejam documentadas através de notificações extrajudiciais.

2.1. Dissolução parcial extrajudicial e judicial

Há casos, contudo, que inexiste falha, mas tão somente um desgaste relacional entre os sócios, o que tecnicamente se chama de quebra do affectio societatis. Aqui não será caso de exclusão, mas de dissolução parcial.

A dissolução parcial acontece quando um sócio comunica à sociedade e aos demais sócios o seu desejo de se retirar (artigo 1.029 do Código Civil).

A notificação produz efeitos 60 dias depois de recebida, quando esse sócio não mais fará parte do quadro societário. Com a notificação, o sócio se dirige à Junta Comercial, faz o registro desse documento e o seu requerimento para que seja excluído do cadastro da empresa, o que será feito considerando a data acima (60 dias após o recebimento da notificação de retirada). Na próxima alteração contratual, estará a sociedade obrigada a mencionar em seu contrato social a nova formação societária. Como se vê, trata-se de procedimento extrajudicial quando a dissolução se dá por iniciativa daquele que quer se retirar.

Se, ao contrário, uma maioria quer dissolver a sociedade em relação a um único sócio – ou seja, no lugar de um sócio desejar sair, os demais desejarem excluí-lo –, será necessária uma ação judicial. Isso porque não há previsão legal de procedimento para exclusão de sócio tão somente por quebra de affectio societatis.

Assim, deverá ser requerido ao juiz da causa a dissolução parcial para indenização daquele sócio, apelando ao princípio da conservação da empresa, sustentando o fato de o referido sócio ser minoria, e ter a maioria melhores condições de continuar o negócio: a decisão dependerá dos contornos do caso concreto.

Até aqui, tratamos de saída do sócio, mas não do valor de sua quota, e da apuração dos seus haveres. Esse é um segundo procedimento, que não acontece em conjunto, mas em momento posterior: primeiro exclui o sócio, depois apura os haveres.

3. Apuração de haveres

Qualquer que seja o motivo ou a forma (e acima tratamos de vários motivos e formas) pelo qual um sócio saia da sociedade, a sua quota precisa ser liquidada, ou seja, é o procedimento pelo qual será aferido o valor da participação que o sócio mantinha na sociedade.

O artigo 1.031 do Código Civil determina que a liquidação se dará com base no que estipula o contrato social, e inexistindo regra específica pactuada, com base na situação patrimonial da sociedade, à data da resolução, verificada em balanço especialmente levantado. Com isso, o capital social sofrerá a correspondente redução, salvo se os demais sócios suprirem o valor da quota. E a quota liquidada será paga em dinheiro, no prazo de noventa dias, a partir da liquidação, salvo acordo, ou estipulação contratual em contrário.

Nem sempre há valores a pagar. Uma liquidação pode resultar em valor negativo: é o caso de uma sociedade endividada, na qual o seu passivo com terceiros (dívidas) se afigura maior do que o seu ativo (bens e direitos). Nesse caso, o patrimônio líquido é negativo, e o sócio que sai, no lugar de receber, precisa pagar.

Uma dúvida que sempre surge é a seguinte: o balanço contábil para apuração de haveres é o contábil, ou faz-se algum ajuste no mesmo a fim de considerar bens não contabilizáveis, tais como marca e fundo de comércio, de modo a chegar em um valor real para a participação do sócio?

O código civil é silente, de modo que a maioria dos juízes aplicavam a apuração meramente contábil, em regra prejudicial ao sócio retirante. Com o Código de Processo Civil (CPC) de 2015, procedimentos mais detalhados foram introduzidos no que tange à apuração de haveres.

O artigo 606 do CPC/2015 estabelece que em caso de omissão do contrato social, o juiz definirá, como critério de apuração de haveres, o valor patrimonial apurado em balanço de determinação, tomando-se por referência a data da resolução e avaliando-se bens e direitos do ativo, tangíveis e intangíveis, a preço de saída, além do passivo também a ser apurado de igual forma. Além disso, em todos os casos em que seja necessária a realização de perícia, a nomeação do perito recairá preferencialmente sobre especialista em avaliação de sociedades.

Com o novo CPC, a avaliação tende a ser mais justa, na medida que não mais se limita ao patrimônio contábil, mas considera o patrimônio a preço de saída (na contabilidade tradicional, ao contrário, se dá sempre a custo), contabilizando-se ainda os intangíveis.

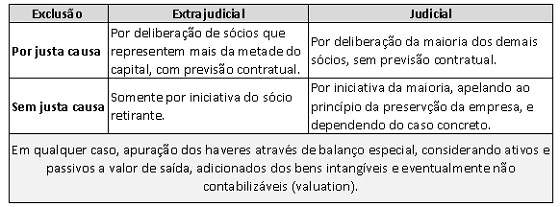

Em resumo, para facilitar a visualização, segue uma tabela esquematizando os conceitos acima:

Responsabilidade de sócios por dívidas tributárias

Recentemente escrevemos aqui neste espaço sobre os limites – ou a falta deles – para a responsabilização dos sócios por dívidas das empresas. Hoje vamos tratar especificamente da responsabilidade tributária, dado o recente (25/05/2022) julgamento do STJ sobre a matéria, o que gerou a tese fixada no Tema 981, de observância obrigatória por todos os juízes do Brasil.

Como já tivemos a oportunidade de sustentar em artigos anteriores, a regra geral na sociedade limitada ou na anônima é a separação de patrimônio, de modo que dívida da empresa não recai sobre sócios, acionistas e/ou administradores. Isso vale também para a tributária. A exceção são os casos de fraude, ou confusão patrimonial.

A Súmula 435 do STJ já há muito entende ser fraude a dissolução irregular da sociedade, autorizando, assim, a responsabilização dos autores de fraude pelos débitos tributários. Por dissolução irregular, entende-se o famoso fechamento da empresa, ou cessação de suas atividades, sem a baixa formal e regular perante os órgãos de registro.

De modo que inexiste controvérsia quanto (i) à caracterização de fraude no encerramento irregular da empresa, e (ii) à responsabilização do sócio somente em caso de fraude.

O que o STJ decidiu agora é: qual o sócio responde? O sócio da época em que o tributo foi gerado, ou o sócio da época da dissolução irregular?

Uma primeira parte dessa questão já tinha sido respondida em novembro de 2021, por ocasião da fixação da tese do Tema 962, assim firmada pelo STJ:

“O redirecionamento da execução fiscal, quando fundado na dissolução irregular da pessoa jurídica executada ou na presunção de sua ocorrência, não pode ser autorizado contra o sócio ou o terceiro não sócio que, embora exercesse poderes de gerência ao tempo do fato gerador, sem incorrer em prática de atos com excesso de poderes ou infração à lei, ao contrato social ou aos estatutos, dela regularmente se retirou e não deu causa à sua posterior dissolução irregular, conforme art. 135, III, do CTN.”

Como se vê, o sócio que exercia a administração da sociedade na época dos fatos geradores dos tributos inadimplidos não responde por esses mesmos tributos, em caso de dissolução irregular, se se retirou do quadro societário antes da dissolução.

E agora, em maio de 2022, fixou o STJ a tese do Tema 981:

“À luz do art. 135, III, do CTN, o pedido de redirecionamento da Execução Fiscal, quando fundado na hipótese de dissolução irregular da sociedade empresária executada ou de presunção de sua ocorrência (Súmula 435/STJ), pode ser autorizado contra o sócio com poderes de administração da sociedade, na data em que configurada a sua dissolução irregular ou a presunção de sua ocorrência (Súmula 435/STJ), ainda que não tenha exercido poderes de gerência, na data em que ocorrido o fato gerador do tributo não adimplido.”

Ou seja, responde o administrador da época da dissolução irregular, ainda que ele não tenha sido o administrador da época do fato gerador.

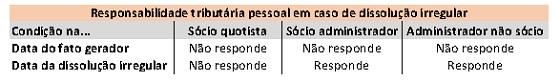

Esquematizando o entendimento conjugado de ambas as teses, fica assim:

Em resumo, pouco importa quem era o sócio e/ou o administrador na época do fato gerador e do vencimento do tributo, só responde com os seus bens pessoais, em caso de dissolução irregular, o administrador da época em que se deu a dissolução/fraude.

MSA garante indenização a criança especial por parte de escola no Rio de Janeiro

A vida das famílias das crianças especiais não é nada fácil e, infelizmente, a defesa dos direitos dessas crianças, geralmente, só é resolvido com processo judicial.

E não foi diferente com uma criança de 6 anos de idade, em que um colégio da elite da Barra da Tijuca, no Rio de Janeiro, negou-lhe a matrícula. Diagnosticada dentro do transtorno no espectro autista (TEA), haveria necessidade de mediação escolar e cuidados especiais em sala de aula, para viabilizar a superação das dificuldades enfrentadas quanto à organização de tarefas, de acordo com seu nível de aprendizagem, estímulo no seu progresso, bem como incentivo no contato / interação com outras crianças.

Obviamente, essa situação causa nos pais uma sensação imensurável de impotência e uma insegurança quanto ao ambiente escolar dos seus filhos. E o problema já se inicia antes mesmo do fechamento da matrícula. Neste caso, inicialmente a escola informou a existência de vagas, mas após saber que a criança é autista, o discurso mudou e não tinha mais vaga para matrícula do aluno.

E negar vaga a uma criança autista, não fere apenas a dignidade desta criança e sua família, também fere o direito de todos os alunos daquela escola, de conviver e aprender diariamente com a diversidade.

Só que no caso desta família, a busca por uma resposta para o tratamento desumano ao seu filho, veio de uma decisão judicial, muito bem fundamentada, que pontuou de modo brilhante a legislação sobre o tema:

“A Lei nº 9394/96, que estabeleceu diretrizes e bases da educação, em seu art.58, dispõe que se entende por educação especial a modalidade de educação escolar oferecida preferencialmente na rede regular de ensino, para educandos com deficiência, transtornos globais do desenvolvimento e altas habilidades ou superdotação. E, em seu §1º, estabelece que, haverá, quando necessário, serviços de apoio especializado, na escola regular, para atender às peculiaridades da clientela de educação especial. Por sua vez, a Lei nº 12.764/2012 instituiu a Política Nacional de Proteção dos Direitos da Pessoa com Transtorno do Espectro Autista, assegurando à efetiva integração do estudante à vida em sociedade e garantindo-lhe acesso à educação especial, principalmente no tocante a sua permanência e aprendizagem, de forma a concretizar, assim, os preceitos fundamentais. Cabe destacar, ainda, que a Lei 13.146/2015, que se destina a assegurar e a promover o exercício dos direitos das pessoas com deficiência, no tocante ao sistema educacional privado, trouxe no § 1º, do artigo 28, vedação legal de cobrança adicional na mensalidade para se fazer cumprir a inclusão plena.”

É claro que uma decisão judicial, por si só, não vai resolver as diversas intempéries a que são submetidas as crianças especiais, mas a condenação em dano moral, tal como aconteceu neste processo judicial, traz um acalanto às famílias que vivem cotidianamente esses problemas.

E a MSA Advogados se orgulha de ser o escritório jurídico que defende o interesse dessa família através do processo judicial nº 0801791-70.2022.8.19.0203.

Autistas ainda lutam por direitos mínimos de diagnóstico e tratamento

No ano em que a Lei 12.764/2012 (que instituiu a Política Nacional de Proteção dos Direitos das Pessoas com Transtorno do Espectro Autista) completa dez anos de vigência, verificamos que grande parte da população autista ainda permanece sem acesso aos seus mínimos direitos.

Apesar de o art 2, III da lei 12.764/2012 prever, dentre outras diretrizes da Política Nacional de Proteção dos Direitos da Pessoa com TEA, a atenção integral às necessidades de saúde da pessoa com transtorno do espectro autista, objetivando o diagnóstico precoce, o atendimento multiprofissional e o acesso a medicamentos e nutrientes, a realidade é bem diferente.

A dificuldade começa ao buscar uma avaliação médica para obtenção do diagnóstico e continua ainda com a ausência de tratamento especializado tanto no sistema público de saúde como nas redes credenciadas aos planos de saúde. Para garantir o acesso aos direitos previstos tanto na lei 12.764/2012 como na lei brasileira de inclusão – lei 13.146/2015, assim como no próprio Código de Defesa do Consumidor, os familiares dos autistas tem procurado a justiça, pois somente com a judicialização de seus direitos conseguem acesso a um tratamento eficaz e intensivo.

Apesar da recente discussão travada no Superior Tribunal de Justiça sobre a natureza do rol da ANS, a MSA Advogados tem trabalhado para algumas famílias nesse sentido e conseguido êxito nas ações contra os planos de saúde para garantir aos autistas tratamento solicitado por seus médicos e assim, garantir a estes indivíduos a chance de desenvolver suas habilidades cognitivas e psicossociais.

Buscamos assim defender os direitos fundamentais das pessoas autistas, que são constantemente violados, e desta forma possibilitar que no futuro tenham uma vida funcional e independente.

Saiba até onde a LTDA é mesmo uma responsabilidade limitada

Diz o parágrafo único do artigo 1.052 do Código Civil Brasileiro: “Na sociedade limitada, a responsabilidade de cada sócio é restrita ao valor de suas quotas”. Será que é mesmo?

Dentro desse conceito está a resposta para a pergunta que todo sócio faz, sobretudo com a empresa endividada:

“Doutor, essas dívidas podem chegar nos meus bens?”

Ou ainda:

“E se não pagar, o que que acontece?…”

Alguns, intuitivamente, acham estranho que em uma empresa devendo milhões, e com um capital, por exemplo, de R$ 10.000,00, o sócio só vá responder com os seus bens somente até o valor dos R$ 10mil.

Bom, era para ser realmente assim! Mas, infelizmente, temos muitas exceções na legislação: e o pior nem são as exceções legislativas, mas a interpretação extensiva que muitos juízes fazem da lei.

Esse é um problema cultural: o Brasil não entendeu a responsabilidade limitada. O senso comum do brasileiro médio é o de que alguém precisa sempre estar tutelando seus interesses (em outras palavras, cuidando dele). Se não é o Estado provendo “de graça” os itens básicos para a sua sobrevivência, são as empresas.

E o que diz então a legislação sobre o assunto?

A regra geral é essa: sócio não responde por dívida da empresa. A legislação brasileira foi criada com base na chamada teoria maior da desconsideração da personalidade jurídica, ou seja, o sócio só responde por dívidas da empresa em casos de fraude ou confusão patrimonial, de acordo com o previsto no artigo 50 do Código Civil.

A dívida do banco, os débitos tributários, dívidas com fornecedores, dentre outras, são responsabilidade da empresa tão somente, e não há nada na lei brasileira que autorize a transferência dessas obrigações para a pessoa dos sócios. A exceção, como dito acima, acontece se ficar demonstrada uma fraude, ou confusão patrimonial.

Assim, se a empresa possui uma dívida milionária, mas o sócio desviou recursos para pagamento de suas contas pessoais, ou para pagamentos sem nenhuma relação com a atividade da empresa, está caracterizada a fraude e esse sócio pode ser responsabilizado. Outra fraude (assim considerada pelo judiciário) comum: o encerramento irregular das atividades. Essa é, talvez, a maior incidência de responsabilização de sócios: os negócios vão mal, e os sócios fecham as portas sem dar baixa na empresa. Fica caracterizada a dissolução irregular, e a partir daí, a responsabilidade deixa de ser limitada.

Mas se há dívidas, e a continuação das atividades é inviável, como fazer?

Nesse caso, há dois caminhos: (i) os sócios apresentam um pedido de falência, procedimento que existe justamente para esses casos: passivos maiores do que os ativos, sem geração de caixa que reverta essa situação. Poucos o fazem, pois o processo não é barato, existe sempre uma investigação penal a fim de detectar crimes falimentares (nessa hora a contabilidade precisa estar muito bem executada), e os sócios ficam gravados como falidos, impedidos assim de constituírem novas sociedades, terem acesso a créditos etc. (ii) O outro caminho é manter a empresa aberta, ainda que sem atividades, ou com reduzido movimento, de modo a não permitir a dissolução irregular e com isso manter as dívidas circunscritas à pessoa jurídica sem atingir os sócios. Claro que há custos nisso, mas não é uma situação eterna, pois todas as dívidas, com o tempo, prescrevem.

Hoje existe a possibilidade de registrar a baixa de uma sociedade mesmo com dívidas, pois não mais se exige certidões para tanto. Contudo, quando isso ocorre, a responsabilidade pelas dívidas fica automaticamente transferida aos sócios: a dissolução não foi irregular, porém inexistiu a liquidação da sociedade, de modo que o resultado prático é o mesmo.

Há ainda dois tipos de dívida para as quais não há responsabilidade limitada por força de lei: as decorrentes de relações de consumo e as trabalhistas.

O §5° do artigo 28 do Código de Defesa do Consumidor (Lei n° 8.078/1990) estabelece que “poderá ser desconsiderada a pessoa jurídica sempre que sua personalidade for, de alguma forma, obstáculo ao ressarcimento de prejuízos causados aos consumidores”. Ou seja, vale tudo! Nesse caso aqui não precisamos de fraude, abuso de forma, confusão patrimonial, nada: faltou dinheiro na PJ, responde o sócio.

Não há regra trabalhista com esse teor, mas a justiça do trabalho, como não poderia deixar de ser, pegou emprestada a norma consumerista para aplicação nas relações por ela tuteladas, de modo que, também para dívidas trabalhistas vale tudo: faltou dinheiro na empresa, responde o sócio com todo o seu patrimônio.

A falência e a recuperação judicial são as únicas barreiras, e mesmo assim frágeis, para se evitar uma responsabilização pessoal por dívidas trabalhistas ou de consumo.

Vale destacar ainda os casos em que o sócio garantiu pessoalmente alguma dívida da sociedade, como é comum nos empréstimos bancários, onde não raro se exige o seu aval pessoal para liberação dos recursos. Aqui o sócio responde com seus bens particulares não porque a dívida tenha sido transferida da PJ para ele, mas porque, já na sua formação, ela (dívida) foi assumida pessoalmente por esse sócio em razão do aval ofertado.

Em resumo, ele vai responder por ser avalista, e não por ser sócio: se fosse um terceiro avalista, sem qualquer relação societária, responderia do mesmo modo.

Essas considerações reforçam a necessidade de um bom planejamento patrimonial por parte de qualquer empresário: a responsabilidade limitada é a regra, nas sobram exceções legais, e interpretações judiciais não tão legais assim…

Evento da Abradi-RJ debate fusões e aquisições de empresas digitais

Evento promovido pela Abradi-RJ no dia 7 de abril no Rio de Janeiro, lançou o guia de fusões e aquisições produzido pela Abradi-RJ e teve um debate e considerações sobre o tema.

O evento contou com a participação do sócio da MSA Advogados, Marco Aurélio Medeiros, que abordou os principais cuidados que os empreendedores devem ter antes de entrar no processo de fusões e aquisições, além dos impactos e os riscos para os envolvidos, principalmente para os empreendedores.

Além disso, Marco Medeiros falou sobre as principais modalidades jurídico-contábeis nos processos de fusões e aquisições no mercado digital e as boas práticas de governança que são recomendadas para um agência digital que quer ser mais atrativa, e se valorizar num processo de M&A (Mergers and Acquisitions, em português, fusões e aquisições).

O evento foi conduzido por Fabio Medeiros, presidente da Abradi-RJ, e contou ainda com as palestras de Daltro Martins, líder do Comitê de Fusões e Aquisições da Abradi, e Michel Lent, empreendedor serial.

Negócios imobiliários e recentes decisões judiciais sobre o tema

Decisões e discussões judiciais recentes trazem impactos para os negócios imobiliários (compra, venda e locação), bem como para a estruturação patrimonial, tributária e sucessória de famílias e empresas. As notícias são boas! Vamos tratar de algumas abaixo.

Base de cálculo do valor do ITBI

O artigo 38 do Código Tributário Nacional (CTN) determina que a base de cálculo do Imposto de Transmissão de Bens Imóveis (ITBI) é o valor venal dos bens ou direitos transmitidos.

Valor venal, semanticamente, significa “valor verdadeiro”. No entanto, qual é o valor verdadeiro? Aquele indicado pelas partes na escritura, ou o da avaliação feita pelo Município?

As Fazenda Municipais adotam o princípio de apontar, como base de cálculo do imposto, o maior valor entre aquele indicado pelas partes na escritura e o valor de avaliação que a própria Fazenda possui em suas bases cadastrais.

Contudo, o valor de avaliação da Fazenda, por sua vez, de igual sorte é alvo de discussões: é o valor venal indicado para cálculo do IPTU, ou pode ser uma avaliação oficial diversa dos valores indicados para o IPTU?

O Superior Tribunal de Justiça (STJ) resolveu a questão na tese fixada sob o rito dos recursos repetitivos (Tema n° 1.113), em julgamento de 24 de fevereiro de 2022 (Resp 1.937.821), o qual será de observância obrigatória por todos os juízes do país.

Para o STJ, a base de cálculo do ITBI é o valor do imóvel transmitido em condições de mercado, ou seja, não pode ser nem o valor base do IPTU, nem qualquer outra avaliação da Fazenda Municipal. Em resumo, é o valor indicado pelas partes na escritura, qualquer que seja ele.

Caso a Fazenda entenda que o valor indicado pelas partes não condiz com as condições de mercado, seja porque houve uma simulação, fraude, ou qualquer outro tipo de transação (entre partes relacionadas, p.ex.) que adotou um valor diminuto e descolado do valor verdadeiro, caberá à Fazenda instaurar procedimento de fiscalização, e provar a ocorrência das situações descritas, posto que o valor declarado pelo contribuinte goza de presunção de veracidade.

A decisão é recente, e caberá às Fazendas Municipais atualizar o seu procedimento. Enquanto tal fato não ocorre, os contribuintes podem sofrer arbitrariedades quando da celebração de negócios imobiliários com a cobrança a maior de ITBI, caso em que deverá se socorrer do judiciário para ver o seu direito de pagar o valor correto atendido.

Data de pagamento do ITBI

Outra questão relativa ao ITBI se dá quanto ao momento em que é devido, ou seja, a sua data de pagamento. O artigo 35 do CTN determina que o fato gerador do tributo acontece na transmissão do imóvel ou dos direitos relativos ao imóvel.

A transmissão do direito de propriedade, por sua vez, só acontece quando do registro do titulo translativo (escritura, contrato social no caso de integralização, formal de partilha etc.) é feito no Registro de Imóveis.

Nessa linha, não há o que se falar em pagamento de ITBI quando da celebração da escritura de compra e venda. Ou quando do registro do contrato social, e nem em qualquer momento anterior ao registro do documento no Registro de Imóveis.

E foi essa a decisão do Supremo Tribunal Federal (STF) no Recurso Extraordinário 1294969, com repercussão geral (Tema 1.124), ou seja, de observância obrigatória por todos os juízes do país. Para o STF, o ITBI só é devido no momento em que o título é registrado no RGI, não antes, não na escritura nem em qualquer outro momento.

Contudo, a lei de registros públicos (Lei n° 6.015/1973) em seu artigo 30, inciso XI, determina que os tabeliães devem exigir o pagamento do ITBI no momento da celebração do ato. Já o artigo 134, VI do CTN, aponta os tabeliães como responsáveis solidários pelos tributos devidos em razão dos atos por eles lavrados.

Para resolver a questão, o PSDB ajuizou no STF uma ação direta de inconstitucionalidade para que esses dispositivos legais sejam declarados inconstitucionais.

Mas enquanto esses dispositivos estiverem em vigor – ainda que contrariando determinação do STF –, os tabelionatos continuem a exigir o ITBI quando da lavratura da escritura, o que é uma arbitrariedade. No entanto, não se pode condená-los por tentarem se proteger da Fazenda Municipal. Dificilmente algum contribuinte conseguirá lavrar uma escritura sem pagar ITBI, salvo se requerer uma liminar judicial para tanto.

Penhorabilidade do único imóvel do fiador

A impenhorabilidade do único imóvel é conhecia, e decorre do disposto na lei n° 8.009/90.

Contudo, uma das exceções da lei é a fiança locatícia: o artigo 3°, inciso VIII é claro ao estabelecer que a impenhorabilidade não pode ser argumento de defesa para obrigações decorrentes de fiança concedida em contrato de locação.

Não obstante, o STF, em algumas decisões no passado, começou a relativizar o texto da lei, entendendo que no caso de fiança de imóvel não residencial o direito de moradia deveria se sobrepor ao crédito do locador.

Tais decisões – duas, na verdade – trouxeram considerável insegurança jurídica ao mercado imobiliário. E insegurança para o locador se traduz em dificuldade para o locatário: não raro, muitos proprietários passaram a exigir a apresentação de dois imóveis pelo fiador.

Para resolver a questão, o Supremo levou ao Plenário o tema em 8 de março de 2022, agora sob repercussão geral (Tema 1.127), e por 7 votos contra 4 foi fixada a tese de que é constitucional a penhora do único imóvel em caso de fiança locatícia, qualquer que seja a locação – residencial ou não.

Com isso, ganham todos: segurança e previsibilidade são essenciais para os negócios.

ITCMD sobre heranças no exterior

O último tópico não se restringe a negócios imobiliários, mas ao patrimônio em geral mantido no exterior por não residente, e transmitido a herdeiro ou donatário residente no país.

O STF, no julgamento do Recurso Extraordinário 851108, com repercussão geral (Tema 825), reconheceu a impossibilidade de os Estados cobrarem Imposto de Transmissão Causa Mortis (ITCMD) quando o doador ou falecido tiver residência no exterior, ainda que o herdeiro ou donatário seja residente no país.

Isso porque o artigo 155, §1°, Inciso III da Constituição Federal exige, para a cobrança, a regulamentação por Lei Complementar, a qual não foi ainda promulgada.

Até então os Estados vinham regulando a cobrança através de legislação interna, contudo, segundo o STF, os mesmos não possuem competência para tanto.

MSA promove live sobre imposto de renda

A MSA Advogados, em parceria com a CABENA e com a Múltipla Consultoria, promove no dia 5 de abril a live IR 2022: como preencher, economizar e não errar! que abordará a declaração do Imposto de Renda para Pessoa Física.

O evento será conduzido por Marco Aurélio Medeiros, sócio da MSA Advogados, que falará sobre a declaração do IR 2022 para pessoa física, modificações em relação ao ano passado, como economizar na sua declaração utilizando as seções e campos corretos para abatimentos e, no final, abrirá para dúvidas dos participantes em relação ao Imposto de Renda.

Para participar, basta preencher o formulário na página https://conteudo.msaonline.adv.br/IR2022, enviar sua inscrição e esperar o email de confirmação.

Como acontece nos eventos da MSA Advogados, o link para participação será enviado no dia da palestra, mas não se preocupe, mandaremos lembretes e novidades durante a semana.

RELP: conheça o novo “Refis” para micro e pequenas empresas

Com um nome criativo que mais parece um trocadilho em inglês – afinal, as ME e EPP estão mesmo precisando de ajuda… –, foi instituído pela Lei Complementar n° 193 de 17/03/2022 o Programa de Reescalonamento do Pagamento de Débitos no Âmbito do Simples Nacional (RELP).

A adesão deverá ser feita até o último dia útil de abril de 2022, mas o parcelamento ainda será regulamentado pelo Comitê Gestor do Simples Nacional, de modo que, nesta data, ainda não é possível aderir.

Podem entrar no parcelamento os débitos vencidos até fevereiro de 2022, e o saldo devido poderá ser quitado em até 188 parcelas.

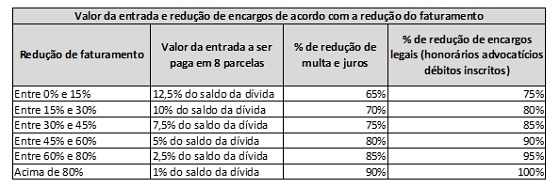

O valor da entrada, e a redução dos encargos de multa e juros, vão depender do comparativo de faturamento do contribuinte em dois períodos: março a dezembro de 2020 com igual período de 2019.

Quanto maior a redução de faturamento de 2020 em comparação com 2019, menor o valor da entrada, e maior a redução de encargos.

A entrada será um percentual aplicado sobre o saldo total dos débitos; e sobre esse saldo, dependendo da redução de faturamento, aplica-se a redução de multa, juros e encargos legais. A tabela abaixo ajuda a demonstrar o escalonamento previsto na lei:

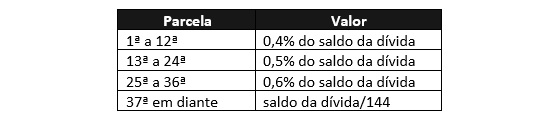

Depois de definido o valor da entrada, e a redução de multa, juros e encargos legais sobre o saldo, deve-se calcular o valor das 180 parcelas restantes.

O valor de cada parcela será um % do saldo devedor, escalonado de acordo com o prazo de pagamento: da 1ª à 12ª, cada parcela será de 0,4% do saldo devedor; da 13ª a 24ª, 0,5% do saldo devedor; da 25ª a 36ª parcela, cada uma será fixada em 0,6% do saldo devedor, e a partir da 37ª parcela, pega-se o saldo devedor e divide-se pelo número de parcelas restantes, que será de 144. A tabela abaixo facilita a visualização:

Cada parcela terá um valor mínimo de R$300,00.

Importante: não só a inadimplência de parcelas do Relp resultará na exclusão do contribuinte do parcelamento especial; o inadimplemento de qualquer débito tributário federal em época posterior à adesão vai causar a exclusão do parcelamento.

Isso significa que, uma vez aderido ao Relp, o contribuinte deve manter em dia, além do parcelamento, os seus pagamentos do Simples Nacional vencidos a partir daquela data.

O inadimplemento passível de causar exclusão é a falta de pagamento de 3 parcelas consecutivas ou 6 alternadas.