Contadores perguntam…

Geralmente, a dúvida de um profissional pode ser a de muitos. Por isso, compartilhamos aqui as discussões que, entendemos, serão úteis a todos.

Nessa semana recebemos uma consulta de um contador parceiro sobre a apuração de créditos de PIS/COFINS em razão da exclusão do ICMS da base, apurados para contribuinte que não entrou com ação judicial, ou seja, apuração extrajudicial.

Segue abaixo o questionamento:

“Boa tarde senhor Marco Aurelio,

Eu sou o * do Departamento Fiscal da Contábil do *. Queria uma ajuda sua a respeito de uma questão que estou tendo aqui.

Tenho um cliente que está querendo fazer a compensação do PIS e COFINS recolhido sobre o valor de ICMS que constava na base desses impostos.

Existe a orientação da Procuradoria a respeito da Retificação dos EFD Contribuições e DCTF, para que assim seja possível gerar os Per/Dcomp desses valores, e com isso compensar nos impostos federais devidos. Porém vejo que é apenas uma orientação, e não uma lei publicada nem nada do tipo, o que nos traz uma insegurança nesse sentido, caso a receita venha a questionar esses valores futuramente.

Então, me surgiram duas dúvidas:

1) A receita pode realmente questionar esse procedimento, mesmo já tendo desfecho favorável a isso pelo STF? Ou é 100% garantido que não vai dar nenhum problema de glosa desses créditos?

2) Se eu não fizer retificação de nem EFD Contribuições e nem DCTF, apenas levantar os valores e fazer os Per/Dcomps disso, qual risco eu tenho nessa situação?”

Resposta

“Olá, *.

Segue nossa posição abaixo.

1) Não há hipótese de a RFB questionar os créditos em si. Ela pode questionar e fiscalizar se o crédito existe, se a apuração é correta, mas não pode discutir a possibilidade de você excluir o ICMS na apuração da base do PIS/COFINS.

2) Você precisa retificar, pois o que você está compensando, nesse caso, é pagamento feito a maior. Se fosse crédito extemporâneo de PIS/COFINS, ok, basta inserir na EFD atual sem necessidade de retificação de períodos anteriores.

Mas não é caso de crédito extemporâneo, mas sim de pagamento indevido. Nesse caso, você precisar retificar a EFD e a DCTF, para que o débito declarado seja menor do que o DARF pago, e quando for fazer a PER/DCOMP, o seu crédito estará baseado em cada DARF pago a maior.”

Espero que a breve conversa acima ajudem os que estão na mesma situação.

Se você tem alguma dúvida, conte com a nossa ajuda!

Redirecionamento da execução fiscal para os sócios

Recentemente escrevemos sobre os limites – ou a falta deles – para a responsabilização dos sócios por dívidas das empresas. Agora, vamos tratar especificamente da responsabilidade tributária, dado o julgamento de 25 de maio de 2022 realizado pelo Superior Tribunal de Justiça sobre a matéria, o que gerou a tese fixada no Tema 981, de observância obrigatória por todos os juízes no Brasil.

Como já sustentamos em artigos anteriores, a regra geral na sociedade limitada ou na anônima é a separação de patrimônio, de modo que dívida da empresa não recai sobre sócios, acionistas e/ou administradores. Isso vale também para a tributária. A exceção são os casos de fraude, ou confusão patrimonial.

A Súmula 435 do STJ entende ser fraude a dissolução irregular da sociedade, autorizando, assim, a responsabilização dos autores de fraude pelos débitos tributários. Por dissolução irregular, entende-se o famoso fechamento da empresa, ou cessação de suas atividades, sem a baixa formal e regular perante os órgãos de registro.

De modo que inexiste controvérsia quanto (i) à caracterização de fraude no encerramento irregular da empresa, e (ii) à responsabilização do sócio somente em caso de fraude.

O que o STJ decidiu agora é: qual o sócio responde? O sócio da época em que o tributo foi gerado, ou o sócio da época da dissolução irregular?

Uma primeira parte dessa questão já tinha sido respondida em novembro de 2021, por ocasião da fixação da tese do Tema 962, assim firmada pelo STJ:

“O redirecionamento da execução fiscal, quando fundado na dissolução irregular da pessoa jurídica executada ou na presunção de sua ocorrência, não pode ser autorizado contra o sócio ou o terceiro não sócio que, embora exercesse poderes de gerência ao tempo do fato gerador, sem incorrer em prática de atos com excesso de poderes ou infração à lei, ao contrato social ou aos estatutos, dela regularmente se retirou e não deu causa à sua posterior dissolução irregular, conforme art. 135, III, do CTN.”

Como se vê, o sócio que exercia a administração da sociedade na época dos fatos geradores dos tributos inadimplidos não responde por esses mesmos tributos, em caso de dissolução irregular, se se retirou do quadro societário antes da dissolução.

E agora, em maio de 2022, fixou o STJ a tese do Tema 981:

“À luz do art. 135, III, do CTN, o pedido de redirecionamento da Execução Fiscal, quando fundado na hipótese de dissolução irregular da sociedade empresária executada ou de presunção de sua ocorrência (Súmula 435/STJ), pode ser autorizado contra o sócio com poderes de administração da sociedade, na data em que configurada a sua dissolução irregular ou a presunção de sua ocorrência (Súmula 435/STJ), ainda que não tenha exercido poderes de gerência, na data em que ocorrido o fato gerador do tributo não adimplido.”

Ou seja, responde o administrador da época da dissolução irregular, ainda que ele não tenha sido o administrador da época do fato gerador.

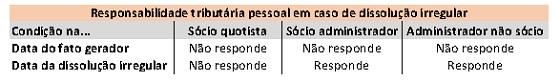

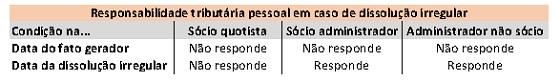

Esquematizando o entendimento conjugado de ambas as teses, fica assim:

Em resumo, pouco importa quem era o sócio e/ou o administrador na época do fato gerador e do vencimento do tributo, só responde com os seus bens pessoais, em caso de dissolução irregular, o administrador da época em que se deu a dissolução/fraude.

Responsabilidade de sócios por dívidas tributárias

Recentemente escrevemos aqui neste espaço sobre os limites – ou a falta deles – para a responsabilização dos sócios por dívidas das empresas. Hoje vamos tratar especificamente da responsabilidade tributária, dado o recente (25/05/2022) julgamento do STJ sobre a matéria, o que gerou a tese fixada no Tema 981, de observância obrigatória por todos os juízes do Brasil.

Como já tivemos a oportunidade de sustentar em artigos anteriores, a regra geral na sociedade limitada ou na anônima é a separação de patrimônio, de modo que dívida da empresa não recai sobre sócios, acionistas e/ou administradores. Isso vale também para a tributária. A exceção são os casos de fraude, ou confusão patrimonial.

A Súmula 435 do STJ já há muito entende ser fraude a dissolução irregular da sociedade, autorizando, assim, a responsabilização dos autores de fraude pelos débitos tributários. Por dissolução irregular, entende-se o famoso fechamento da empresa, ou cessação de suas atividades, sem a baixa formal e regular perante os órgãos de registro.

De modo que inexiste controvérsia quanto (i) à caracterização de fraude no encerramento irregular da empresa, e (ii) à responsabilização do sócio somente em caso de fraude.

O que o STJ decidiu agora é: qual o sócio responde? O sócio da época em que o tributo foi gerado, ou o sócio da época da dissolução irregular?

Uma primeira parte dessa questão já tinha sido respondida em novembro de 2021, por ocasião da fixação da tese do Tema 962, assim firmada pelo STJ:

“O redirecionamento da execução fiscal, quando fundado na dissolução irregular da pessoa jurídica executada ou na presunção de sua ocorrência, não pode ser autorizado contra o sócio ou o terceiro não sócio que, embora exercesse poderes de gerência ao tempo do fato gerador, sem incorrer em prática de atos com excesso de poderes ou infração à lei, ao contrato social ou aos estatutos, dela regularmente se retirou e não deu causa à sua posterior dissolução irregular, conforme art. 135, III, do CTN.”

Como se vê, o sócio que exercia a administração da sociedade na época dos fatos geradores dos tributos inadimplidos não responde por esses mesmos tributos, em caso de dissolução irregular, se se retirou do quadro societário antes da dissolução.

E agora, em maio de 2022, fixou o STJ a tese do Tema 981:

“À luz do art. 135, III, do CTN, o pedido de redirecionamento da Execução Fiscal, quando fundado na hipótese de dissolução irregular da sociedade empresária executada ou de presunção de sua ocorrência (Súmula 435/STJ), pode ser autorizado contra o sócio com poderes de administração da sociedade, na data em que configurada a sua dissolução irregular ou a presunção de sua ocorrência (Súmula 435/STJ), ainda que não tenha exercido poderes de gerência, na data em que ocorrido o fato gerador do tributo não adimplido.”

Ou seja, responde o administrador da época da dissolução irregular, ainda que ele não tenha sido o administrador da época do fato gerador.

Esquematizando o entendimento conjugado de ambas as teses, fica assim:

Em resumo, pouco importa quem era o sócio e/ou o administrador na época do fato gerador e do vencimento do tributo, só responde com os seus bens pessoais, em caso de dissolução irregular, o administrador da época em que se deu a dissolução/fraude.

Inconstitucionalidade da Taxa de Licenciamento Sanitário para atividades de baixo risco

Prática comum das Administrações Municipais pelo Brasil é a instituição de licenças renováveis, com o objetivo de arrecadar taxas anuais das empresas em geral. É o caso do alvará de localização, e da cada mais frequente taxa de licenciamento sanitário.

No município do Rio de Janeiro, desde 2018 temos um novo regramento para o licenciamento sanitário, que é a Lei n° 197 de 27.12.2018. Nos demais municípios as normas locais são parecidas, e o estudo de caso abaixo se aplica às demais cidades brasileiras, sobretudo porque o cerne da questão ora debatida é a exigência do licenciamento em si para atividades de baixo risco, no contexto da constituição federal e da lei federal n° 13.874/2019 (lei de liberdade econômica).

Como dito, a lei 197/2018 em seu capítulo X trata da taxa de licenciamento sanitário da seguinte forma (o grifo é nosso):

Art. 160-A. A Taxa de Licenciamento Sanitário tem como fato gerador o exercício regular, pelo Poder Público Municipal, de autorização, vigilância e fiscalização relativas às atividades sujeitas a licenciamento nas áreas de que trata o Código de Vigilância Sanitária, Vigilância de Zoonoses e de Inspeção Agropecuária.

Seção II Do Contribuinte

Art. 160-B. O contribuinte da Taxa é a pessoa física ou jurídica em cujo estabelecimento se exerce atividade sujeita, nos termos da legislação, a licenciamento nas áreas de que trata o Código de Vigilância Sanitária, Vigilância de Zoonoses e de Inspeção Agropecuária.

O artigo 160-C determina que a Taxa deverá ser paga pela concessão do licenciamento e calculada de acordo com a aplicação das tabelas ali indicadas, dentre as quais, a tabela de risco de atividade, a qual prevê o pagamento de taxa para atividades de baixo risco.

O fator de risco é, inclusive, parâmetro para fixação do valor da taxa, conforme indicado no §1°: novamente, trata-se de prática comum não só na legislação carioca a fixação da taxa de acordo com o grau de risco.

Ocorre que o parágrafo único do artigo 170 da Constituição Federal assim estabelece:

“É assegurado a todos o livre exercício de qualquer atividade econômica, independentemente de autorização de órgãos públicos, salvo nos casos previstos em lei.”

E atendendo ao princípio constitucional da livre iniciativa, contido no dispositivo constitucional acima transcrito, tivemos a promulgação da bem-vinda lei n° 13.874/2019, a qual institui a Declaração de Direitos de Liberdade Econômica. A referida lei, já em seu artigo 3°, assim determina (o grifo é nosso):

Art. 3º São direitos de toda pessoa, natural ou jurídica, essenciais para o desenvolvimento e o crescimento econômicos do País, observado o disposto no parágrafo único do art. 170 da Constituição Federal:

I – desenvolver atividade econômica de baixo risco, para a qual se valha exclusivamente de propriedade privada própria ou de terceiros consensuais, sem a necessidade de quaisquer atos públicos de liberação da atividade econômica;

Como se vê, a regra, em todo país, é o livre exercício de atividade de baixo risco independentemente de autorização estatal.

De acordo com o §1° do referido artigo, a definição de atividade de baixo risco ficará a cargo da legislação municipal, distrital ou estadual, e na falta dessas, de ato do Poder Executivo Federal.

No entanto, correntemente, as próprias legislações que criam tais taxas já apontam quais são as atividades de baixo risco, pois, como dito, o grau de risco influencia no valor do tributo cobrado. Assim, o problema não é definir a atividade de baixo risco, mas exigir licenciamento, e, por conseguinte, cobrar taxa para concedê-lo ou renová-lo.

Isso porque a taxa é uma espécie de tributo que exige uma contrapartida do Ente Tributante: se não há licenciamento ou necessidade de autorização, como cobrar por isso?

O artigo 77 do Código Tributário Nacional (CTN) assim admite a cobrança de taxas, com o nosso grifo:

Art. 77. As taxas cobradas pela União, pelos Estados, pelo Distrito Federal ou pelos Municípios, no âmbito de suas respectivas atribuições, têm como fato gerador o exercício regular do poder de polícia, ou a utilização, efetiva ou potencial, de serviço público específico e divisível, prestado ao contribuinte ou posto à sua disposição.

Não se discute a inexistência de serviço público a justificar a cobrança da taxa: as próprias normas municipais fundamentam a sua cobrança no exercício do poder de polícia, ou seja, na fiscalização da atividade, e não na prestação de um serviço que, de fato, não se observa.

Por sua vez, ao menos para tal finalidade tributária, o artigo 78 do CTN traz o seguinte conceito de poder de polícia (grifamos):

Art. 78. Considera-se poder de polícia atividade da administração pública que, limitando ou disciplinando direito, interesse ou liberdade, regula a prática de ato ou abstenção de fato, em razão de interesse público concernente à segurança, à higiene, à ordem, aos costumes, à disciplina da produção e do mercado, ao exercício de atividades econômicas dependentes de concessão ou autorização do Poder Público, à tranquilidade pública ou ao respeito à propriedade e aos direitos individuais ou coletivos.

Ora, se o exercício de atividade econômica de baixo risco independe de autorização, não há o que se falar em poder de polícia. Não cabendo à autoridade administrativa regular a prática do ato, como indica o dispositivo acima, tampouco se admite a sua fiscalização, menos ainda, a cobrança por tal atividade.

Em última análise, a importância que as Fazenda Municipais concedem a tais licenças residem, em grande parte, na arrecadação advinda da cobrança das taxas. Do lado dos contribuintes, o encargo é dobrado: não só pesa a cobrança do tributo, como a burocracia para obtenção das malfadadas autorizações de funcionamento, um sumidouro de recursos financeiros, energia e tempo que poderia estar sendo investido no negócio em si.

Enquanto as leis municipais não se adequam – se é que o farão algum dia, dado que as taxas para atividades de baixo risco não são tão altas, e para muitos sai mais barato pagar do que brigar –, a única forma de evitar tais cobranças será recorrer ao judiciário.

Deve-se, no entanto, ter em mente que a inexigibilidade de autorização não só ajuda a evitar o tributo, como também a afastar qualquer obstáculo imposto pela Administração Pública no exercício desse tipo de atividade.

Economias tributárias ao alcance de todas as empresas

A carga tributária no Brasil é de quase 40% do PIB, ou seja, cerca de 4 em cada 10 reais movimentados na nossa economia, vão para arrecadação do Estado (federal, estaduais e municipais).

Com uma carga tão grande, cujo maior peso é suportado pelas empresas, torna-se fundamental ao empreendedor conhecer bem o sistema de tributação vigente. Nem sempre é fácil, o sistema tem suas complexidades, mas uma boa administração tributária pode determinar uma margem de lucro maior ou um preço final mais competitivo.

Reestruturação da empresa ou da operação, levantamento de créditos, planejamento tributário, busca por incentivos fiscais, todas são atividades lícitas e essenciais na busca de redução de custos com tributos.

Há também outras formas quando pensamos em ações judiciais. De tempos em tempos, algumas teses tributárias ganham corpo e são julgadas procedentes pelo judiciário. A mais recente julgada e modulada pelo STF foi a chamada tese do século, que retira o ICMS da base de cálculo do PIS/Cofins.

Com o julgamento positivo para o contribuinte, já surgiram as teses “filhotes”: exclusão do ISS da base do PIS/COFINS, exclusão do PIS/COFINS da própria base, exclusão do ICMS-ST, dentre outras. Todas essas teses, se acolhidas pelo judiciário, geram economia tributária mensal para as empresas, além de possíveis créditos de pagamentos feitos anteriormente.

Há outras teses, como o teto para recolhimento de contribuições do Sistema S na folha de pagamento, exclusão de descontos das contribuições previdenciárias, e tantas outras.

E é sobre esse tema o nosso mais recente vídeo disponível no canal do Youtube da MSA Advogados, feito por mim e acessível para todos que se interessam sobre o assunto.

Recuperação de contribuições previdenciárias: entenda o que os feiticeiros oferecem aos seus clientes

Todo dia um cliente traz para você, contador, a proposta de um escritório de consultoria para levantar créditos de contribuições incidentes sobre a folha de pagamento.

Quando o trabalho é sério, nenhum problema. A questão, no entanto, está em diferenciar a seriedade da feitiçaria. Há os feiticeiros mal-intencionados, que vendem a completa ilusão, às vezes até ilegalidades; e há aqueles que apenas não contam a história toda para o cliente, omitindo os riscos do trabalho, e risco, como se sabe, se explodir lá na frente, quem vai precisar lidar com ele lá é o contador.

Vamos primeiro tratar do que os consultores (corretos ou não) oferecem às empresas, e depois mostraremos a diferença entre o fato e o boato.

Em regra, os supostos créditos tributários (as contribuições sobre a folha, tecnicamente, não são tributos, mas deixemos assim por enquanto) decorrem de duas espécies de pagamentos “indevidos”:

(i) aqueles incidentes sobre verbas indenizatórias, posto que a contribuição previdenciária somente pode incidir sobre verbas remuneratórias, e

(ii) aqueles incidentes sobre valores que não pertencem ao empregado, ou seja, não seriam nem remuneração nem indenização, de modo que deveriam ser, tais valores, excluídos da base de cálculo das contribuições previdenciárias.

A briga do primeiro grupo é antiga, o STF já decidiu a respeito de algumas delas, e outras ainda seguem na discussão. Quando existe decisão do STF, não há problema em os valores pagos a maior serem recuperados administrativamente. Um exemplo é a incidência de INSS sobre o salário maternidade: o STF decidiu pela não incidência (RE 576.967/PR), logo, a recuperação dos valões pagos sobre tais verbas é possível sem qualquer risco para o contribuinte.

A feitiçaria, no entanto, está em recuperar valores cuja discussão ainda está em aberto nos tribunais. Nem mesmo decisão no STJ é garantia de tranquilidade: a título de exemplo, o STJ entendeu pela não incidência de INSS sobre o terço de férias (Resp 1.230.957/RS), mas o STF depois entendeu de modo contrário, pela incidência (RE 1.072.485/PR). Várias empresas levantaram créditos nesse meio tempo decorrentes do INSS incidente sobre o terço de férias, fizeram compensações, pagaram honorários aos feiticeiros, e agora estão sob o risco de serem autuadas pela Receita Federal do Brasil (RFB), posto que tomaram créditos inexistentes.

O feiticeiro vai devolver os honorários? Acho difícil, mas o contador vai ter que explicar para o cliente a origem do auto de infração, eventualmente retificar declarações, e ainda levar a culpa por não tê-lo alertado da feitiçaria lá atrás.

Em resumo:

- verbas já decididas pelo STF, podem ser levantadas e compensadas administrativamente (bem como deixar de pagá-las, se ainda estiverem entrando no cálculo da folha);

- verbas já decididas pelo STJ, considerando que o Supremo tem decido pela inexistência de questões constitucionais a serem decididas em boa parte dessas discussões, possuem risco muito baixo (porém, há algum) se levantadas e compensadas administrativamente;

- e as demais verbas ainda sob discussão devem ser levadas a juízo, só podem ter o pagamento interrompido sob liminar, e eventual levantamento, só com o trânsito em julgado da ação judicial.

Segue a relação de algumas verbas já decididas pelo STF ou STJ:

- terço constitucional de férias: incide INSS, decisão do STF;

- salário maternidade: não incide INSS, decisão do STF;

- aviso prévio indenizado, 15 dias de afastamento prévios ao auxílio doença, férias indenizadas, e abono de férias: há decisões do STJ pela não incidência, e sem manifestação do STF;

- férias gozadas, horas extras, adicionais noturno, de periculosidade e insalubridade, repouso semanal remunerado, folgas abondas por atestado médico, 13° proporcional: há decisões do STJ pela incidência, e sem manifestação do STF;

- há ainda a tese de limitação da base de cálculo da incidência das contribuições ao sistema S (aproximadamente 5,8% do total da folha) em 20 salários-mínimos: decisões em tribunais estaduais, mas ainda sem posicionamento do STJ ou STF.

A outra fonte de levantamento de créditos são as exclusões da base de cálculo da contribuição previdenciária de valores que não pertenceriam ao empregado.

Nessa linha, o argumento é de que determinados valores descontados do empregado deveriam ser retirados da base: é o caso do IRRF, a coparticipação em plano de saúde, os 6% de desconto do vale transporte, eventual desconto do vale refeição, e qualquer outro que por lei ou pela convenção coletiva seja de desconto obrigatório.

Aqui não há ainda decisões do STJ ou do STF sobre o tema. São discussões novas, provavelmente motivadas pela famosa exclusão do ICMS da base do PIS/COFINS, a qual gerou uma onda de criatividade e uma série de novas teses excluindo valores aqui e acolá da base de tributos em geral.

Nada contra a criatividade do advogado em levar o assunto aos tribunais; não pode é um feiticeiro vender a tese como líquida e certa para o empresário, e já fazer levantamentos extrajudiciais como se o direito estivesse pacificado.

O procedimento é sempre parecido: pede uma procuração eletrônica, retifica declarações, e elabora compensações reduzindo o INSS a pagar. O empresário fica feliz, o feiticeiro leva os 20% ou 30% de honorários, e a RFB tem 5 anos para homologar a compensação – prazo no qual o tributo indevidamente compensado pode ser lançado pelo fisco com multa de 75%, juros Selic, e mais multa formal de 50% pelo indeferimento da compensação, quase triplicando a despesa.

A busca por economia tributária na folha de pagamento é sempre válida, mas como vimos, raros são os casos em que pode ser feita administrativamente sem risco.

Qual seria então o melhor caminho? Esperar uma decisão do STJ ou STF antes de levantar créditos? O problema dessa solução está na demora do judiciário: enquanto se espera, os créditos vão prescrevendo.

Por isso, quase sempre a melhor escolha é ingressar com uma ação judicial: evita a prescrição de um lado, e de outro, quando o processo transitar em julgado, o levantamento dos créditos pode ser realizado sem qualquer risco. Ainda há a chance de suspender os pagamentos ou depositá-los em juízo desde o início da ação, se obtida a liminar.

Qualquer que seja a opção, os mitos devem ser afastados, o cliente deve ouvir a história completa e assumir os riscos de forma consciente. Se não deseja risco nenhum, terá de esperar uma decisão judicial.

Recuperação de tributos na folha: mito ou realidade?

Com alguma frequência o empresário recebe a proposta de um escritório de consultoria para levantar créditos de contribuições incidentes sobre a folha de pagamento.

Quando o trabalho é sério, nenhum problema. A questão, no entanto, está em diferenciar a seriedade da feitiçaria. Há os feiticeiros mal-intencionados, que vendem a completa ilusão, às vezes até ilegalidades; e há aqueles que apenas não contam a história toda para a empresa, omitindo os riscos do trabalho.

Vamos primeiro tratar do que os consultores (corretos ou não) oferecem às empresas, e depois mostraremos a diferença entre o fato e o boato.

Em regra, os supostos créditos tributários (as contribuições sobre a folha, tecnicamente, não são tributos, mas deixemos assim por enquanto) decorrem de duas espécies de pagamentos “indevidos”: (i) aqueles incidentes sobre verbas indenizatórias, posto que a contribuição previdenciária somente pode incidir sobre verbas remuneratórias, e (ii) aqueles incidentes sobre valores que não pertencem ao empregado, ou seja, não seriam nem remuneração nem indenização, de modo que deveriam ser, tais valores, excluídos da base de cálculo das contribuições previdenciárias.

A briga do primeiro grupo é antiga, o STF já decidiu a respeito de algumas delas, e outras ainda seguem na discussão. Quando existe decisão do STF, não há problema em os valores pagos a maior serem recuperados administrativamente. Um exemplo é a incidência de INSS sobre o salário maternidade: o STF decidiu pela não incidência (RE 576.967/PR), logo, a recuperação dos valões pagos sobre tais verbas é possível sem qualquer risco para o contribuinte.

A feitiçaria, no entanto, está em recuperar valores cuja discussão ainda está em aberto nos tribunais. Nem mesmo decisão no STJ é garantia de tranquilidade: a título de exemplo, o STJ entendeu pela não incidência de INSS sobre o terço de férias (Resp 1.230.957/RS), mas o STF depois entendeu de modo contrário, pela incidência (RE 1.072.485/PR). Várias empresas levantaram créditos nesse meio tempo decorrentes do INSS incidente sobre o terço de férias, fizeram compensações, pagaram honorários aos feiticeiros, e agora estão sob o risco de serem autuadas pela Receita Federal do Brasil (RFB), posto que tomaram créditos inexistentes.

O feiticeiro vai devolver os honorários? Acho difícil, mas o contador, coitado, vai ter que explicar para o cliente a origem do auto de infração, eventualmente retificar declarações, e ainda levar a culpa por não tê-lo alertado da feitiçaria lá atrás.

Em resumo:

- verbas já decididas pelo STF, podem ser levantadas e compensadas administrativamente (bem como deixar de pagá-las, se ainda estiverem entrando no cálculo da folha);

- verbas já decididas pelo STJ, considerando que o Supremo tem decido pela inexistência de questões constitucionais a serem decididas em boa parte dessas discussões, possuem risco muito baixo (porém, há algum) se levantadas e compensadas administrativamente;

- e as demais verbas ainda sob discussão devem ser levadas a juízo, só podem ter o pagamento interrompido sob liminar, e eventual levantamento, só com o trânsito em julgado da ação judicial.

Segue a relação de algumas verbas já decididas pelo STF ou STJ:

- Terço constitucional de férias: incide INSS, decisão do STF;

- Salário maternidade: não incide INSS, decisão do STF;

- Aviso prévio indenizado, 15 dias de afastamento prévios ao auxílio doença, férias indenizadas, e abono de férias: há decisões do STJ pela não incidência, e sem manifestação do STF;

- Férias gozadas, horas extras, adicionais noturno, de periculosidade e insalubridade, repouso semanal remunerado, folgas abondas por atestado médico, 13° proporcional: há decisões do STJ pela incidência, e sem manifestação do STF;

- Há ainda a tese de limitação da base de cálculo da incidência das contribuições ao sistema S (aproximadamente 5,8% do total da folha) em 20 salários-mínimos: decisões em tribunais estaduais, mas ainda sem posicionamento do STJ ou STF.

A outra fonte de levantamento de créditos são as exclusões da base de cálculo da contribuição previdenciária de valores que não pertenceriam ao empregado.

Nessa linha, o argumento é de que determinados valores descontados do empregado deveriam ser retirados da base: é o caso do IRRF, a coparticipação em plano de saúde, os 6% de desconto do vale transporte, eventual desconto do vale refeição, e qualquer outro que por lei ou pela convenção coletiva seja de desconto obrigatório.

Aqui não há ainda decisões do STJ ou do STF sobre o tema. São discussões novas, provavelmente motivadas pela famosa exclusão do ICMS da base do PIS/COFINS, a qual gerou uma onda de criatividade e uma série de novas teses excluindo valores aqui e acolá da base de tributos em geral.

Nada contra a criatividade do advogado em levar o assunto aos tribunais; não pode é um feiticeiro vender a tese como líquida e certa para o empresário, e já fazer levantamentos extrajudiciais como se o direito estivesse pacificado.

O procedimento é sempre parecido: pede uma procuração eletrônica, retifica declarações, e elabora compensações reduzindo o INSS a pagar. O empresário fica feliz, o feiticeiro leva os 20% ou 30% de honorários, e a RFB tem 5 anos para homologar a compensação – prazo no qual o tributo indevidamente compensado pode ser lançado pelo fisco com multa de 75%, juros Selic, e mais multa formal de 50% pelo indeferimento da compensação, quase triplicando a despesa.

A busca por economia tributária na folha de pagamento é sempre válida, mas como vimos, raros são os casos em que pode ser feita administrativamente sem risco.

Qual seria então o melhor caminho? Esperar uma decisão do STJ ou STF antes de levantar créditos? O problema dessa solução está na demora do judiciário: enquanto se espera, os créditos vão prescrevendo.

Por isso, quase sempre a melhor escolha é ingressar com uma ação judicial: evita a prescrição de um lado, e de outro, quando o processo transitar em julgado, o levantamento dos créditos pode ser realizado sem qualquer risco. Ainda há a chance de suspender os pagamentos ou depositá-los em juízo desde o início da ação, se obtida a liminar.

Qualquer que seja a opção, os mitos devem ser afastados, o empresário deve ouvir a história completa e assumir os riscos de forma consciente. Se não deseja risco nenhum, terá de esperar uma decisão judicial.

Crise sim, pânico não!

No Brasil, emendamos sempre uma crise na outra, e de vez em quando uma catástrofe se instala nas finanças de algumas empresas.

Dividas bancárias, tributárias, débitos com fornecedores, execuções fiscais, ações de despejo, ações trabalhistas e sufocam ainda mais empresas que já se encontram em dificuldade e com problemas para operar.

Mas, ainda assim é possível administrar esses problemas e tocar o seu negócio.

Só o planejamento caso a caso que pode resolver o problema, mas podemos listar aqui algumas situações que podem servir como guia para o caminho que se deve tomar.

1. dívidas com bancos: sempre discutir judicialmente a dívida. Normalmente, o seu gerente tem margem quase zero para negociar o débito. Também são comuns cobranças indevidas, como taxas não contratadas, juros acima do mercado e venda casada de serviços.

2. dívidas trabalhistas: o débito trabalhista é um dos poucos que atingem a pessoa física dos sócios de forma direta, então muito cuidado com ele. Por outro lado, não aumente ainda mais o passivo trabalhista porque não tem dinheiro para demitir o funcionário. Isso não tem sentido. A penalidade por demitir um funcionário e não pagar as verbas rescisórias é de um salário recebido por ele, conforme previsto no artigo 477 da CLT. Exemplo: se o funcionário recebe 2 mil por mês, é demitido sem que as verbas sejam pagas no prazo, o empregador ficará devendo, além das verbas que não pagou, mais 2 mil reais. Paga-se os 2 mil reais de multa só uma vez mais, e não todos os meses…

A empresa deve fazer todo o trâmite legal de forma correta, dar baixa na carteira de trabalho, entreguar o termo de rescisão para que ele possa sacar o FGTS, e as guias do seguro desemprego para que dê entrada. Mas pagar apenas o que for possível, e o restante negociar a forma de pagamento com o ex-funcionário.

3. dívidas tributárias: dívidas de tributos possuem uma multa de 20%, e juros calculados pela taxa Selic. A taxa Selic é a menor possível, empréstimos bancários têm taxas bem mais altas que a Selic.

No caso dos tributos, o maior problema é a multa de 20%, que somada à taxa Selic, faz com que o custo dessa dívida seja alto.

No entanto, a multa é fixa, e a taxa depende do prazo do atraso. Ou seja, quanto mais tempo se fica devendo, mais barata se torna a sua dívida. Se você atrasa 60 dias um tributo, vai pagar pouco mais de 20% de encargos, o que dá uma taxa média próxima de 10% ao mês. Já, se atrasa 60 meses, esses 20% de multa vão se diluir no tempo, e a taxa média fica mais barata do que um financiamento bancário.

Isso não é um incentivo a atrasar tributo, mas se a empresa está em dificuldades, isso deve ser levado em conta.

4. dívidas com fornecedores: vale atentar para cobranças indevidas, como juros não pactuados e honorários advocatícios em cobranças amigáveis. Diante da insistência de tais cobranças, encaminhe o caso para o seu jurídico, ou peça a discriminação da cobrança por escrito.

Muitas outras práticas podem ser aplicadas para equalizar suas finanças. É preciso cabeça fria, e buscar conhecimento para sair da crise.

E é sobre o tema que Marco Aurélio Medeiros, sócio da MSA Advogados, aborda em um vídeo produzido para esclarecer quais as saídas para empresas que estão em dificuldades. Veja o vídeo e obtenha mais informações sobre as alternativas e procedimentos.

Gestão de crises ao alcance de todos

No Brasil, emendamos sempre uma crise na outra, e de vez em quando uma catástrofe se instala nas finanças de algumas empresas.

Dividas bancárias, tributárias, débitos com fornecedores, execuções fiscais, ações de despejo, ações trabalhistas e sufocam ainda mais empresas que já se encontram em dificuldade e com problemas para operar.

Mas, ainda assim é possível que seu cliente administre esses problemas e toque o negócio.

Só o planejamento caso a caso pode resolver o problema, mas podemos listar aqui algumas situações que podem servir como guia para orientar o seu cliente que está em dificuldade.

dívidas com bancos: sempre discutir judicialmente a dívida. Normalmente, o gerente do banco tem margem quase zero para negociar o débito. Também são comuns cobranças indevidas, como taxas não contratadas, juros acima do mercado e venda casada de serviços.

dívidas trabalhistas: o débito trabalhista é um dos poucos que atingem a pessoa física dos sócios de forma direta, então muito cuidado com ele. Por outro lado, não vale a pena aumentar ainda mais o passivo trabalhista porque a empresa não tem dinheiro para demitir o funcionário. Isso não tem sentido. A penalidade por demitir um funcionário e não pagar as verbas rescisórias é de um salário recebido por ele, conforme previsto no artigo 477 da CLT. Exemplo: se o funcionário recebe 2 mil reais por mês, é demitido sem que as verbas sejam pagas no prazo, o empregador ficará devendo, além das verbas que não pagou, mais 2 mil reais. Paga-se os 2 mil reais de multa só uma vez mais, e não todos os meses…

A empresa deve fazer todo o trâmite legal de forma correta, dar baixa na carteira de trabalho, entreguar o termo de rescisão para que ele possa sacar o FGTS, e as guias do seguro desemprego para que dê entrada. Mas pagar apenas o que for possível, e o restante negociar a forma de pagamento com o ex-funcionário.

dívidas tributárias: dívidas de tributos possuem uma multa de 20%, e juros calculados pela taxa Selic. A taxa Selic é a menor possível, empréstimos bancários têm taxas bem mais altas que a Selic.

No caso dos tributos, o maior problema é a multa de 20%, que somada à taxa Selic, faz com que o custo dessa dívida seja alto.

No entanto, a multa é fixa, e a taxa depende do prazo do atraso. Ou seja, quanto mais tempo se fica devendo, mais barata se torna a sua dívida. Se o atraso é de 60 dias em um tributo, vai se pagar pouco mais de 20% de encargos, o que dá uma taxa média próxima de 10% ao mês. Já, se o atraso é de 60 meses, esses 20% de multa vão se diluir no tempo, e a taxa média fica mais barata do que um financiamento bancário.

Isso não é um incentivo a atrasar tributo, mas se a empresa está em dificuldades, isso deve ser levado em conta.

dívidas com fornecedores: vale atentar para cobranças indevidas, como juros não pactuados e honorários advocatícios em cobranças amigáveis. Diante da insistência de tais cobranças, encaminhe o caso para o jurídico da empresa, ou peça a discriminação da cobrança por escrito.

Muitas outras práticas podem ser aplicadas para equalizar as finanças das empresas em dificuldade. É preciso cabeça fria, e buscar conhecimento para sair da crise.

Veja essas dicas e ainda outras no vídeo abaixo feito pela MSA Advogados sobre como ajudar empresas em dificuldades a sair da crise.

Enfim, o famigerado CEPOM vai morrendo…

O STF declarou inconstitucional o CEPOM (Cadastro de Empresas Prestadores de Outros Municípios) de São Paulo em decisão de fevereiro/2021 (RE 1.167.509/SP). O município opôs Embargos de Declaração visando modular os efeitos, e enquanto isso, permanece exigindo o malfadado cadastro. Outros municípios adotaram a mesma postura, contudo, aos poucos vão se adequando.

O Rio de Janeiro acaba de extinguir o seu CEPOM. A Lei Complementar n° 235 de 03.11.2021 revogou o artigo 14-A da Lei n° 691/84 (Código Tributário do Município). Com isso, cessa a arbitrariedade, e empresas instaladas no município não mais precisam exigir o tal cadastro de seus prestadores de serviços, ou reter o ISS mesmo quando indevido o tributo.

O CEPOM sempre foi uma excrescência, um desatino legislativo utilizado pelos municípios maiores com vistas a evitar a guerra fiscal. Criaram esses cadastros, e obrigavam todos os prestadores de serviço de fora do município a fazer ali a sua inscrição; caso assim não o fizessem, a legislação obrigava o tomador a reter o ISS, mesmo sendo indevido o tributo, sob pena de ele, tomador, ver-se obrigado a pagar a conta.

Com isso, conseguiam desagradar a todos, atingindo todo tipo de empresas, de todos os regimes tributários: bastava contratar um serviço e não exigir a inscrição do prestador no CEPOM, para ter que reter o ISS, praticando uma arbitrariedade em nome da Fazenda Municipal, sob pena de assumir o custo.

Como mencionado, o objetivo foi evitar a guerra fiscal: municípios que cobram alíquotas mínimas de ISS, estimulando empresas a instalarem sedes de fachada, enquanto funcionam de fato em outras localidades. Tal procedimento é uma fraude, contudo, no lugar de punir o fraudador, criaram uma regra na qual todos eram fraudadores até prova em contrário.

O problema surge quando um prestador de serviço qualquer não tem o cadastro (pois não são todos os municípios que cobram, e no Brasil temos “apenas” 5,7mil municípios para pesquisar a legislação de cada um deles), o serviço prestado demanda o recolhimento de ISS no município do prestador, e o tomador se vê obrigado a reter o tributo por exigência legal.

O prestador, nesse caso, ou não aceita a retenção – e com isso fica instalado o litígio entre dois particulares por conta de um abuso estatal –, ou paga o ISS duas vezes: no município do tomador (retido), no local onde está a sua sede.

Outro problema ocorre quando o tomador, inadvertidamente, deixa de exigir o CEPOM, mas também não faz a retenção. Nesse caso, passa ele a ser o devedor e se verá cobrado pela Fazenda Municipal porque não fez o trabalho (ilegal) dela.

E se o seu município continua exigindo o CEPOM, o que fazer?

Existem três alternativas: (i) continue exigindo do prestador do serviço o cadastro, sob pena de reter o ISS; (ii) não exija o cadastro e não retenha, e quando o município cobrar, se cobrar, apresente defesa; ou (iii) acione judicialmente o município para se ver livre dessa obrigação.

O terceiro procedimento pode ser feito tanto por prestadores quanto por tomadores. Mas entendo desnecessário na maioria dos casos. Aos poucos as leis vão se adaptando, e enquanto isso, se precisar se defender de uma cobrança indevida, já há o posicionamento inquestionável do STF para servir de base.