Crise sim, pânico não!

No Brasil, emendamos sempre uma crise na outra, e de vez em quando uma catástrofe se instala nas finanças de algumas empresas.

Dividas bancárias, tributárias, débitos com fornecedores, execuções fiscais, ações de despejo, ações trabalhistas e sufocam ainda mais empresas que já se encontram em dificuldade e com problemas para operar.

Mas, ainda assim é possível administrar esses problemas e tocar o seu negócio.

Só o planejamento caso a caso que pode resolver o problema, mas podemos listar aqui algumas situações que podem servir como guia para o caminho que se deve tomar.

1. dívidas com bancos: sempre discutir judicialmente a dívida. Normalmente, o seu gerente tem margem quase zero para negociar o débito. Também são comuns cobranças indevidas, como taxas não contratadas, juros acima do mercado e venda casada de serviços.

2. dívidas trabalhistas: o débito trabalhista é um dos poucos que atingem a pessoa física dos sócios de forma direta, então muito cuidado com ele. Por outro lado, não aumente ainda mais o passivo trabalhista porque não tem dinheiro para demitir o funcionário. Isso não tem sentido. A penalidade por demitir um funcionário e não pagar as verbas rescisórias é de um salário recebido por ele, conforme previsto no artigo 477 da CLT. Exemplo: se o funcionário recebe 2 mil por mês, é demitido sem que as verbas sejam pagas no prazo, o empregador ficará devendo, além das verbas que não pagou, mais 2 mil reais. Paga-se os 2 mil reais de multa só uma vez mais, e não todos os meses…

A empresa deve fazer todo o trâmite legal de forma correta, dar baixa na carteira de trabalho, entreguar o termo de rescisão para que ele possa sacar o FGTS, e as guias do seguro desemprego para que dê entrada. Mas pagar apenas o que for possível, e o restante negociar a forma de pagamento com o ex-funcionário.

3. dívidas tributárias: dívidas de tributos possuem uma multa de 20%, e juros calculados pela taxa Selic. A taxa Selic é a menor possível, empréstimos bancários têm taxas bem mais altas que a Selic.

No caso dos tributos, o maior problema é a multa de 20%, que somada à taxa Selic, faz com que o custo dessa dívida seja alto.

No entanto, a multa é fixa, e a taxa depende do prazo do atraso. Ou seja, quanto mais tempo se fica devendo, mais barata se torna a sua dívida. Se você atrasa 60 dias um tributo, vai pagar pouco mais de 20% de encargos, o que dá uma taxa média próxima de 10% ao mês. Já, se atrasa 60 meses, esses 20% de multa vão se diluir no tempo, e a taxa média fica mais barata do que um financiamento bancário.

Isso não é um incentivo a atrasar tributo, mas se a empresa está em dificuldades, isso deve ser levado em conta.

4. dívidas com fornecedores: vale atentar para cobranças indevidas, como juros não pactuados e honorários advocatícios em cobranças amigáveis. Diante da insistência de tais cobranças, encaminhe o caso para o seu jurídico, ou peça a discriminação da cobrança por escrito.

Muitas outras práticas podem ser aplicadas para equalizar suas finanças. É preciso cabeça fria, e buscar conhecimento para sair da crise.

E é sobre o tema que Marco Aurélio Medeiros, sócio da MSA Advogados, aborda em um vídeo produzido para esclarecer quais as saídas para empresas que estão em dificuldades. Veja o vídeo e obtenha mais informações sobre as alternativas e procedimentos.

Gestão de crises ao alcance de todos

No Brasil, emendamos sempre uma crise na outra, e de vez em quando uma catástrofe se instala nas finanças de algumas empresas.

Dividas bancárias, tributárias, débitos com fornecedores, execuções fiscais, ações de despejo, ações trabalhistas e sufocam ainda mais empresas que já se encontram em dificuldade e com problemas para operar.

Mas, ainda assim é possível que seu cliente administre esses problemas e toque o negócio.

Só o planejamento caso a caso pode resolver o problema, mas podemos listar aqui algumas situações que podem servir como guia para orientar o seu cliente que está em dificuldade.

dívidas com bancos: sempre discutir judicialmente a dívida. Normalmente, o gerente do banco tem margem quase zero para negociar o débito. Também são comuns cobranças indevidas, como taxas não contratadas, juros acima do mercado e venda casada de serviços.

dívidas trabalhistas: o débito trabalhista é um dos poucos que atingem a pessoa física dos sócios de forma direta, então muito cuidado com ele. Por outro lado, não vale a pena aumentar ainda mais o passivo trabalhista porque a empresa não tem dinheiro para demitir o funcionário. Isso não tem sentido. A penalidade por demitir um funcionário e não pagar as verbas rescisórias é de um salário recebido por ele, conforme previsto no artigo 477 da CLT. Exemplo: se o funcionário recebe 2 mil reais por mês, é demitido sem que as verbas sejam pagas no prazo, o empregador ficará devendo, além das verbas que não pagou, mais 2 mil reais. Paga-se os 2 mil reais de multa só uma vez mais, e não todos os meses…

A empresa deve fazer todo o trâmite legal de forma correta, dar baixa na carteira de trabalho, entreguar o termo de rescisão para que ele possa sacar o FGTS, e as guias do seguro desemprego para que dê entrada. Mas pagar apenas o que for possível, e o restante negociar a forma de pagamento com o ex-funcionário.

dívidas tributárias: dívidas de tributos possuem uma multa de 20%, e juros calculados pela taxa Selic. A taxa Selic é a menor possível, empréstimos bancários têm taxas bem mais altas que a Selic.

No caso dos tributos, o maior problema é a multa de 20%, que somada à taxa Selic, faz com que o custo dessa dívida seja alto.

No entanto, a multa é fixa, e a taxa depende do prazo do atraso. Ou seja, quanto mais tempo se fica devendo, mais barata se torna a sua dívida. Se o atraso é de 60 dias em um tributo, vai se pagar pouco mais de 20% de encargos, o que dá uma taxa média próxima de 10% ao mês. Já, se o atraso é de 60 meses, esses 20% de multa vão se diluir no tempo, e a taxa média fica mais barata do que um financiamento bancário.

Isso não é um incentivo a atrasar tributo, mas se a empresa está em dificuldades, isso deve ser levado em conta.

dívidas com fornecedores: vale atentar para cobranças indevidas, como juros não pactuados e honorários advocatícios em cobranças amigáveis. Diante da insistência de tais cobranças, encaminhe o caso para o jurídico da empresa, ou peça a discriminação da cobrança por escrito.

Muitas outras práticas podem ser aplicadas para equalizar as finanças das empresas em dificuldade. É preciso cabeça fria, e buscar conhecimento para sair da crise.

Veja essas dicas e ainda outras no vídeo abaixo feito pela MSA Advogados sobre como ajudar empresas em dificuldades a sair da crise.

Enfim, o famigerado CEPOM vai morrendo…

O STF declarou inconstitucional o CEPOM (Cadastro de Empresas Prestadores de Outros Municípios) de São Paulo em decisão de fevereiro/2021 (RE 1.167.509/SP). O município opôs Embargos de Declaração visando modular os efeitos, e enquanto isso, permanece exigindo o malfadado cadastro. Outros municípios adotaram a mesma postura, contudo, aos poucos vão se adequando.

O Rio de Janeiro acaba de extinguir o seu CEPOM. A Lei Complementar n° 235 de 03.11.2021 revogou o artigo 14-A da Lei n° 691/84 (Código Tributário do Município). Com isso, cessa a arbitrariedade, e empresas instaladas no município não mais precisam exigir o tal cadastro de seus prestadores de serviços, ou reter o ISS mesmo quando indevido o tributo.

O CEPOM sempre foi uma excrescência, um desatino legislativo utilizado pelos municípios maiores com vistas a evitar a guerra fiscal. Criaram esses cadastros, e obrigavam todos os prestadores de serviço de fora do município a fazer ali a sua inscrição; caso assim não o fizessem, a legislação obrigava o tomador a reter o ISS, mesmo sendo indevido o tributo, sob pena de ele, tomador, ver-se obrigado a pagar a conta.

Com isso, conseguiam desagradar a todos, atingindo todo tipo de empresas, de todos os regimes tributários: bastava contratar um serviço e não exigir a inscrição do prestador no CEPOM, para ter que reter o ISS, praticando uma arbitrariedade em nome da Fazenda Municipal, sob pena de assumir o custo.

Como mencionado, o objetivo foi evitar a guerra fiscal: municípios que cobram alíquotas mínimas de ISS, estimulando empresas a instalarem sedes de fachada, enquanto funcionam de fato em outras localidades. Tal procedimento é uma fraude, contudo, no lugar de punir o fraudador, criaram uma regra na qual todos eram fraudadores até prova em contrário.

O problema surge quando um prestador de serviço qualquer não tem o cadastro (pois não são todos os municípios que cobram, e no Brasil temos “apenas” 5,7mil municípios para pesquisar a legislação de cada um deles), o serviço prestado demanda o recolhimento de ISS no município do prestador, e o tomador se vê obrigado a reter o tributo por exigência legal.

O prestador, nesse caso, ou não aceita a retenção – e com isso fica instalado o litígio entre dois particulares por conta de um abuso estatal –, ou paga o ISS duas vezes: no município do tomador (retido), no local onde está a sua sede.

Outro problema ocorre quando o tomador, inadvertidamente, deixa de exigir o CEPOM, mas também não faz a retenção. Nesse caso, passa ele a ser o devedor e se verá cobrado pela Fazenda Municipal porque não fez o trabalho (ilegal) dela.

E se o seu município continua exigindo o CEPOM, o que fazer?

Existem três alternativas: (i) continue exigindo do prestador do serviço o cadastro, sob pena de reter o ISS; (ii) não exija o cadastro e não retenha, e quando o município cobrar, se cobrar, apresente defesa; ou (iii) acione judicialmente o município para se ver livre dessa obrigação.

O terceiro procedimento pode ser feito tanto por prestadores quanto por tomadores. Mas entendo desnecessário na maioria dos casos. Aos poucos as leis vão se adaptando, e enquanto isso, se precisar se defender de uma cobrança indevida, já há o posicionamento inquestionável do STF para servir de base.

Rio de Janeiro revoga o CEPOM

O Supremo Tribunal Federal declarou inconstitucional o CEPOM (Cadastro de Empresas Prestadores de Outros Municípios) de São Paulo em decisão de fevereiro de 2021 (RE 1.167.509/SP). O município opôs Embargos de Declaração visando modular os efeitos, e enquanto isso, permanece exigindo o malfadado cadastro. Outros municípios adotaram a mesma postura, contudo, aos poucos vão se adequando.

O Rio de Janeiro extinguiu o seu CEPOM através da Lei Complementar n° 235 de 3 de novembro de 2021, que revogou o artigo 14-A da Lei n° 691/84 (Código Tributário do Município). Com isso, cessa a arbitrariedade, e empresas instaladas no município não precisam mais exigir o cadastro de seus prestadores de serviços, ou reter o ISS mesmo quando indevido o tributo.

O CEPOM sempre foi uma aberração, um desatino legislativo utilizado pelos municípios maiores com objetivo de evitar a guerra fiscal. Criaram esses cadastros, e obrigavam todos os prestadores de serviço de fora do município a fazer ali a sua inscrição; caso assim não o fizessem, a legislação obrigava o tomador a reter o ISS, mesmo sendo indevido o tributo, sob pena de ele, tomador, ver-se obrigado a pagar a conta.

Com isso, conseguiam desagradar a todos, atingindo todo tipo de empresas, de todos os regimes tributários: bastava contratar um serviço e não exigir a inscrição do prestador no CEPOM, para ter que reter o ISS, praticando uma arbitrariedade em nome da Fazenda Municipal, sob pena de assumir o custo.

Como mencionado, o objetivo foi evitar a guerra fiscal: municípios que cobram alíquotas mínimas de ISS, estimulando empresas a instalarem sedes de fachada, enquanto funcionam de fato em outras localidades. Tal procedimento é uma fraude, contudo, no lugar de punir o fraudador, criaram uma regra na qual todos eram fraudadores até prova em contrário.

O problema surge quando um prestador de serviço qualquer não tem o cadastro (pois não são todos os 5,7 mil munícipios brasileiros que cobram, e temos que pesquisar a legislação de cada um deles), o serviço prestado demanda o recolhimento de ISS no município do prestador, e o tomador se vê obrigado a reter o tributo por exigência legal.

O prestador, nesse caso, ou não aceita a retenção – e com isso fica instalado o litígio entre dois particulares por conta de um abuso estatal –, ou paga o ISS duas vezes: no município do tomador (retido), no local onde está a sua sede.

Outro problema ocorre quando o tomador, inadvertidamente, deixa de exigir o CEPOM, mas também não faz a retenção. Nesse caso, passa ele a ser o devedor e se verá cobrado pela Fazenda Municipal porque não fez o trabalho (ilegal) dela.

E se o município do seu cliente continua exigindo o CEPOM, o que fazer?

Existem três alternativas: (i) a empresa pode continuar exigindo do prestador do serviço o cadastro, sob pena de reter o ISS; (ii) a empresa não exige o cadastro e não retem, e quando o município cobrar, se cobrar, apresenta a defesa; ou (iii) a empresa aciona judicialmente o município para se ver livre dessa obrigação.

O terceiro procedimento pode ser feito tanto por prestadores quanto por tomadores. Mas entendo desnecessário na maioria dos casos. Aos poucos as leis vão se adaptando, e enquanto isso, se precisar se defender de uma cobrança indevida, já há o posicionamento inquestionável do STF para servir de base.

Oportunidade de economia tributária em destaque

O Jornal Contábil publicou matéria sobre outras oportunidades de economia tributária após o STF modular a exclusão do ICMS da base de cálculo do PIS/Cofins, dando destaque aos posicionamentos de Marco Aurélio Medeiros, sócio da MSA Advogados.

O jornal colocou as observações do advogado tributarista em relação a outras teses de crédito de tributos e isenção que estão em vigor e que a MSA Advogados entrou a favor de seus clientes.

Veja a matéria completa aqui.

Tributação de lucros e dividendos: agora vai?

Infelizmente, parece que agora vai…

Feliz 2021!

A boca do Estado só aumenta: os penduricalhos fura-teto nos salários da aristocracia precisam ser quitados, a adega do STF com vinhos premiados tem que ser reposta, as lagostas na geladeira idem, aposentadorias, pensões, estatais deficitárias, ineficiências e todas as mazelas conhecidas… Alguém precisa pagar essa conta.

Por isso o ano já começa com más notícias em termos de tributos.

A reforma tributária é a meta do governo federal. Vende-se a ideia de simplificação de tributos e redução de custo.

A redução é mentira. A simplificação vai depender do que sair das Emendas Constitucionais e de seus regulamentos.

Não há qualquer redução de custo tributário no radar. O estado precisa arrecadar, muitas bocas para sustentar, não há como reduzir tributo sem reforma administrativa. E a tímida reforma administrativa na pauta não mexe com os funcionários públicos atuais: ou seja, daqui a uns 30 anos, se continuarem com o dever de casa (nada de contratar mais gente, criar estatais ou aumentar benefícios), talvez se consiga falar em reduzir tributo.

A tributação de dividendos (e distribuição de lucros) entrou definitivamente nos planos. Fala-se em reduzir alíquota do IRPJ para compensar. A troca é risível: reduzir a alíquota do IRPJ de 25% para 20%, e passa a tributar dividendo entre 15% e 20%.

Considerando que a CSLL é 9%, e que a base é a mesma, estaremos trocando uma tributação sobre o lucro hoje de 34%, por uma de 49% (somando a incidência na distribuição para o sócio/acionista).

Desde 1996, os lucros e dividendos creditados aos sócios de empresas no Brasil são isentos do pagamento de Imposto de Renda e de contribuições previdenciárias (INSS), por força do art. 10 da Lei 9.249/95. O intuito da lei – conforme descrito em sua exposição de motivos – foi concentrar a tributação na empresa. Com isso, simplifica-se a fiscalização.

E, de fato, em eras pretéritas existia uma tal “distribuição disfarçada de lucro”, que caiu em desuso. Com a distribuição de resultados tributada, muitas empresas assumiam as despesas dos sócios: empregados domésticos registrados no quadro de funcionários, veículos comprados em nome da empresa com os seus custos de manutenção idem, colégio lançado como treinamento, dentre outras inventividades. E o fisco, por sua vez, corria atrás dos artistas criativos identificando, a seu modo, o que podia e o que não podia ser pago pela empresa. Claro que, como é comum, o contribuinte abusa de um lado, e o fisco abusa (muito) do outro. Discussões intermináveis abarrotavam o então Conselho de Contribuintes (atual CARF) acerca do que se podia admitir como despesa da companhia, e o que não se podia.

Com a volta da tributação de dividendos, vamos ressuscitar todo esse contencioso.

Um dos supostos objetivos seria incentivar o investimento: com a tributação, teriam os investidores um motivo para, no lugar de retirar as riquezas produzidas, mantê-las no negócio. Outra balela.

Qualquer investidor, quando pensa em aplicar seu capital, faz a conta rentabilidade x risco: considerando o risco que é empreender no Brasil, o prêmio pago pelo investimento tem que superar com folga a tranquilidade de deixar o capital investido em títulos públicos ou outras aplicações de renda fixa – cujos juros hoje estão baixos, mas que tendem a subir já em 2021. Ao se tributar os lucros, o prêmio vai subir (visto que será reduzido da tributação), e, naturalmente, teremos menos investidores dispostos a tirar seu capital do Banco e colocá-lo no “fogo”.

Por “fogo”, entenda-se: gerar renda, empregos, pagar tributos, movimentar a economia, podendo perder tudo no final e ainda sair com umas ações trabalhistas de brinde…

Bradam os defensores de tal disparate que nos Estados Unidos, e em outros países desenvolvidos, os lucros são tributados. Contudo, internalizam só a metade das soluções de outros países. Esquecem-se que nos EUA a tributação sobre o resultado das empresas fica em aproximadamente 20% (contra 34% do Brasil), e a tributação sobre o consumo é da ordem de 7% (contra cerca de 30% daqui).

Fora que, nos EUA, a pessoa física pode deduzir quase todos os seus gastos pessoais antes de pagar o Imposto de Renda: ou seja, lucro ou outro rendimento, no fim do dia, tributa-se mesmo só o líquido. No Brasil, as únicas despesas realmente dedutíveis são as médicas: as demais possuem limites mínimos de dedução, os quais representam uma diminuta fração do gasto: resultado, tributação sobre o bruto.

Dificilmente vamos escapar dessa tributação em cascata. Quem puder, melhor já ir pensando nas alternativas e na adaptação possível ao negócio para essa provável nova realidade.

Afinal, pode distribuir lucros devendo tributos?

Empresas devedoras de tributos estão proibidas de distribuir lucros aos sócios, sob pena de pagar 50% do valor indevidamente distribuído a título de multa?

Será que existe defesa? Qual o risco em caso de distribuição?

O art. 32 da Lei n° 4.357/64 traz a proibição de que tratamos acima. Contudo, a vedação se dá tão somente para sociedades limitadas, enquanto nas sociedades anônimas a distribuição de dividendos é liberada, mesmo existindo dívidas tributárias.

Na Solução de Consulta n° 30, Cosit, de 27/03/2018, a Receita Federal do Brasil (RFB) posicionou-se no seguinte sentido: (i) confirmou o entendimento de que sociedades anônimas podem distribuir dividendos mesmo com dívidas, e (ii) entendeu que sociedades limitadas com débitos com exigibilidade suspensa (parcelados, garantidos por penhora, objeto de liminar etc.) podem, de igual modo, distribuir lucros.

Ou seja, a posição da RFB é de que sociedades limitadas com débitos não garantidos estão impedidas de realizar a distribuição, sob pena de incorrer na malfadada multa de 50%.

Na prática, contudo, vemos diversas sociedades limitadas distribuindo lucros, mesmo carregando débitos tributários. E de outro modo não se poderia exigir, visto que a grande maioria das empresas no Brasil é formada por micro e pequenas (ME/EPP), das quais depende o sustento de seus sócios. Nesse sentido, a OAB nacional possui uma ação direta de inconstitucionalidade de 2014 (ADI n° 5161) arguindo a validade do art. 32 da Lei n° 4.357/64, sob o argumento de que tal dispositivo fere o princípio da livre iniciativa, insculpido no art. 170 da Constituição Federal. Tal ação tem a relatoria do Ministro Roberto Barroso e, na presente data, o processo encontra-se com o mesmo para despacho desde 12/12/2016.

Vale dizer que o mesmo art. 32 também trazia vedação à distribuição de dividendos nas S/A, mas o seu texto foi vetado pelo então presidente Castelo Branco, justamente sob o fundamento de que feria a livre iniciativa. Ora, não há porque diferenciar o regime de distribuição de resultados das sociedades anônimas e do regime das sociedades limitadas. Razão pela qual há grandes chances de êxito na ADI da OAB.

A RFB tem fácil acesso às empresas que realizam distribuições (informadas na DIRF) ao mesmo tempo em que mantém débitos: um simples cruzamento de seus sistemas é capaz de elaborar um rol de devedoras distribuindo lucros. Mesmo assim, não se vê um movimento no sentido de coibir ou penalizar a prática, ao menos de forma ostensiva. Muito provavelmente por conta da situação controversa acima demonstrada. Contudo, não se pode descartar uma mudança de procedimento, ou a autuação por agente fiscal em procedimento rotineiro e individualizado de fiscalização.

Havendo a autuação, o caminho será a impugnação em processo administrativo, e posteriormente – se for o caso – judicial, com grandes chances de êxito. Até o julgamento da ADI, entretanto, será sempre um risco, ainda que calculado.

Mentiras sinceras me interessam

“Eu tô perdido

Sem pai nem mãe

Bem na porta da tua casa”

Os versos do Cazuza refletem um pouco a sensação de maior abandonado que muitos gestores têm sentido: caixa baixo, atividade voltando aos poucos, imprensa focada em divulgar tragédias, e financiamento chegando, mas acabando logo.

Corre atrás do Pronampe, paga a rescisão do funcionário, não paga a rescisão e suspende o contrato, paga o imposto, ou fecha as portas e entrega a chave?

Você sabe qual é o custo da sua dívida? Qual a dívida mais cara: do banco, do fornecedor, do funcionário ou do imposto?

Temos recebido muitas consultas de empresários nessa linha, empenhados em manter o negócio funcionando, obrigados a escolhas de Sofia diárias. O problema continua sendo o caixa: empresas quebram por falta de caixa, nem sempre por falta de lucro.

Há quem precise reduzir a folha de pagamento, mas não o faz por falta de verbas para pagar a rescisão de funcionários. Ora, se não demite, aumenta o passivo, e a cada mês que passa paga um salário a mais para um funcionário prescindível naquele momento. Por outro lado, se demitir e não quitar a rescisão no prazo, a multa será de um salário desse funcionário (art. 477, da CLT). Melhor então demitir, não pagar no prazo, assumir o valor dessa multa, e deixar de ter custos mensais.

O empregado vai ficar desassistido? Não necessariamente. Entrega a guias do seguro-desemprego, o termo de rescisão do contrato de trabalho, e com isso ele consegue sacar o FGTS e receber o seguro. A rescisão, ele recebe parcelada, de acordo com a disponibilidade de caixa do empregador, já com a multa do art. 477 embutida. Se não há outro modo de fazê-lo, melhor assim, garantido a sobrevivência da empresa, e com o tempo pagando todos os compromissos. Melhor para o empregado também: de nada adianta ficar mais uns meses ligado a uma empresa ao final quebrada, com o risco de receber zero do que tem direito.

A mencionada multa do art. 477 da CLT é uma excrescência: cara para um pequeno atraso no pagamento, e barata para um atraso prolongado. Um dia de atraso e um ano dão na mesma. Melhor seria multa nenhuma, apenas a correção do valor devido, ou, quando muito, uma multa percentual – em patamares civilizados.

A multa por atraso de tributos é outro anacronismo: 20% do valor do tributo.

Em um país com juros de 2% ao ano e inflação perto de zero, uma multa de 20%, se cobrada por um particular, poderia levá-lo a responder um processo criminal por agiotagem.

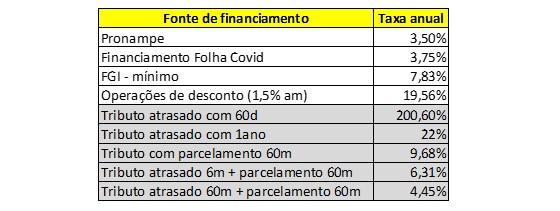

O atraso no pagamento de tributos acarreta multa de 20%, como dito, e juros calculados com base na taxa Selic, hoje em 2% ao ano. Uma regra dessas transmite o seguinte recado para o contribuinte: se for deixar de pagar o tributo, que o faça por longo tempo; atrasar por pouco tempo é bobagem.

Como a multa é fixa, 20% para um atraso de 60 dias se torna um absurdo: anualizando essa taxa, o valor alcança pornográficos 198%.

Para um atraso de 60 meses já fica bem diluída; se atrasar 60 meses, e ao final pedir um parcelamento também por 60 meses, a diluição já vai para 120 meses, se tornando ainda mais interessante.

Ninguém deixa de pagar tributo porque quer; mas se o faz, fica difícil regularizar a situação – mais do que isso: como visto, regularizar em pouco tempo é até financeiramente desincentivador.

Fizemos as contas, e comparamos. O quadro abaixo mostra a taxa anual efetiva cobrada no débito tributário considerando vários cenários: o pagamento em 60 dias; o pagamento em um ano; o parcelamento em 60 meses depois de um mês de atraso; o parcelamento em 60 meses depois de 6 meses de atraso; e o parcelamento em 60 meses depois de 60 meses de atraso. Em todos os cenários consideramos a taxa Selic atual.

Além dos cenários tributários, comparamos ainda com outras fontes de financiamento: desde o excelente e inigualável Pronampe (ave rara, pouco vista por aí), até as operações normais de desconto, passando por outros financiamentos subsidiados em razão do Covid (folha e FGI).

Como se vê, quem quiser atrasar muito o tributo, vai pagar uma taxa parecida com a do Pronampe.

Naturalmente, não estamos aqui aconselhando ninguém a atrasar tributos, ou deixar de quitar rescisões trabalhistas. Há outras implicações para isso que também precisam ser levadas em conta: se o tributo for retido de terceiros, a inadimplência poderá ser considerada apropriação indébita, gerando responsabilização criminal; enquanto houver tributos em aberto não parcelados, não se consegue certidões negativas; a taxa Selic pode subir vertiginosamente; dentre outros fatores.

Por outro lado, é fato que, no meio da guerra, precisando escolher entre a sobrevivência e o bom mocismo, o empresário faz conta. Se há culpados, não estão eles à frente das empresas, mas criando – ou mantendo – legislações distorcidas a esse ponto. “O sapo não pula por boniteza, mas por precisão”, já lembrava Riobaldo, filósofo e jagunço.

Veja o que prevê a reforma tributária do governo federal

O Ministério da Economia enviou para o Congresso Federal na data de ontem (21 de julho) o seu projeto de reforma tributária para os tributos sobre o consumo. Na verdade, substitui o PIS e a COFINS por um novo, a CBS – Contribuição sobre Bens e Serviços. A alíquota ficou maior, as empresas do Simples Nacional darão menos crédito e serão discriminadas como já ocorre hoje em relação ao ICMS, e para os prestadores de serviço haverá significativa majoração de custo.

O PIS/COFINS possuíam alíquotas gerais de 3,65% para a sistemática cumulativa (aplicação direta sobre a receita bruta), e 9,25% para a sistemática não cumulativa (apurando mediante confronto entre débitos e créditos). O CBS, por sua vez, somente admite o sistema não cumulativo, e terá alíquota de 12%.

A alíquota majorada em relação aos tributos atuais busca compensar as derrotas que a Fazenda Nacional vem amargando na justiça em relação à exclusão do ICMS e do ISS na base do PIS/COFINS, bem como a exclusão do PIS/COFINS de sua própria base. Assim, a legislação do CBS já prevê que não integrarão a sua base de cálculo o ICMS, ISS, e a própria CBS – além dos descontos incondicionais e devoluções.

Enquanto o PIS/COFINS tem uma não cumulatividade no sistema base sobre base, ou seja, pouco importa quanto o fornecedor pagou de PIS/COFINS, o crédito é calculado com base no quanto o contribuinte paga (por exemplo, uma compra de empresa enquadrada no Simples gera o mesmo crédito de 9,25% de qualquer outra compra), a CBS terá um crédito escritural: o valor a ser creditado é aquele destacado em nota fiscal. Isso significa que empresas enquadradas no Simples Nacional darão menos crédito do que as demais pessoas jurídicas.

Esse é um problema ainda para os prestadores de serviço: possuem poucos créditos, grande parte dos seus custos vem da folha de pagamento, a qual não vai gerar créditos. Inegavelmente, para as empresas prestadoras de serviço o aumento da carga tributária será brutal, algo próximo de 8% do faturamento.

O projeto prevê ainda um aumento no regime especial de tributação da incorporação imobiliária, o RET, cuja alíquota de 4% passará para 4,13%.

Na base de cálculo da CBS entram as receitas financeiras, fato que só se observa hoje no PIS/COFINS não cumulativo. O projeto prevê ainda a retenção da CBS nas vendas realizadas por plataformas digitais, quando o prestador de serviço não emitir nota fiscal.

Continua vedada a transferência de créditos a terceiros. Por outro lado, créditos acumulados até o terceiro trimestre do ano poderão ser utilizados para quitar quaisquer outros tributos administrados pela Receita Federal do Brasil.

A apuração e o recolhimento, assim como se dá com todos os tributos federais, é centralizado na matriz. O vencimento passa para o dia 20 do mês subsequente.

Na parte que trata de isenções, chama atenção o fato de associações não estarem inseridas no rol, como se dá hoje em relação ao PIS/COFINS. São isentos os produtos da cesta básica e os alimentos in natura. Também fica isenta a venda de imóvel novo ou usado para pessoa física, salvo quando a operação é tributada pelo RET.

As empresas transportadoras que se utilizam de transportadores autônomos de carga poderão utilizar um crédito presumido de CBS equivalente a 30% do serviço prestado.

A CBS incide nas importações pela mesma alíquota de 12%. E há a previsão de incidência monofásica para combustíveis e cigarros – não há previsão para bebidas alcoólicas, produtos de higiene e toucador, como hoje existe para o PIS/COFINS.

Na parte que trata de penalidades, as mesmas variam de 1% a 20% da CBS não recolhida, de acordo com a infração.

É um projeto, sofrerá muitas alterações, podendo até mesmo ficar pelo caminho e não passar, dado que em paralelo tramitam a PEC 45 e a PEC 110, as quais tratam do mesmo tema, embora englobem, além do PIS e a COFINS, também o ICMS, ISS e IPI.

No entanto, aquela percepção de que inexiste alteração de lei tributária sem majoração de tributo continua válida. Em qualquer mudança, a corda arrebenta para o lado do contribuinte.

Essa reforma isolada vai representar a manutenção da carga tributária para alguns setores, e a majoração para a maioria dos contribuintes. Aqueles que hoje apuram no regime cumulativo (lucro presumido, e algumas atividades no lucro real) vão ter aumento de carga. O segmento de serviço terá um aumento significativo de carga.

As empresas do Simples Nacional perderão competitividade. Por definição, custo é o preço, deduzido dos tributos recuperáveis. Se hoje suas vendas propiciam um crédito cheio de PIS/COFINS, com a CBS passarão a dar crédito limitado ao percentual da CBS contida na guia do Simples, como já ocorre com o ICMS. Ou seja, seu preço efetivo para o comprador aumentará, na medida que reduzirá a dedução de tributos recuperáveis. Como resultado, ou perde mercado, ou reduz a margem.

A promessa do governo é aumentar tributos de um lado para desonerar outros do outro. Promete aumentar a tributação sobre o consumo para compensar uma possível desoneração da folha. Quer tributar dividendos, mas promete reduzir a alíquota de IR da empresa.

O problema é que o aumento do tributo acontece na largada, e a redução sabe-se lá quando… Sob o argumento de suprir o orçamento, as desonerações vão sendo adiadas, e, como já estamos acostumados, o provisório vira permanente.

E como fica a questão dos pagamentos em época de pandemia?

Vivemos em uma época ímpar, diferente de tudo que a humanidade já experimentou. Pandemia com características de rápida transmissão nos obrigou a mudar completamente o tipo de vida. Governos foram obrigados a frear sua própria economia, proibindo a abertura do comércio, limitando a indústria e os serviços.

Isso tudo leva ao grande problema das empresas atualmente, pouca entrada de dinheiro, mas a folha de pagamento, o aluguel, a cobrança da mercadoria, o parcelamento feito anteriormente, os impostos, continuam chegando. O que fazer?

Isso tudo foi conversado na live realizada no dia 22 de abril entre os advogados Andrea Salles e Marco Aurélio Medeiros, sócios da MSA Advogados. Os dois explicaram e debateram durante uma hora sobre as questões de pagamentos das empresas em época de pandemia.

A primeira questão a ser levantada foi o que pode ser considerado aumento abusivo em relação a fornecedores que podemos detectar? Em relação a aumentos acima do esperado, sem fatos que justifiquem, podemos fazer o que? Se o fornecedor praticou esse tipo de aumento e está prejudicando a margem ou inviabilizando as transações, é possível entrar com liminar nesse sentido para que os preços voltem a normalidade?

Isso pode ser feito, mas claro que pode demorar mais tempo do que o necessário e “há de se prestar atenção, pois se há alguma causa que justifique o aumento, dólar que subiu, transporte encareceu, despesas aumentaram porque teve que manter funcionários mas a produção caiu etc., isso é levado em conta”, pontua Andrea.

Por isso, antes de tomar qualquer atitude nesse sentido, negociar com o fornecedor, entender o motivo do aumento e chegar a uma solução amigável que satisfaça ambas as partes é o melhor caminho.

“O judiciário já tomou algumas decisões, como conceder uma liminar que proibe o aumento de fornecedores para serviços essenciais nesse momento”, explica Andrea Salles, sócia da MSA Advogados, escritório responsável por impetrar esse pedido. “No nosso caso, uma indústria de produtos laboratoriais pediu essa intervenção do judiciário pois o aumento do transporte aéreo foi absurdo”, completa a advogada.

Segundo Andrea, no Brasil não há, no direito, uma previsão de renegociação do contrato. “É claro que se renegocia, mas em outros países há legislação especifica que obriga as partes a tentarem uma negociação antes de levarem o caso ao judiciário.” Ela conta que nesse caso do transporte aéreo, não foi dada uma oportunidade por parte do fornecedor de negociar o contrato, por isso, o cliente decidiu entrar na Justiça.

Marco Aurélio Medeiros enfatiza que a melhor opção sempre é negociar antes de tomar algum atitude judicial. “Tantar chegar a um acordo, amigavelmente é melhor para as duas partes. Deixar uma decisão negocial nas mãos de um juiz, que provavelmente não entende da relação comercial, dos trâmites das empresas, é sempre arriscado. Quem mais entende da cadeia do negócio são os envolvidos”, explica Marco.

Andrea acha que esse é um momento de reinterpretação do Direito por conta do período extremo vivido pela sociedade. Muitas situações não tinham sido experimentadas e nem previstas até a chegada da Pandemia, e os procedimentos, muitas vezes, são inéditos ou pouco praticados, e por isso se deve ter cuidado.

No caso da renegociação, enviar uma notificação extra-judicial para registrar o interesse em conversar é importante. Isso resguarda o cliente caso venha a ter que entrar com um processo judicial.

Outro ponto que ainda é discutido, segundo Marco Aurélio, é o chamado “fato do príncipe”, quando por determinação do Estado, o negócio é prejudicado ou tem que fechar as portas, como está ocorrendo atualmente com prefeituras e estados estabelecendo regras e fechamento das empresas. Isso acaba servindo como argumentação na hora de uma renegociação ou mesmo prorrogação ou parcelamento de dívidas que devem ser pagas a partir dos decretos.

A legislação diz que quando não há contrato (boletos, faturas, ordem de pagamento), não há mora em caso de força maior, para vencimentos que são após o estado de calamidade. Isso ajuda pelo menos em relação a sanções financeiras, mas não garante negociação em relação ao valor principal.

No caso dos contratos, se não há algo epecífico de casos fortuitos ou de força maior, seguem a mesma regra de boletos, faturas etc., ou seja, sem cobrança de multas. No caso de contratos que estipulam essas exceções, há de se cumprir o acordado, mesmo assim, em alguns casos, há ações impetradas para a não cobrança de mora estipulada.

Para os aluguéis, tanto residenciais como comerciais, o melhor é que as duas partes cheguem a um acordo sem envolver a Justiça. Não há nada estipulado na legislação ou nos próprios contratos em relação a desconto em casos de exceção, “mas a negociação é o melhor do caso para os dois lados, já que negociando, deverá caber no bolso de cada um, e ir para a Justiça é uma incerteza”, explica Marco Medeiros.

“Alguns juízes estão dando liminares de desconto em aluguéis, mas não se sabe se essas decisões serão mantidas, se o locatário terá que devolver o desconto mais tarde, se o desconto será maior ou menor”, completa Andrea. “Há uma insegurança em relação ao que será adotado na Justiça em relação a esses contratos, amanhã a decisão poderá ser revertida e o beneficiado de hoje virar o prejudicado de amanhã”.

Como está claro, a melhor opção em qualquer dos casos, é sempre negociar com seu fornecedor ou seu cliente e chegar a um bom acordo. Isso, com certeza poupará tempo, dinheiro e aborrecimentos em uma época em que o mais interessante e se manter funcionando e não sucumbir a crise e fechar as portas definitivamente. Fazer bons acordos faz parte do momento e ceder um pouco em razão das dificuldades por que todos estão passando pode manter mais empresas em atividades e ter melhores parceiros quando esse momento passar.

Para ver toda a conversa entre Andrea Salles e Marco Medeiros, acesse o canal do Youtube da MSA Advogados ou veja o vídeo através do https://bit.ly/msa_pagamentos.

Na próxima segunda-feira, dia 4 de maio, será promovida uma nova conversa, desta vez abordando as polêmicas trabalhistas nesta época de pandemia. Pode ser acompanhado através do Instagram nos canais da Múltipla Consultoria (@multipla_consultoria) ou da MSA Advogados (@msa_advogados).