Regulamento do “novo Riolog”

A lei 9.025/2020, que trata de benefícios a atacadistas, tem sido chamada de “novo RIOLOG”, pois visa substituir a Lei 4.173/2003, batizada à época de RIOLOG. A lei dependia de regulamentação, o que ocorreu com a publicação de hoje (30 de dezembro) do Decreto 47.437/2020 no Diário Oficial .

Já escrevemos aqui nesse espaço sobre a Lei e os seus benefícios, o que pode ser acessado por esse link.

Sobre a regulamentação

A adesão ao benefício se dará na forma do Decreto 47.201/2020, ou seja, através de requerimento apresentado na CODIN, anexando carta consulta, todos os documentos relacionados no anexo único do Decreto, para posterior aprovação da Comissão de Políticas Públicas de Desenvolvimento do Estado (CPPDE).

Não existe previsão, no regulamento, de prazo para análise do pedido.

O Contrato Social do interessado em aderir somente poderá ter atividade atacadista, como determinado na lei, e o CNAE deverá estar limitado ao grupo 46.

Será previso pagar uma taxa de 1.000 Ufir (aproximadamente R$ 3,6 mil) para a Codin, e mais Taxa de Serviços Estaduais para a Fazenda.

Deve-se manter a arrecadação dos 12 meses anteriores ao protocolo: considera-se o ICMS recolhido, o ICMS importação, e o decreto incluiu ainda o FOT – algo que não estava na lei, a qual prevê apenas ICMS, e FOT, a rigor, não é ICMS. Assim, entendemos que o decreto extrapolou o previsto em lei, criando recolhimento mínimo de FOT além de ICMS. Tal ponto poderá ser objeto de discussões judiciais.

O contribuinte deverá comprovar a oferta anual de cursos de capacitação próprios ou terceirizados. O regulamento não fala em carga horária mínima ou qualquer outro requisito, de maneira que, na lacuna da norma, qualquer curso com qualquer carga horária será suficiente.

O regulamento estabelece ainda o modo pelo qual a manutenção do número de funcionários deverá ser comprovada: através da GFIP.

Em relação ao cálculo da ST, o regulamento segue a regra normal, determinando a aplicação do MVA sobre o valor de partida, que será o valor da nota fiscal de saída; além disso, será a ST calculada com base nas alíquotas previstas no art. 5° da lei (reduzidas) para as mercadorias do anexo único, e alíquota normal nos demais casos. E para os que tiverem mercadorias em estoque adquiridas com ST, deverão fazer um levantamento do valor já pago, e utilizá-lo na proporção de 1/12 no recolhimento da ST futura.

Os importadores e as centrais de distribuição ligadas a indústria deverão elaborar, até o dia 10 do mês subsequente, relatório contendo o valor das importações com as respectivas DI, e o valor das saídas com o imposto debitado, indicando em separado o das mercadorias importadas.

Os contribuintes optantes pelo regime do dec. 44.498/2013 poderão pedir migração automática para o novo regime no prazo de 90 dias contados da publicação do decreto; após esse prazo, eventual migração deverá ter o procedimento normal (requerimento na CODIN).

Novas adesões ao antigo RIOLOG (lei 4173/2003) e ao decreto 44.498/2013 estão proibidas. Quem já possui, poderá pedir a renovação até 29 de janeiro de 2021, e no caso de indeferimento, deverá ser recolhida a diferença de tributo em caso de o prazo do benefício ser ultrapassado.

A opção pela migração ou manutenção dos benefícios antigos deverá ser bem ponderada. Isso porque tanto o RIOLOG quanto o Decreto 44.498/201, podem ser mais benéficos para o contribuinte. No cálculo da ST, nos parece claro ser melhor o regime antigo. O problema é que a migração deve ocorrer de forma automática em 90 dias. Caso não se faça a migração, e se peça até janeiro de 2021 a renovação do antigo regime, eventual indeferimento causará dois efeitos:

(i) o novo benefício deverá ser requerido na CODIN (processo começando do zero: carta consulta, CPPDE etc.), e

(ii) em caso de a decisão administrativa de indeferimento se der em prazo superior ao fim da vigência do antigo regime, o contribuinte precisará recolher as diferenças.

Ou seja, a renovação somente deverá ser solicitada por aqueles que possuem a certeza do seu deferimento, o que, em última análise, é algo quase impossível de se obter, sobretudo na Fazenda do Estado do Rio de Janeiro.

Publicado o “Refis” fluminense

Foi publicado no Diário Oficial de hoje (29) a Lei Complementar n° 189 de 28/12/2020, que institui o programa especial de parcelamento de créditos tributários do Estado do Rio de Janeiro, com descontos de multas e juros para a quitação.

O citado REFIS estava autorizado pelo Convênio CONFAZ n° 87 de 02/09/2020, e estava aguardando a legislação local para ser instituído. Com a LC 189, abre-se a adesão ao parcelamento, medida muito esperada pelos contribuintes.

Podem ser parcelados débitos de ICMS cujo fato gerador tenha ocorrido até 31/08/2020.

Os descontos de multa e juros dependerão da quantidade de parcelas, obedecendo ao seguinte escalonamento:

I – em parcela única, com redução de 90% (noventa por cento) dos valores das penalidades legais e acréscimos moratórios;

II – em até 6 (seis) parcelas mensais e sucessivas, com redução de 80% (oitenta por cento) dos valores das penalidades legais e acréscimos moratórios;

III – em até 12 (doze) parcelas mensais e sucessivas, com redução de 70% (setenta por cento) dos valores das penalidades legais e acréscimos moratórios;

IV – em até 24 (vinte e quatro) parcelas mensais e sucessivas, com redução de 60% (sessenta por cento) dos valores das penalidades legais e acréscimos moratórios;

V – em até 36 (trinta e seis) parcelas mensais e sucessivas, com redução de até 50% (cinquenta por cento) dos valores das penalidades legais e acréscimos moratórios;

VI – em até 48 (quarenta e oito) parcelas mensais e sucessivas, com redução de 40% (quarenta por cento) dos valores das penalidades legais e acréscimos moratórios;

VII – em até 60 (sessenta) parcelas mensais e sucessivas, com redução de 30% (trinta por cento) dos valores das penalidades legais e acréscimos moratórios;

A Lei não trata do ICMS-ST, mas entendemos que deva ser incluído, pois se insere no conceito geral de débito de ICMS. A lei se estende ainda para débitos de IPVA e ITCMD.

A lei será regulada, de modo a serem previstos os procedimentos de adesão, cujo prazo é de 60 (sessenta) dias contados da presente data.

Afinal, pode distribuir lucros devendo tributos?

Empresas devedoras de tributos estão proibidas de distribuir lucros aos sócios, sob pena de pagar 50% do valor indevidamente distribuído a título de multa?

Será que existe defesa? Qual o risco em caso de distribuição?

O art. 32 da Lei n° 4.357/64 traz a proibição de que tratamos acima. Contudo, a vedação se dá tão somente para sociedades limitadas, enquanto nas sociedades anônimas a distribuição de dividendos é liberada, mesmo existindo dívidas tributárias.

Na Solução de Consulta n° 30, Cosit, de 27/03/2018, a Receita Federal do Brasil (RFB) posicionou-se no seguinte sentido: (i) confirmou o entendimento de que sociedades anônimas podem distribuir dividendos mesmo com dívidas, e (ii) entendeu que sociedades limitadas com débitos com exigibilidade suspensa (parcelados, garantidos por penhora, objeto de liminar etc.) podem, de igual modo, distribuir lucros.

Ou seja, a posição da RFB é de que sociedades limitadas com débitos não garantidos estão impedidas de realizar a distribuição, sob pena de incorrer na malfadada multa de 50%.

Na prática, contudo, vemos diversas sociedades limitadas distribuindo lucros, mesmo carregando débitos tributários. E de outro modo não se poderia exigir, visto que a grande maioria das empresas no Brasil é formada por micro e pequenas (ME/EPP), das quais depende o sustento de seus sócios. Nesse sentido, a OAB nacional possui uma ação direta de inconstitucionalidade de 2014 (ADI n° 5161) arguindo a validade do art. 32 da Lei n° 4.357/64, sob o argumento de que tal dispositivo fere o princípio da livre iniciativa, insculpido no art. 170 da Constituição Federal. Tal ação tem a relatoria do Ministro Roberto Barroso e, na presente data, o processo encontra-se com o mesmo para despacho desde 12/12/2016.

Vale dizer que o mesmo art. 32 também trazia vedação à distribuição de dividendos nas S/A, mas o seu texto foi vetado pelo então presidente Castelo Branco, justamente sob o fundamento de que feria a livre iniciativa. Ora, não há porque diferenciar o regime de distribuição de resultados das sociedades anônimas e do regime das sociedades limitadas. Razão pela qual há grandes chances de êxito na ADI da OAB.

A RFB tem fácil acesso às empresas que realizam distribuições (informadas na DIRF) ao mesmo tempo em que mantém débitos: um simples cruzamento de seus sistemas é capaz de elaborar um rol de devedoras distribuindo lucros. Mesmo assim, não se vê um movimento no sentido de coibir ou penalizar a prática, ao menos de forma ostensiva. Muito provavelmente por conta da situação controversa acima demonstrada. Contudo, não se pode descartar uma mudança de procedimento, ou a autuação por agente fiscal em procedimento rotineiro e individualizado de fiscalização.

Havendo a autuação, o caminho será a impugnação em processo administrativo, e posteriormente – se for o caso – judicial, com grandes chances de êxito. Até o julgamento da ADI, entretanto, será sempre um risco, ainda que calculado.

Contadores.cnt divulga evento sobre LGPD

O site contadores.cnt divulgou matéria sobre o evento promovido pela MSA Advogados sobre com as empresas devem se adequar à LGPD. O evento virtual será realizado no dia 9 de dezembro e contará com as participações de Marco Aurélio Medeiros, sócio da MSA Advogados, e João Romero, sócio da Solarplex, que abordarão os aspectos jurídicos e práticos de adequações a essa nova lei.

Na matéria ainda foi disponibilizado o link para as inscrições para o evento. Para ver na íntegra, clique aqui.

Evento da MSA sobre LGPD é destaque em site

Evento promovido pela MSA Advogados, com palestra de Marco Aurélio Medeiros, sócio da MSA, e João Romero, sócio da Solarplex, sobre implicações da LGPD foi divulgado no site Jornal Contábil, dedicado a contadores.

As inscrições para o evento estão abertas e o site divulgou um resumo do que será debatido e um link para quem se interessar em participar.

A matéria completa você vê aqui.

Portal Megajurídico destaca matéria sobre registro de empresas

Registrar empresas e fazer alterações ficou mais fácil a partir da Instrução Normativa n° 81 do Departamento Nacional de Registro Empresarial e Integração (DREI), de 10 de junho de 2020.

A IN 81 revogou uma série de Instruções Normativas, consolidando o regramento do registro de empresa, e atualizando os manuais de registro.

Foi esse o tema da matéria escrita pelo sócio da MSA Advogados, Marco Aurélio Medeiros, e publicada no Portal Megajurídico.

Para conferir toda a matéria, veja aqui.

Meu cliente recebeu uma cartinha da receita, e agora?

Qualquer correspondência da Receita Federal do Brasil (RFB) tem o poder de causar pânico em muitos contribuintes.

Quando não é débito, é fiscalização. Por mais que nada se tenha a temer, fiscalização sempre representa, no mínimo, perda de tempo e energia.

Em tempos de pandemia, poucas empresas estão livres de dívidas com o fisco, e é nesse momento que têm chegado as cartinhas da RFB e da Procuradoria avisando da existência de débitos tributários, sugerindo a quitação ou parcelamento, sob pena de inscrição em dívida ativa.

Os optantes pelo Simples Nacional temem ser excluídos. Confundem essa comunicação com a notificação de exclusão do sistema por débito. Os demais contribuintes, com a cobrança, ligam de imediato aos seus contadores perguntando o quê fazer.

A resposta é simples: tais comunicados não alteram em nada a estratégia de gestão do caixa do contribuinte até aqui.

Para os optantes pelo Simples Nacional, o Ministério da Economia (ao qual a RFB está subordinada) já se manifestou informando que em 2020 não haverá exclusão de contribuintes do sistema por conta de débitos. Assim, tais cartas de cobrança não significam exclusão.

E para os contribuintes em geral, a carta de cobrança, por si só, não traz qualquer adversidade. Não significa que uma fiscalização será disparada em sequência, ou que a execução fiscal será ajuizada no dia seguinte.

Então, nada vai acontecer?

Vejamos abaixo de forma detalhada os efeitos dos valores em aberto de tributos federais.

Atraso curto x atraso longo

Já tivemos oportunidade de escrever a respeito: os encargos incidentes sobre os tributos incentivam o contribuinte a atrasar o pagamento por longos prazos, e não o contrário.

A multa por atraso é de 0,33% ao dia, limitada a 20%. Ou seja, em 60 dias a multa alcança o seu valor máximo de 20%. Depois disso, a multa não cresce mais, e sobre o débito incide apenas os juros, calculados com base na taxa Selic (hoje em 2% ao ano).

Vejam o contrassenso: o atraso por até 60 dias impõe uma multa de 20% (que significa uma taxa composta de 9,55% ao mês). Se esse atraso for de 60 meses, e não de 60 dias, a multa estacionada em 20% passa a representar uma taxa composta de 0,3% ao mês.

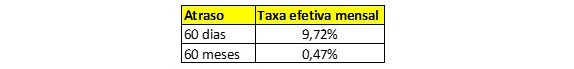

Como os juros são baixos (2% ao ano, que representa uma taxa composta de 0,17% ao mês), um atraso de 60 meses vai importar em um pagamento de juros mensais de 0,47% (0,3 + 0,17), enquanto um atraso de 60 dias significa uma despesa mensal de juros de 9,72% (9,55 + 0,17). Resumindo, fica assim:

Em síntese: financeiramente, se for para atrasar o pagamento do tributo, não faz sentido atrasar por pouco tempo, mas pelo maior prazo possível.

Naturalmente que existem outros efeitos decorrentes do atraso: impossibilidade de emissão de certidões, proibição de distribuição de lucros, fora o risco de protesto, o que prejudica o crédito. Nesses casos, o parcelamento – segundo as premissas acima – faz mais sentido do que uma eventual quitação em parcela única dos valores atrasados.

Inscrição em dívida ativa

Em determinado momento a dívida será inscrita em dívida ativa. O que é isso? Quais os efeitos daí decorrentes?

A inscrição em dívida ativa tem a finalidade de formalizar o título executivo (certidão da dívida ativa – CDA) através do qual a Fazenda poderá iniciar a execução fiscal.

Um efeito indesejado da inscrição em dívida é o acréscimo de encargos de 10% ao valor do débito no momento em que o mesmo é inscrito, de acordo com o previsto no art. 37-A da Lei n° 10.522/2002, cumulado com art. 3° do Decreto-Lei 1.569/77.

Uma vez inscrita, a dívida poderá ser executada. Mas isso não ocorre de imediato. Em regra, são executados débitos vencidos há pelo menos quatro anos, dado que a prescrição da Fazenda para cobrá-los é de cinco anos contados do vencimento.

Parcelamento

O parcelamento ordinário está acessível a qualquer contribuinte, podendo o débito ser quitado em até 60 meses, respeitada a parcela mínima estipulada de acordo com o porte da empresa.

Os parcelamentos especiais com prazos maiores e abatimento de multa e juros dependem de leis específicas, e nem sempre estão disponíveis.

Para os optantes pelo Simples, o regime do parcelamento recebeu algumas modificações.

Até 31/10/2020, o contribuinte estava limitado à formalização de apenas 1 (um) pedido de parcelamento do Simples Nacional por ano-calendário. A partir de 01/11/2020, passou a ser admitida a formalização de mais de 1 (um) pedido de parcelamento do Simples Nacional por ano-calendário. A possibilidade de reparcelamento se deu com publicação da Instrução Normativa RFB nº 1.981, de 09/10/2020, que alterou a Instrução Normativa RFB nº 1.508, de 04/11/2014.

E no que se refere à multa por atraso, a qual tem um valor diário até alcançar o seu limite em 60 dias, em caso de parcelamento, qualquer que seja o tempo de atraso (ou seja, mesmo inferior aos 60 dias), aplica-se o valor máximo de 20%.

Exclusão do Simples Nacional

A exclusão do Simples Nacional em 2020, como vimos, não vai ocorrer.

No entanto, prevê a lei que a exclusão por existência de débitos somente ocorre depois de notificado o contribuinte. Tal comunicação deve ser específica: não resolve notificar tão somente a existência de débitos.

O contribuinte será notificado especificamente, com a indicação de que em 30 dias será excluído por ser devedor da Fazenda Nacional. Em que pese a exclusão no prazo citado, a mesma só produzirá efeitos a partir do ano calendário subsequente.

No mesmo prazo de 30 dias poderá o contribuinte quitar ou parcelar os valores evitando a exclusão.

E ainda, mesmo que ela ocorra, como produz efeitos apenas a partir do ano subsequente, é possível, até 31 de janeiro, quitar ou parcelar os débitos e solicitar a reinclusão no sistema. Com isso, apesar da exclusão anterior, a nova inclusão ocorrerá em sequência, de modo que, na prática, a empresa estará todo o tempo recolhendo seus tributos dentro da sistemática simplificada.

Recebi uma cartinha da Receita Federal, e agora?

Qualquer correspondência da Receita Federal do Brasil (RFB) tem o poder de causar pânico em muitos contribuintes.

Quando não é débito, é fiscalização. Por mais que nada se tenha a temer, fiscalização sempre representa, no mínimo, perda de tempo e energia.

Em tempos de pandemia, poucas empresas estão livres de dívidas com o fisco, e é nesse momento que têm chegado as cartinhas da RFB e da Procuradoria avisando da existência de débitos tributários, sugerindo a quitação ou parcelamento, sob pena de inscrição em dívida ativa.

Os optantes pelo Simples Nacional temem ser excluídos. Confundem essa comunicação com a notificação de exclusão do sistema por débito. Os demais contribuintes, com a cobrança, ligam de imediato aos seus contadores perguntando o quê fazer.

A resposta é simples: tais comunicados não alteram em nada a estratégia de gestão do caixa do contribuinte até aqui.

Para os optantes pelo Simples Nacional, o Ministério da Economia (ao qual a RFB está subordinada) já se manifestou informando que em 2020 não haverá exclusão de contribuintes do sistema por conta de débitos. Assim, tais cartas de cobrança não significam exclusão.

E para os contribuintes em geral, a carta de cobrança, por si só, não traz qualquer adversidade. Não significa que uma fiscalização será disparada em sequência, ou que a execução fiscal será ajuizada no dia seguinte.

Então, nada vai acontecer?

Vejamos abaixo de forma detalhada os efeitos dos valores em aberto de tributos federais.

Atraso curto x atraso longo

Já tivemos oportunidade de escrever a respeito: os encargos incidentes sobre os tributos incentivam o contribuinte a atrasar o pagamento por longos prazos, e não o contrário.

A multa por atraso é de 0,33% ao dia, limitada a 20%. Ou seja, em 60 dias a multa alcança o seu valor máximo de 20%. Depois disso, a multa não cresce mais, e sobre o débito incide apenas os juros, calculados com base na taxa Selic (hoje em 2% ao ano).

Vejam o contrassenso: o atraso por até 60 dias impõe uma multa de 20% (que significa uma taxa composta de 9,55% ao mês). Se esse atraso for de 60 meses, e não de 60 dias, a multa estacionada em 20% passa a representar uma taxa composta de 0,3% ao mês.

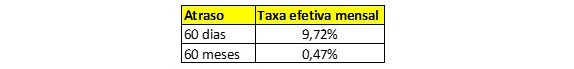

Como os juros são baixos (2% ao ano, que representa uma taxa composta de 0,17% ao mês), um atraso de 60 meses vai importar em um pagamento de juros mensais de 0,47% (0,3 + 0,17), enquanto um atraso de 60 dias significa uma despesa mensal de juros de 9,72% (9,55 + 0,17). Resumindo, fica assim:

Em síntese: financeiramente, se for para atrasar o pagamento do tributo, não faz sentido atrasar por pouco tempo, mas pelo maior prazo possível.

Naturalmente que existem outros efeitos decorrentes do atraso: impossibilidade de emissão de certidões, proibição de distribuição de lucros, fora o risco de protesto, o que prejudica o crédito. Nesses casos, o parcelamento – segundo as premissas acima – faz mais sentido do que uma eventual quitação em parcela única dos valores atrasados.

Inscrição em dívida ativa

Em determinado momento a dívida será inscrita em dívida ativa. O que é isso? Quais os efeitos daí decorrentes?

A inscrição em dívida ativa tem a finalidade de formalizar o título executivo (certidão da dívida ativa – CDA) através do qual a Fazenda poderá iniciar a execução fiscal.

Um efeito indesejado da inscrição em dívida é o acréscimo de encargos de 10% ao valor do débito no momento em que o mesmo é inscrito, de acordo com o previsto no art. 37-A da Lei n° 10.522/2002, cumulado com art. 3° do Decreto-Lei 1.569/77.

Uma vez inscrito, a dívida poderá ser executada. Mas isso não ocorre de imediato. Em regra, são executados débitos vencidos há pelo menos quatro anos, dado que a prescrição da Fazenda para cobrá-los é de cinco anos contados do vencimento.

Parcelamento

O parcelamento ordinário está acessível a qualquer contribuinte, podendo o débito ser quitado em até 60 meses, respeitada a parcela mínima estipulada de acordo com o porte da empresa.

Os parcelamentos especiais com prazos maiores e abatimento de multa e juros dependem de leis específicas, e nem sempre estão disponíveis.

Para os optantes pelo Simples, o regime do parcelamento recebeu algumas modificações.

Até 31/10/2020, o contribuinte estava limitado à formalização de apenas 1 (um) pedido de parcelamento do Simples Nacional por ano-calendário. A partir de 01/11/2020, passou a ser admitida a formalização de mais de 1 (um) pedido de parcelamento do Simples Nacional por ano-calendário. A possibilidade de reparcelamento se deu com publicação da Instrução Normativa RFB nº 1.981, de 09/10/2020, que alterou a Instrução Normativa RFB nº 1.508, de 04/11/2014.

E no que se refere à multa por atraso, a qual tem um valor diário até alcançar o seu limite em 60 dias, em caso de parcelamento, qualquer que seja o tempo de atraso (ou seja, mesmo inferior aos 60 dias), aplica-se o valor máximo de 20%.

Exclusão do Simples Nacional

A exclusão do Simples Nacional em 2020, como vimos, não vai ocorrer.

No entanto, prevê a lei que a exclusão por existência de débitos somente ocorre depois de notificado o contribuinte. Tal comunicação deve ser específica: não resolve notificar tão somente a existência de débitos.

O contribuinte será notificado especificamente, com a indicação de que em 30 dias será excluído por ser devedor da Fazenda Nacional. Em que pese a exclusão no prazo citado, a mesma só produzirá efeitos a partir do ano calendário subsequente.

No mesmo prazo de 30 dias poderá o contribuinte quitar ou parcelar os valores evitando a exclusão.

E ainda, mesmo que ela ocorra, como produz efeitos apenas a partir do ano subsequente, é possível, até 31 de janeiro, quitar ou parcelar os débitos e solicitar a reinclusão no sistema. Com isso, apesar da exclusão anterior, a nova inclusão ocorrerá em sequência, de modo que, na prática, a empresa estará todo o tempo recolhendo seus tributos dentro da sistemática simplificada.

Pragmática Contábil publica matéria da MSA Advogados

A Pragmática Contábil, escritório de serviços contábeis, publicou artigo de Marco Aurélio Medeiros, sócio da MSA, sobre locações comerciais, os pontos de atenção e o que pode ou não ser feito. O locatário deve ficar atento com a legislação e a tentativa de cláusulas arbitrárias.

Veja a matéria completa no site do escritório.

Locação comercial é destaque em contadores.cnt

O site contadores.cnt destacou artigo de Marco Medeiros, sócio da MSA Advogados, sobre atenções que o locatário comercial deve ter na hora de alugar um imóvel para o seu negócio.

Para ver a matéria no site dos contadores, clique aqui.