Live explica cuidados sobre abertura de empresa

No dia 16 de outubro, às 17h, a MSA Advogados, em parceria com a Múltipla Consultoria, promove a live cuidados legais na abertura da sua empresa, que se propõe a explicar aos empreendedores quais os cuidados quando começar um novo negócio: o que observar, como estar 100% legalizado e o que acompanhar para não ter dor de cabeça.

O evento será conduzido pela advogada Andrea Salles, sócia da MSA Advogados responsável pela área empresarial, que falará sobre os principais pontos que devem ser considerados pelos empresários e esclacerá dúvidas dos participantes do evento.

Para se cadastrar gratuitamente, acesse a nossa página de inscrição e preencha os dados.

Abaixo, um video da Andrea Salles convidando para participar da nossa live. Se inscreva e participe!

Descontos sobre salários não podem ser excluídos da base da contribuição previdenciária

Uma das teses mais vendidas pelos feiticeiros de plantão como “incontroversas”, “dinheiro na mesa”, “compensação no mês seguinte”, dentre outras promessas similares, obteve um julgamento definitivo e desfavorável aos contribuintes no STJ.

Trata-se da exclusão dos descontos sofridos pelos funcionários da base de cálculo das contribuições previdenciárias (pagamentos ao INSS).

A ideia era excluir o IR retido, desconto de vale transporte, vale refeição, plano de saúde dentre outros da base da tributação, sob o argumento que aquele valor não compunha a remuneração do empregado. Brigar não é problema, e deve-se fazê-lo. O problema é assumir como pacífica uma tese altamente controvertida, e esse era o terreno na lua vendidos pelos “consultores em reduzir tributação sobre a folha de pagamento”.

Com isso, os consultores retificavam declarações e usavam esses supostos créditos para quitação de contribuições previdenciárias vincendas, cobrando honorários sobre a suposta economia.

Tais teses já vinham sofrendo no judiciário, com posicionamentos contrários em quase todos os tribunais, e sobretudo no STJ. Agora, em sede de recursos repetitivos (com observância obrigatório por todos os juízes no país), foi fixada a tese em definitivo, perfazendo o tema 1174, com o seguinte teor:

As parcelas relativas ao vale-transporte, vale-refeição/alimentação, plano de assistência à saúde (auxílio-saúde, odontológico e farmácia), ao Imposto de Renda retido na fonte (IRRF) dos empregados e à contribuição previdenciária dos empregados, descontadas na folha de pagamento do trabalhador, constituem simples técnica de arrecadação ou de garantia para recebimento do credor, e não modificam o conceito de salário ou de salário contribuição, e, portanto, não modificam a base de cálculo da contribuição previdenciária patronal, do SAT e da contribuição de terceiros.

Em resumo, o valor descontado é tão somente uma despesa do funcionário, não deixando de ser uma receita no momento exatamente anterior ao desconto.

Nossa recomendação, nas teses controversas, é discutir judicialmente: em caso de derrota, nada acontece; em caso de vitória, compensa-se o crédito aferido em todo o período sob discussão.

Para os que adotaram como pacífica tal tese e realizam tais compensações descabidas, cabe agora recolher a diferença, ou aguardar o prazo de prescrição torcendo para o auto de infração não chegar.

Planejamento tributário nas operações com ganho de capital

Depois do artigo a respeito da atualização dos imóveis na Declaração de IRPJ com o pagamento antecipado de 4% de imposto, várias dúvidas nos foram direcionadas sobre as operações de ganho de capital em geral. Por isso, vamos apresentar aqui as situações mais comuns, e a melhor forma de conduzir as operações para pagar o mínimo possível.

Atualizar o valor do bem da Declaração de Ajuste

Esse foi o tema do nosso último artigo, que pode ser consultado aqui.

Apuração do ganho de capital e emissão do DARF

A Receita Federal do Brasil (RFB) disponibiliza, anualmente, um programa para apuração do ganho de capital e geração do DARF de pagamento do tributo.

Basta preencher os dados da operação, e o sistema apura o valor do ganho, eventuais redutores, isenções etc., gerando o DARF ao final.

Basta acessar o site da Fazenda na internet e fazer o download.

Pagamento por regime de caixa

Um primeiro conceito que se deve aplicar ao IR sobre ganho de capital quando o vendedor é pessoa física, está no regime de recolhimento: sempre caixa, nunca competência.

Ou seja, qualquer que seja o ganho de capital na venda de um imóvel, ele será apurado à medida que o valor seja recebido pelo vendedor, e o IR pago no mesmo cronograma (ver o próximo item quanto ao prazo de pagamento).

Assim, se a venda se deu de forma parcelada, o ganho de capital será considerado auferido de forma proporcional ao recebimento das parcelas.

Prazo de vencimento do IR sobre ganho de capital

O IR sobre o ganho de capital vence no último dia útil do mês subsequente à apuração do ganho.

Como o regime é de caixa, o ganho só se verifica quando do recebimento dos valores da venda, e não na data da assinatura do contrato ou da escritura.

Se o pagamento é parcelado, a cada recebimento apura-se o ganho proporcional, e paga-se o IR proporcional no último dia útil do mês seguinte.

Redução do ganho de capital na venda por pessoa física

Não é permitida a atualização do valor de aquisição imóvel para fins de apuração do ganho de capital. Entretanto, a lei prevê um fator redutor do ganho de capital calculado com base na antiguidade do imóvel no patrimônio do vendedor.

Em outras palavras, quanto maior a distância entre a data da compra e a data da venda, maior será o fator redutor do ganho de capital. É uma espécie de desconto que tem por finalidade suprir a ausência de atualização monetária do bem.

A Instrução Normativa RFB n° 599/2005 traz a lista de redutores. No entanto, o contribuinte não precisa se preocupar: usando o sistema da RFB, o cálculo do redutor é automático.

Assim, um imóvel adquirido em 1980 terá um “desconto” maior no ganho de capital em comparação com um imóvel adquirido em 2010; e imóveis adquiridos antes de 1969 terão redução integral no ganho de capital.

Imóveis recebidos em herança

Por conta do fator redutor, pode compensar transmitir o imóvel aos herdeiros pelo valor de mercado, e pagar IR sobre ganho de capital no Espólio.

Quando da sucessão, é permitida a transferência do bem aos herdeiros pelo valor declarado pelo falecido no IR, ou pelo valor de mercado.

Caso seja feita a sucessão pelo valor do IR, não haverá ganho de capital, mas nesse caso, o herdeiro recebe o imóvel com o valor defasado, e quando ele, herdeiro, for aliená-lo, terá IR sobre ganho de capital a pagar.

Por outro lado, se a sucessão ocorre a valor de mercado, melhora a vida do herdeiro, mas paga-se IR sobre ganho de capital no CPF do Espólio.

Por isso que, dependendo da data de aquisição do imóvel pelo falecido, pode ser mais vantajoso pagar na sucessão esse IR sobre ganho de capital, aproveitando o fator redutor. Isso porque um imóvel adquirido em 1970 pelo falecido terá desconto quase integral, mas um herdeiro que o receba por sucessão em 2024, quando o colocar a venda, considerará a data de aquisição em 2024 e não em 1970 – resultado, terá quase nenhuma redução.

Incorporação de benfeitorias

Considerando a redução acima, há casos em que as benfeitorias atrapalham o desconto. Isso porque o desconto é diretamente proporcional à antiguidade do imóvel no patrimônio do vendedor. Havendo benfeitorias, essa antiguidade é medida de forma proporcional.

Faz-se a conta do percentual da benfeitoria no valor total do imóvel, e aplica-se o desconto de forma proporcional, considerando-se o tempo da primeira aquisição, e o tempo de cada benfeitoria.

Para facilitar o entendimento: se um imóvel foi adquirido em 1960, a princípio, teria 100% de redução do ganho de capital. Porém, se foram realizadas obras em 1995, e as mesmas foram incorporadas ao custo desse imóvel, ele não foi mais 100% adquirido em 1960: parte do custo de aquisição remonta a 1960, e parte remonta a 1995, digamos 90% e 10%. Assim, quando da aplicação da redução do ganho de capital em razão da antiguidade, o desconto de 100% será aplicado a 90% do ganho de capital, e 10% do ganho de capital receberá um desconto menor, considerando a distância entre 1995 e o ano da venda.

Assim, nem sempre incorporar benfeitorias ao imóvel pode ser um bom negócio. Em outras palavras: dependendo do tempo de aquisição do imóvel, pode ser mais interessante desprezar eventuais benfeitorias, já que essa é uma faculdade do contribuinte.

Dedução de despesas na venda de imóvel

Na venda do imóvel pode ser deduzida a comissão de corretagem paga pelo vendedor, e alguma outra despesa assumida por ele. Embora não seja comum, há casos em que o vendedor paga o custo da escritura ou do registro, e nesse caso, a referida despesa será passível de dedução.

Incorporação de despesas na compra do imóvel

Quanto maior o custo de aquisição, menor será o ganho de capital quando da venda do imóvel.

No entanto, muitos deixam de agregar valores ao custo de aquisição por esquecimento, ou desconhecimento.

O valor pago de ITBI, comissão de corretagem (se paga pelo comprador), custos com escritura e registro, obras prévias à ocupação do imóvel, mesmo as mais simples como pequenos reparos, e até mesmo móveis planejados e bens que se incorporem ao imóvel, como cooktops, aquecedores e outros equipamentos do gênero.

Outro problema comum com obras é a falta de recibo de alguns prestadores, o que dificulta a comprovação para fins de incorporação do gasto ao custo de aquisição. Em sendo o contratante pessoa física, mesmo o mais simples dos recibos é suficiente para a comprovação do gasto: a pessoa física não precisa reter IR ou INSS, de modo que qualquer recibo já pode ser considerado um RPA. Basta emitir o documento com os dados completos do prestador e colher a assinatura do mesmo: vale para do pedreiro ao servente da obra, passando pelo eletricista e demais trabalhadores.

Isenção na venda do único imóvel

Segundo o art. 23 da Lei n° 9.250/95, a venda do único imóvel da pessoa física, cujo valor seja até R$440mil, está isento do pagamento de IR sobre ganho de capital, desde que não tenha sido realizada qualquer outra alienação nos últimos cinco anos.

Isenção na venda, desde que com utilização dos recursos na compra de outro imóvel residencial

Outra forma de fugir do IR sobre ganho de capital na venda de imóveis residenciais é usar todo o recurso oriundo da venda (e não só do ganho) na aquisição um ou mais imóveis residenciais no prazo de 180 dias da alienação. Tal previsão encontra-se no artigo 39 da Lei n° 11.196/2005.

Não é necessário comprar um imóvel depois do outro. Pode-se, eventualmente, quitar um financiamento imobiliário, ou mesmo dar um imóvel em dação em pagamento para a compra do outro, que aplica-se a regra.

A exigência é que tanto na alienação quanto na aquisição os imóveis sejam residenciais, e que tal isenção somente seja utilizada uma vez a cada cinco anos.

Caso os recursos oriundos da venda sejam utilizados de forma parcial, a isenção será, de igual forma, parcial e na mesma proporção.

Utilização de holding patrimonial

Uma holding patrimonial é a empresa cuja atividade econômica consiste na compra, venda e administração de bens próprios.

Como sua atividade principal é a venda desses ativos, a sua tributação, no lucro presumido, alcança o valor máximo de 6,73% do valor total da venda. Pode ser que pagar 15% do ganho no CPF seja mais caro do que pagar 6,73% da venda no CNPJ.

Contudo, a utilização de uma holding não pode ocorrer de forma artificial.

Para saber um pouco mais sobre a holding patrimonial e o planejamento patrimonial, acesse o vídeo de uma palestra sobre o assunto aqui.

Holding x Fundo Imobiliário

Já tivemos a oportunidade de escrever sobre esse tema em outro artigo, que pode ser consultado aqui.

É vantagem pagar 4% e atualizar antecipadamente o valor dos imóveis no IR?

Resposta: não!

Essa atualização só é boa para a Fazenda Nacional, que arrecada 4% do valor atualizado pela pessoa física (PF), e 10% pela pessoa jurídica (PJ).

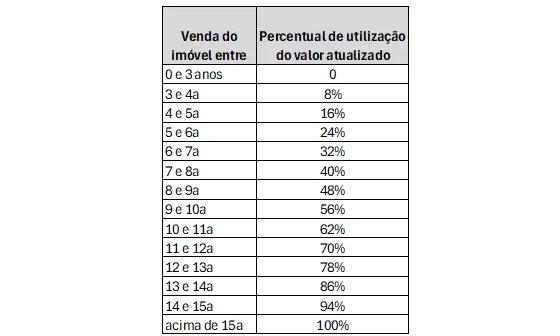

Já a PF e a PJ não podem utilizar tal valor atualizado para abater o ganho de capital na venda do imóvel. Ou melhor, podem, mas de forma escalonada: se vender em até 3 anos, não aproveita nada (terá jogado fora os 4% pagos); e só aproveita todo o valor atualizado após 15 anos!

A tabela abaixo mostra esse escalonamento:

Como dito, uma atualização para valor de mercado em 2024 só poderá começar a ser usada em 2027. Até lá, o valor pago de IR será descartado.

Se o imóvel for vendido em 2034, somente se poderá usar 50% do valor atualizado.

A integralidade do valor atualizado, somente após 15 anos. Agora, vamos fazer uma conta: será que para vendas em períodos longos valeria a pena a atualização?

Novamente, entendo que não.

Se considerarmos um CDI de 10% ao ano (nada absurdo no Brasil, estamos acima dessa taxa há alguns anos), esses 4% pagos em 2024, se aplicados a 100% do CDI, terão se transformado em 16,71% do valor atualizado em 15 anos. Ora, o IR sobre ganho de capital é de 15%! Ou seja, melhor guardar o dinheiro no banco para pagar o imposto em 15 anos, que ainda sobra um trocado…

Para empresas, a conta é a mesma: 10% de imposto antecipado aplicado a uma taxa de CDI de 10% ao ano, representa 41,77% em 15 anos. Considerando que a empresa paga, na pior das hipóteses, 34% de ganho de capital, a antecipação não faz sentido…

Em resumo, essa antecipação só é boa para o governo, pois não perde nunca e ainda arrecada um valor adiantado para cobrir os seus déficits.

Live explica redução de PIS/Cofins em produtos de substituição tributária

No dia 18 de setembro, a MSA Advogados e a Múltipla Consultoria promoveram uma live específica para nossos clientes e parceiros com o objetivo de explicar a modulação do STJ sobre a retirada do ICMS sobre o PIS/Cofins em produtos de substituição tributária e como isso reflete para as empresas enquadradas nesse caso.

Durante cerca de 20 minutos, Tayana Campos, gestora da área fiscal da Múltipla Consultoria, mostrou na prática como calcular o desconto e como emitir as notas fiscais de forma correta. Veja no vídeo abaixo a íntegra da live.

Reoneração da folha de pagamento, atualização do valor dos imóveis no IR, repatriação de recursos e outras novidades

“Não me ofereceram

Nem um cigarro

Fiquei na porta

Estacionando os carros”

Cazuza

O gasto público não para, e com isso mais novidades aparecem no radar de quem banca a festa, mas fica do lado de fora estacionando os carros: os pagadores de tributos.

A recente Lei n° 14.973 de 16/09/2024, além de (i) tratar da renoeração da folha de pagamento das empresas, ela (ii) altera o adicional do Cofins da importação, (iii) cria um regime de atualização do valor de bens imóveis nas declarações de IRPF e nos balanços (pagando, é claro), e (iv) reabre o prazo para regularização de bens no exterior (pagando, claro…).

A mais notória é a primeira medida mencionada – o fim da desoneração da folha –, pois significa aumento de tributação para as empresas, risco para os empregos, e, por conseguinte, aumento no custo de bens e serviços. As duas últimas são opcionais, e podem ser uma boa oportunidade para quem se enquadra em tais situações.

Fim da desoneração da folha de pagamento

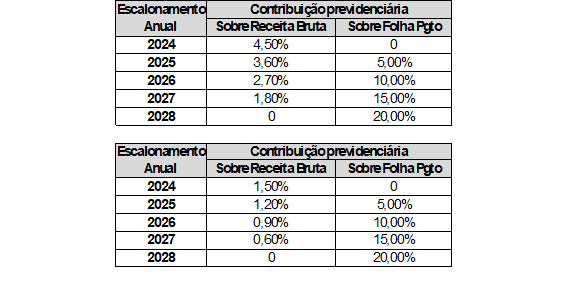

Depois de 14 anos, a chamada desoneração da folha de pagamento vai acabar. A Lei n° 12.546/2011 substituía a contribuição previdenciária sobre a folha de pagamento (20%), por uma contribuição previdenciária sobre a receita bruta – CPRB – para diversos setores (1,5% ou 4,5%, de acordo com a atividade), notadamente, aqueles que mais empregam.

O governo federal chegou a tentar encerrar tal desoneração ainda em 2024, via Medida Provisória. Mas tal tentativa foi barrada tanto por movimento do Congresso, quanto por uma liminar do STF. Depois de negociações políticas, foi aprovada a lei n° 14.973/2024 que prevê o fim da desoneração aos poucos.

As empresas vão conviver com ambos os modelos por três anos, de 2025 a 2027, e a partir de 2028 o regime híbrido deixa de existir. Segue abaixo o cronograma e as alíquotas aplicáveis, tanto sobre a receita bruta quanto sobre a folha de pagamento, para os setores que possuem, respectivamente, as alíquotas de CPRB de 4,5% e de 1,5%:

Adicional sobre a COFINS na importação

O adicional de 1% sobre a COFINS-Importação, que havia sido prorrogado para 2027 por uma lei de 2023, sofrerá um escalonamento, de modo que a partir de 2025 tal adicional será reduzido gradativamente (0,8% em 2025; 0,6% em 2026; 0,4% em 2027) até ser extinto em 31/12/2027.

Depois da má notícia da prorrogação da tributação, ao menos o alento de vê-la reduzir aos poucos até a sua extinção, caso não seja alterada a lei até lá para prorrogar a sua vigência.

Atualização no valor dos imóveis

A lei prevê a possibilidade de atualização dos valores dos imóveis tanto na Declaração de IRPF das pessoas físicas, quanto nos balanços das pessoas jurídicas.

As pessoas físicas pagam 4% de tributo para atualizar o valor dos seus imóveis. Já a PJ paga 10% (6% de IRPJ, e 4% de CSLL).

Mas o que parecia uma benesse, acabou se tornando uma armadilha.

O valor da atualização somente poderá ser integralmente utilizado para reduzir o ganho de capital depois de 15 anos!

Até lá, o valor atualizado só pode ser utilizado parcialmente para reduzir o ganho de capital: começa em zero em caso de venda até 36 meses (ou seja, o contribuinte terá jogado fora todo o imposto pago para atualizar), e vai subindo 8% a cada 12 meses, até chegar a 100% em 15 anos.

Em resumo, salvo raríssimas situações, não compensa.

Repatriação de valores não declarados no exterior

A lei reabre o prazo para adesão ao “regime especial de regularização geral de bens cambial e tributária” (RERCT-GERAL), o qual esteve em vigor em 2016.

Através desse regime, a pessoa que detiver recursos não declarados no exterior poderá regularizar a situação pagando 30% de tributos (15% de imposto, e mais 15% de multa).

O prazo para adesão se encerra no dia 15 de dezembro de 2024.

Brasil: país dos eufemismos e aumento de impostos

O Brasil é o país dos eufemismos, esse recurso linguístico que tem por fim atenuar (ou disfarçar) a dureza da realidade.

Por isso que ninguém morre, mas deixa esse mundo ou descansa. O mentiroso, na verdade, falta com a verdade. Carro usado é seminovo. O expulso do recinto, por outo lado, foi convidado a se retirar. Os exemplos são inúmeros, e elencá-los, embora seja um exercício divertido, traz o risco de incomodar a patrulha politicamente correta (outro eufemismo).

Seguindo essa linha, quem paga tributo – uma obrigação compulsória –, é chamado de contribuinte. Ora, contribuinte é aquele que paga dízimo na igreja, mensalidade para o Rotary, ou o doa para os Médicos Sem Fronteiras…

Por isso que inteligente é o líder que sabe conduzir as massas segundo sua cultura, respeitando os seus medos, e explorando suas ignorâncias.

Tributos estão sendo aumentados sistematicamente no Brasil, mas nem todos percebem. Disfarçando a realidade, e atenuando a percepção dos pagadores de impostos, a subtração de dinheiro do bolso alheio não para…

Como isso acontece?

No lugar de aumentar a alíquota de PIS/COFINS, a Lei n° 14.592/23 (conversão da MP 1.147/2022) determinou que o ICMS seja excluído do crédito desses mesmos tributos na apuração. Ou seja, paga-se mais, pois o recolhimento do tributo é fruto do confronto entre débito e crédito. Mas não aumenta a alíquota (débito), apenas reduz o crédito. No líquido, aumentou o tributo, mas não saiu no jornal…

A despesa proveniente do pagamento de Juros sobre o Capital Próprio (JCP), que como tal reduz o IRPJ e a CSLL a pagar, foi alterada com a Lei n° 14.789/2023 (outra MP convertida): o JCP não pode mais incidir sobre todo o patrimônio líquido da sociedade, mas apenas sobre parte dele. Em resumo, reduz-se a despesa, logo, aumenta-se IRPJ e CSLL a pagar. Se sair no jornal, poucos vão entender – a maioria desconhece o termo “JCP”. Se a notícia fosse: “aumentado o imposto de renda das empresas”, todos entendiam.

Ainda sobre imposto de renda. Os Estados concedem benefícios fiscais de ICMS às empresas que apresentam projetos de desenvolvimento de determinado setor. Esse incentivo é uma subvenção, não passível de tributação sobre a renda até então, de acordo com o artigo 30 da Lei 12.973/2014. Pois a mesma lei 14.789/2023 (acima referida, conversão da MP 1.185/2023), passou a prever a tributação dessas subvenções. Ou seja, agora é legal, embora imoral, a seguinte situação: o Estado entrega o valor para o pagador de impostos, mas a União vai lá e tributa. Mais aumento de IRPJ e CSLL que não sai no jornal com esse nome.

Todos os exemplos acima são de leis fruto de conversão de Medidas Provisórias, ou seja, atos do Executivo, posteriormente confirmados pelo Legislativo.

Outros aumentos através de atos infralegais

Há ainda exemplos de aumentos como os feitos através de atos infralegais: os mais comuns são alterações em Instruções Normativas da Receita Federal do Brasil, e respostas a Soluções de Consulta (vinculando a fiscalização) adotando interpretações fiscalistas.

Um exemplo é a Solução de Consulta n° 75/2023, que mudou o entendimento do fisco sobre a remessa ao exterior de pagamentos em razão de licenciamento de software. Até então, entendia o fisco que tais remessas não se assemelhavam a royalties; agora entende o fisco que são royalties, e por isso devem pagar IRRF de 15% (ou 25% para paraísos fiscais) sobre o valor remetido.

Embora a derrama atinja diretamente as empresas, seus efeitos impactam todos, ainda que não sintam de imediato, mas todo tributo vai para o preço.

Como em tudo, a melhor forma de se defender de tais avanços é o conhecimento. Primeiro, para entender o que está sendo cobrado pelo fisco. E depois, para buscar os caminhos legais para suportar a menor carga tributária possível.

Múltipla Consultoria e MSA Advogados promovem live sobre redução de PIS/Cofins

Contribuindo com o conhecimento dos seus clientes, a MSA Advogados e a Múltipla Consultoria promoverão uma live sobre a redução de PIS/COFINS com a identificação do ICMS-ST na nota fiscal de venda. Trata-se de procedimento que a própria empresa necessita adequar no seu sistema de faturamento, a fim de que a contabilidade identifique essa parcela do preço, e a exclua da base, conforme decisão do STJ nesse sentido proferida recentemente. Será no dia 18 de setembro de 2024, às 10h. Não deixe de participar, a inscrição é gratuita e pode ser feita através do botão abaixo.

Será no dia 18 de setembro, às 10h, e para participar basta se inscrever gratuitamente.

Resolução do CNJ permite fazer inventário e divórcio com partilha, mesmo havendo menores e incapazes

Antes da alteração da Resolução CNJ 35/07, de 20 de agosto, inventário e divórcio com partilha de bens envolvendo menores de 18 anos e incapazes, só era possível através de processo judicial. Na prática esse procedimento demandava muito tempo, mesmo as partes estando de comum acordo, devido a morosidade no nosso judiciário em razão dos exacerbado número de processos que tramitam na justiça brasileira.

A boa notícia é que agora, mesmo nos casos em que há herdeiros menores de 18 anos ou incapazes, é possível realizar o inventário e o divórcio com partilha de bens de forma extrajudicial.

Mas, para que seja possível a realização das medidas por via extrajudicial, a única exigência é que todas as partes devem estar de acordo, em caso de herdeiro menor ou incapaz a parte ideal de cada bem os quais tenham direito deve ser garantida e os cartórios deverão enviar a escritura para o MP (Ministério Público) e caso este considere a divisão injusta ou se houver contestação por parte de terceiros, a escritura deverá ser submetida ao Judiciário. Se o tabelião tiver dúvidas sobre a validade da escritura, ele deverá encaminhar ao juízo competente.

Se tratando de divórcio envolvendo casais com filhos menores de idade ou incapazes, para que possa ser realizado de forma extrajudicial, as questões à guarda, visitação e pensão alimentícia deverão ser previamente resolvidas na esfera judicial.

Esta alteração certamente ajudará o judiciário a desafogar, que atualmente conta com mais de 80 milhões de processos em tramitação e 40% correspondem a ações no âmbito de direito de família, como divórcio, guarda, pensão alimentícias e partilha de bens.

A norma aprovada altera Resolução do CNJ 35/2007 e, como vimos, agiliza inventários que sigam as normas acima.

Live sobre juros em contratos entre particulares esclarece dúvidas

O evento “O que mudou em relação aos juros em contratos entre particulares” realizado no dia 14 de agosto e conduzido pela advogada Andrea Sa

Juros em contratos entre particulares é tema de live da MSA Advogados

Qual é o limite de juros nos contratos não bancários? 12% ao ano? Taxa Selic? 1% ao mês mais inflação?

Esse tema já suscitou várias discussões e decisões por todo o país, mas agora tende a ser resolvido: foi promulgada a lei n° 14.905 de 28 de junho de 2024, que modifica disposições do Código Civil, e no que tange à taxa legal, estabelece o seguinte: na falta de pactuação, a atualização monetária se dá pelo IPCA/IBGE, e os juros serão calculados pela taxa Selic, descontando a variação do IPCA.

Em resumo, a taxa Selic é a taxa legal. Mas os contratos podem estipular taxas diversas, e nesse caso, vale a taxa do contrato, conforme já informamos em artigo publicado anteriormente.

Para esclarecer como se aplica a lei, em que casos empresas podem utilizá-la para diminuição dos juros cobrados, como fazer em relação a novos contratos, entre outras coisas, é que a MSA Advogados promove a live O que mudou em relação aos juros em contratos entre particulares.

Desta vez, Andrea Salles, sócia da MSA Advogados, esclarece e indica caminhos para as empresas a respeito de como trabalhar com a Lei 14.905, tanto em relação a contratos anteriores quanto aos presentes.

Por isso, se sua empresa tem problemas de juros abusivos em contratos anteriores, quer escapar de juros altos em contratos futuros ou mesmo fazer seus contratos já enquadrados nesta lei, se inscreva na live no dia 14 de agosto, às 17h. O evento é on-line e as inscrições são gratuitas.

Os participantes da live poderão tirar suas dúvidas durante o evento, ajudando a exemplificar situações e contribuir com a live.

Se inscreva gratuitamente através desse link!

Informações:

Live: O que mudou em relaçao aos juros em contratos entre particulares

Dia: 14 de agosto

Hora: 17h

Inscrição: gratuita

Local: on-line