Holding patrimonial x Fundo de Investimento Imobiliário fechado

O que é melhor, manter os bens em uma empresa patrimonial, ou em um fundo de investimento imobiliário (FII) fechado?

A resposta depende das operações e da estrutura utilizada pelo proprietário (ou grupo de proprietários) do patrimônio.

Tributação

Os fundos não possuem personalidade jurídica, sua natureza é de condomínio. Desse modo, o resultado de sua atividade é obtido pela sua carteira, não por uma entidade personificada.

De maneira que fundos em geral, abertos ou fechados, não sofrem tributação em razão das operações que realizam. Isso vale para fundos imobiliários, fundos de ações, fundos de renda fixa e qualquer outro.

A tributação ocorre na pessoa do quotista: o IR é retido no momento do recebimento de lucros, dividendos ou resgate/amortização de suas quotas.

Os fundos imobiliários negociados em bolsa, com mais de 50 quotistas, são isentos também na tributação da distribuição de resultados (Art. 40 da IN 1585/2015).

Contudo, nos fundos fechados a tributação no repasse de lucros aos quotistas é de 20% (Art. 35, §1° da IN 1585/2015). E o fundo não pode represar resultados, devendo repassar semestralmente 95% dos resultados apurados segundo o regime de caixa (§2° do dispositivo acima).

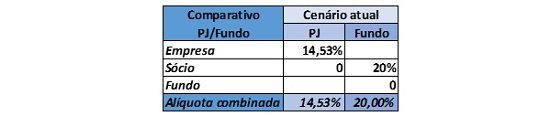

Considerando que a tributação de uma holding patrimonial no lucro presumido varia entre 11,33% e 14,53%, de acordo com o faturamento, uma comparação de alíquotas ficaria assim:

Claro que cada caso demanda uma análise específica, pois nem tudo que se recebe de aluguel significa resultado. No comparativo acima, essa foi uma premissa apenas para viabilizar a comparação direta, e dar uma ideia do panorama.

Custos administrativos, dificuldades procedimentais e governança

Um fundo demanda custos administrativos significativamente superiores aos de uma holding. Isso porque a administração do mesmo precisa ser executada por uma instituição financeira, a qual tem o encargo de recolher os tributos incidentes em todas as suas operações.

Já a holding demanda tão somente o acompanhamento de um contador, podendo o trabalho administrativo ser realizado por qualquer funcionário ou equipe contratados pelos sócios.

O fundo não tem também as facilidades de uma holding, como possibilidade de distribuição desproporcional de lucros, de entesouramento de resultados, de tributação pelo lucro real em caso de prejuízo momentâneo, dentre outras.

Por fim, em uma holding é possível criar modelos de governança de acordo com a vontade dos sócios através de cláusulas específicas em seus estatutos, vinculação de acordos de acionistas/quotistas, e outras facilidades. Em uma holding é também mais simples a execução do planejamento sucessório: doação de quotas ou ações com ou sem reserva de usufruto, gravação de encargos em ações/quotas, criação de mecanismos diferenciados de voto etc.

Norma anti-elisiva

O art. 2° da Lei n° 9.779/99 determina que se sujeita à tributação aplicável às pessoas jurídicas, o fundo de investimento imobiliário que aplicar recursos em empreendimento imobiliário que tenha como incorporador, construtor ou sócio, quotista que possua, isoladamente ou em conjunto com pessoa a ele ligada, mais de vinte e cinco por cento das quotas do fundo.

Ou seja, o fundo pode ser tributado como uma holding – e ainda ser tributado na distribuição de lucros aos seus quotistas – se os seus recursos estiverem aplicados em imóveis utilizados pelos próprios quotistas do fundo, direta ou indiretamente.

Assim, se o objetivo for deter imóveis utilizados pela empresa operacional do grupo, o fundo não é uma opção; deve-se optar por uma holding.

Reforma do IR

A possível tributação de lucros e dividendos prevista na famigerada reforma do IR (Projeto de Lei 2337/2021) pode mudar um pouco esse cenário, conferindo um pouco mais de vantagens para os fundos.

Isso porque, a considerar o projeto com as inclusões realizadas até a publicação desse artigo (as mudanças são quase que diárias), a holding terá uma diminuição de tributação, mas os seus dividendos passarão a ser tributados em 20%.

Assim, teríamos os mesmos 20% na distribuição de lucros aos quotistas/sócios/acionistas tanto para fundos quanto para holdings, e no caso dessas, o acréscimo da tributação da empresa que ficará na ordem de 11%.

Transformação

Existe previsão legal para um fundo de investimento se transformar em empresa (Art. 50 da Lei n° 4.728/65), mas não o contrário.

Isso significa que a transformação de uma empresa em fundo passará, (i) ou por uma redução de capital com a devolução de imóveis aos sócios, para que esses integralizem as quotas do fundo; (ii) ou pela constituição do fundo pela própria empresa, e em seguida, o seu distrato pagando aos sócios a sua participação no capital com as quotas do fundo.

No primeiro caso acima, incide ITBI duas vezes; no segundo, somente uma. Por outro lado, é preciso verificar a diferença entre o valor de mercado e o valor contábil dos imóveis.

Em caso de sócios pessoas físicas, os artigos 22 e 23 da Lei n° 9.249/95 admitem tanto a integralização de capital por valor de IRPF, quanto a devolução do capital pelo mesmo valor, desprezando-se o valor de mercado.

Contudo, quando a movimentação ocorrer na pessoa jurídica, pode ser que ocorra a tributação do ajuste a valor justo (AVJ – diferença entre o valor contábil e o valor de mercado), dependo da estruturação da operação (Art. 17 da Lei n° 12.973/2014).

Conclusão

Temos dois cenários: o atual, e um hipotético futuro em constante mudança, derivado do malfadado projeto de lei de reforma do IR, o qual sequer sabemos se será aprovado, dado que conseguiu a proeza de desagradar a todos.

No atual cenário, com isenção na distribuição de lucros e dividendos, a holding é a mais indicada na maioria dos casos: seja por viabilidade financeira, seja por questões tributárias.

A holding, como visto, traz ainda facilidades sob o ponto de vista administrativo, sucessório e de governança.

Em um cenário de tributação de dividendos, pode ser que para fins fiscais o fundo faça mais sentido para patrimônios acima de determinado patamar (para valores pequenos, o custo administrativo suplanta o benefício fiscal).

De todo modo, com ou sem reforma do IR, a escolha da melhor estrutura passa por sopesar todos os elementos acima mencionados em conjunto: tributação, sucessão, administração, custo, conveniência, finalidade do patrimônio e objetivo dos seus proprietários.

Multas da LGPD estão chegando…

A Lei Geral de Proteção de Dados (LGPD) está em vigor desde agosto de 2020, contudo, os artigos que tratam das penalidades somente entram em vigor em agosto de 2021. Em resumo, agora é para valer!

O ser humano é protelador por natureza, e o brasileiro levou a técnica ao estado da arte.

Sem o risco de multas, poucas empresas se ocuparam da nova norma; isso vale também para as grandes empresas. Pesquisas mostram que mais de 50% das companhias listadas na B3 ainda não se adaptaram. “Nova norma” é um eufemismo: a lei n° 13.709 é de 2018, e a maior parte dos seus artigos entrou em vigor em 2020, ficando as penalidades para 2021 (artigos 52, 53 e 54).

Os jornais noticiaram na semana passada ações de sindicatos contra empresas já exigindo penalidades para aquelas que expuseram os dados de seus funcionários. Como já esperávamos, a lei será um motivador de litígios – alguns legítimos, muitos unicamente pecuniários.

Leis protetivas ajudam hipossuficientes eventualmente injustiçados, mas também atraem arrivistas e gananciosos, outro esporte no qual contamos com recordistas olímpicos em profusão. De maneira que recomenda-se dar atenção à lei e preparar a empresa para isso.

Nos processos recém ajuizados sobre o tema, livraram-se aquelas empresas que demonstraram a adoção de medidas e boas práticas no intuito de cumprir as determinações legais; as outras estão sendo obrigadas a se adaptar em custo espaço de tempo, sob pena de multas diárias impostas pelo judiciário.

Para relembrar alguns pontos da lei, colocamos abaixo alguns conceitos relevantes e cuidados que toda empresa deve ter:

- Os dados protegidos pela lei são aqueles das pessoas físicas somente, não das PJ.

- Dado pessoal não se restringe àqueles mantidos em sistema de informática, mas é qualquer informação da pessoa física que seja controlada por uma pessoa jurídica: vai do atestado médico admissional ao boletim escolar, passando pela caderneta de vacinação dos filhos, dados de sócios em um contrato social, e o histórico de crédito, dentre outros.

- Toda empresa precisa ter um encarregado de dados pessoais, pessoa assim nomeada para atuar como canal de comunicação entre o controlador dos dados e os seus titulares, bem como a ANPD – Autoridade Nacional de Proteção de Dados.

- A utilização de dados pessoais deve ser precedida de consentimento por escrito do titular dos dados.

- Exclui-se da necessidade de consentimento a utilização para fins jornalísticos, acadêmicos, cumprimento de obrigações legais, utilização judicial, execução de contratos, proteção do crédito dentre outros.

- O compartilhamento dos dados deve também ser precedido de consentimento.

- Encerramento o tratamento dos dados, os mesmos devem ser eliminados.

- O titular dos dados pode, a qualquer momento, acessar os dados, confirmar a sua existência, portar os dados para outro fornecedor, revogar o consentimento e solicitar a sua eliminação.

- Pode o controlador dos dados implementar programa de governança com regras próprias para o tratamento dos dados e seu acesso por terceiros, bem como o cumprimento da lei.

- As penalidades por descumprimento da lei podem chegar a até 2% do faturamento, limitada a R$ 50 milhões por infração.

Como dito, tudo já estava valendo, menos as penalidades, que entram em vigor em agosto/2021. Para quem ainda não se adaptou, passou da hora.

Claro que gasta-se alguma energia, tempo e dinheiro; mas empresas pequenas e médias conseguem realizar um programa de governança de dados de maneira acessível.

O programa começa por um diagnóstico com a indicação dos pontos críticos, ou seja, identificando processos internos nos quais dados são tratados; em seguida, é hora de criar regras para esses processos. Por fim, é o momento de adaptar seus documentos, contratos, e políticas internas para o atendimento da lei: inserção de cláusulas em contratos padrão, adoção de um termo de consentimento padrão, criação de uma política de privacidade, dentre outros.

Quem quiser, pode ainda realizar a certificação da ABNT específica para a LGPD, o que lhe garantirá, além da consultoria espontânea que todo processo de certificação acaba causando, uma prova documental da implementação de boas práticas.

Ela está chegando!

O que sobrou da Tese do Século?

Cliente: “Amaury, nós já estamos pagando o PIS e o COFINS com desconto?“

Contador: “Sim, desde a decisão do STF já estamos apurando com essa redução. Mas vocês ainda não acertaram a informação no xml… Estamos fazendo ajustes na EFD, o que não é bom.“

Cliente: “Realmente, você tinha me falado. Mas precisa vir alguém seu aqui resolver isso para mim… E o que pagamos a mais para trás? Vamos conseguir recuperar?“

Contador: “Dá para fazer, mas precisa retificar quase os últimos 5 anos de DCTF e EFD. Estou levantando o custo disso para lhe passar.“

Cliente: “Ué, já não pago a contabilidade todo mês? Isso é cobrado por fora?“

Contador: “Claro, é retrabalho…“

Cliente: “Mas não fui eu que causei o retrabalho. Entendo que acertar algo que estava errado é obrigação do contador!“

Quem nunca?…

Em geral, o cliente entende que naqueles honorários mensais pagos ao contador está tudo incluído: do vigésimo recálculo de DARFs atrasados que nunca são pagos, ao e-social da empregada doméstica, passando por preencher o formulário de cadastro do Banco.

A chamada “tese do século”, a exclusão do ICMS da base do PIS/COFINS, foi definitivamente julgada pelo STF em maio/2021, deixando bastante trabalho para os contadores – que, para variar, alguns clientes entendem incluído no pagamento mensal.

Há contadores ainda com dúvidas, sobretudo em relação aos clientes que não entraram com a ação: posso fazer a exclusão sem processo judicial? Consigo recuperar o retroativo administrativamente? A resposta é positiva para ambas as perguntas, mas valem certos cuidados, e também a reflexão sobre o melhor caminho para a recuperação do retroativo.

Exclusão sem ação judicial

O STF entendeu que o ICMS não integra a base do PIS e da COFINS; além disso, entendeu ser o ICMS destacado na nota fiscal, não o recolhido. Com isso, a apuração desses tributos já pode ser feita com a referida exclusão desde a competência maio/2021, sem necessidade de qualquer ação judicial.

Alertamos que a informação da exclusão deve constar já na emissão da nota fiscal. Apesar de não aparecer no DANFE, o xml tem campo próprio para carregar essa informação em cada item da NF. Com isso, no momento de importar as informações do xml para a EFD, o valor a ser excluído já vem demonstrado, e a apuração é feita corretamente.

Meu cliente não acertou o xml, e agora? Não posso excluir?

Pode excluir. Mas nesse caso, será necessária a utilização do campo de ajustes da EFD. Ou seja, faz-se a exclusão por fora, e lança-se o valor diretamente no campo próprio da EFD. Não é o ideal, mas dá para fazer.

Dois problemas dessa prática: (i) o lançamento da redução de tributo em razão da exclusão é lançado sem qualquer demonstração – o que pode motivar a RFB a conferi-lo em procedimento de fiscalização –, e (ii) há espaço para erros, pois existem produtos sem tributação de ICMS, mas tributados por PIS/COFINS, ou tributados por esses e não por aqueles; se o trabalho não é feito item a item, fica aberta a possibilidade de inconsistências.

De qualquer modo, tem que excluir, pois ninguém quer (ou deve) pagar tributos indevidamente. Assim, seja com certos no xml, seja lançando diretamente na EFD, todos os contribuintes podem apurar desde maio/2021 o PIS/COFINS excluindo o valor do ICMS de sua base de cálculo, mesmo aqueles que não ajuizaram ações.

Recuperação do valor pago a maior

E o que fazer com o valor pago a maior nos últimos cinco anos?

A decisão do STF modulou os efeitos de março/2017 em diante. Isso significa que dessa data para cá, todo o valor pago a maior pode ser recuperado pelos contribuintes.

É possível recuperar sem ação judicial, mas não recomendamos. Explico.

A recuperação sem ação judicial deve obedecer ao seguinte cronograma:

- Retificação das EFDs de todo o período;

- Retificação das DCTFs de todo o período;

- Com a redução dos débitos, levantamento dos valores pagos a maior em cada DARF pago no período;

- Realização de uma PER/DCOMP para cada DARF no qual foram realizados pagamentos a maior.

Além de todo o trabalho de retificação, temos alguns outros inconvenientes aí.

Primeiro, toda retificação importa na interrupção da prescrição. Ou seja, a retificação, em 2021, da EFD de abril/2017, fará com que os tributos lançados naquela época, prestes a prescrever em 2022, possam ser fiscalizados até 2026. Sem mencionar que a retificação de dezenas de declarações de uma só vez será um convite ao fisco para que venha conferir o procedimento.

Mais do que isso: com a retificação da EFD, o fisco poderá conferir não só a efetiva exclusão do ICMS, mas toda a apuração daquela competência, dado que os prazos de prescrição foram reiniciados.

Por fim, um complicador de ordem prática: em caso de retificadoras, serão criados vários créditos por pagamento de DARF recolhido a maior. Logo, deverá ser feita uma DCOMP para cada DARF. Se para quitar um débito recente, for preciso utilizar créditos de vários DARFs, serão várias DCOMPs para cada débito.

Pode-se evitar todo esse périplo através de um procedimento simples na justiça

Como a questão está decidida, todos os juízes decidirão de maneira uniforme, e de acordo com o direcionamento do STF. Assim, um mandado de segurança buscando tão somente a declaração de que o contribuinte possui o crédito e pode compensá-lo extrajudicialmente é suficiente.

Com a decisão judicial, faz-se o levantamento do crédito, a habilitação desse crédito na RFB de acordo com o artigo 100 da IN RFB n° 1.717/2017, a qual deve ser decidida em 30 dias de acordo com o §3° desse mesmo artigo, e a partir daí já podem ser realizadas as compensações mensais via PER/DCOMP.

Como será a compensação de um único valor de crédito reconhecido judicialmente, podem ser incluídos vários débitos em uma única PER/DCOMP. E como inexistem retificadoras a fazer, não há reinício de prazos de prescrição. A Fazenda poderá tão somente checar se o valor do ICMS excluído nos cálculos habilitados está correto, mas não reabrir a revisão da apuração de PIS/COFINS de anos atrás.

Parecer da PGFN

A Procuradoria da Fazenda Nacional se posicionou sobre o tema no Parecer SEI n° 7.698/2021/ME, recomendando que os Auditores da Fazenda Nacional não lavrem mais autuações em razão tanto da exclusão na apuração, quanto no procedimento de recuperação dos créditos existentes de março/2017 em diante.

Com isso, ficam validados os procedimentos de recuperação para os contribuintes que não acionaram o judiciário, como dissemos acima.

Reforma do IR, parte 2: o projeto foi substituído

No primeiro artigo dessa série, analisamos o projeto de reforma do IR, o qual aumentava a carga tributária, além de trazer uma série de outros entraves e maldades. O projeto foi substituído, e apresentado pelo relator no dia 13 de julho. De modo que passamos a analisar agora o projeto substituto, o qual pode ser baixado nesse link.

Algumas distorções foram corrigidas no substituto: holdings patrimoniais voltaram a ser tributadas no lucro presumido, não há tributação na distribuição de dividendos entre empresas do mesmo grupo, a redução da alíquota do IRPF passou de 5% para 12,5%, dentre outros pontos.

Por outro lado, a alíquota da tributação de dividendos se manteve em 20%, o limite de renda para utilização do desconto simplificado na declaração de ajuste continua em R$40mil/ano, JCP deixara de ser dedutíveis, assim como o PAT.

No primeiro projeto, colocaram o bode na sala. No substituto, deram um banho no bode; já melhorou, ficamos mais aliviados, mas o bode ainda está lá…

Tributação da pessoa física

Aqui, nada alterou em relação ao projeto: a faixa de isenção subiu para R$ 2.500,00/mês (como exposto no artigo anterior, essas pessoas não pagavam nada), e para renda superior a R$ 40 mil/ano não será possível utilizar o desconto simplificado de 20% da renda. Isso é aumento de carga tributária.

No primeiro artigo mostramos que essa alteração ia aumentar a arrecadação (e não diminuir) em pelo menos R$ 5 bi. A Receita Federal do Brasil (RFB) reconheceu que a previsão é de aumento de R$ 8 bi.

Ou seja, até o bom mocismo do projeto (o suposto aumento da isenção) vai gerar rendimentos para o fisco.

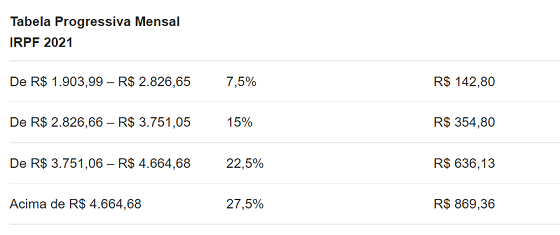

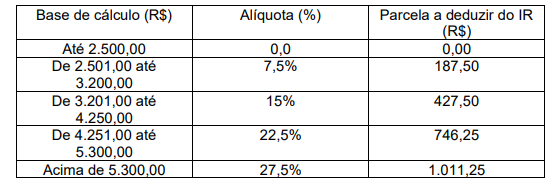

Em todo caso, a tabela progressiva hoje é a seguinte:

E passará, em sendo o projeto aprovado, a ser a seguinte:

Distribuição de lucros e dividendos

O projeto prevê que a partir de 01/01/2022, lucros e dividendos pagos ou creditados pelas pessoas jurídicas deverão ser tributados em 20%. Aqui o primeiro absurdo: não serão tributados os lucros e dividendos gerados a partir de 01/01/2022, mas os pagos.

Se o próprio legislador admite que tal tributação é compensada com a redução da tributação da PJ, como fazer com os lucros acumulados até 31/12/2021, e pagos após 01/01/2022? Afinal, foram tributados por alíquotas majoradas na PJ, e depois, quando pagos aos sócios, serão novamente tributados em 20%.

Quando se começou a isentar a distribuição de lucros, a regra era: lucros gerados a partir de 1996. Por que na hora de voltar a cobrar, mudamos a regra, e passamos a tributar lucros pagos (e não gerados) a partir da data de corte?

A discussão judicial será certa, e por vários motivos.

Primeiro, as empresas, para se defender, vão distribuir todo o lucro acumulado até 31/12/2021, ainda que não os tenha em caixa para pagar: o valor vai sair do patrimônio líquido e ser transferido para o passivo, se tornando dívida para com o sócio. Assim, a partir de 01/01/2022, no lugar de distribuir lucros, a PJ vai pagar a dívida acumulada com o sócio. Já a RFB, que sempre interpreta de forma enviesada a legislação, entenderá (i) ser um planejamento tributário abusivo (como, aliás, sob a sua ótica são todos), e (ii) interpretará a expressão “pagos” no texto da lei como sendo não somente a distribuição em si, mas o ato de entregar o dinheiro ao sócio.

E será judicializado ainda o próprio texto legal, posto que descumpre o princípio da anterioridade previsto no artigo 150 da Constituição Federal, segundo o qual, é vedada a cobrança de tributos no mesmo exercício da lei que o instituiu. Isso porque, a despeito de eventual pagamento (e tributação) em data posterior, o lucro gerado até 31.12.2021 será tributado por uma lei promulgada em 2021.

Seguimos com outros pontos da lei.

Se o sócio residir em país com tributação favorecida (paraíso fiscal), a alíquota sobe para 30%.

Em caso de distribuição de lucros inexistentes na contabilidade, ou no caso de distribuição disfarçada de lucros, de igual sorte a alíquota sobe para 30%.

Isenção para sócios de ME ou EPP

A distribuição de lucros para sócios de ME ou EPP ficam isentas até o limite mensal de R$ 20 mil. Esse é o limite por CPF: ou seja, se um sócio participar de mais de um ME/EPP, o limite será esse, independentemente de quantas fontes de renda ele tiver.

Contudo, o projeto traz uma regra inusitada: se os beneficiários de uma mesma ME/EPP foram cônjuges, companheiros ou parentes até o terceiro grau, esse limite será global para essas pessoas. Em resumo, irmãos, casais, tios e sobrinhos, pais e filhos, não podem mais ser sócios uns dos outros, sob pena de verem reduzidos o limite de isenção.

Regra esdrúxula, certamente incluída no projeto pela RFB, a qual se assemelha a um cônjuge ciumento: passa 24h do dia (inclusive dormindo) esperando e procurando uma traição, a ponto de transformar a vida do outro e a sua própria em um inferno.

A padaria “Dois Irmãos” não mais vai existir. O que um cunhado não conseguiu, a RFB vai conseguir, que é separar os irmãos…

Caça às bruxas

Seguindo na busca pelo sonegador, e complicando da vida de todos indistintamente, alguns pontos do projeto tentam fechar as portas a possíveis planejamentos tributários.

Redução de capital, quando o mesmo foi integralizado com capitalização de lucros, será tributada como se dividendo fosse: isso, independentemente de a integralização ser anterior a 01/01/2022. O projeto não faz ressalva nesse sentido, a RFB vai levar ao pé da letra, e será mais um ponto de discussão judicial futura.

Na redução de capital, ou no pagamento de lucros com bens, será obrigatória a avaliação do bem a mercado, tributando-se a diferença tanto na PJ que paga, quando no sócio que recebe.

Claro que, se a diferença for a menor, essa despesa não poderá ser usada para deduzir o IR a pagar no mês: com o fisco (brasileiro) é comum regras que só valem em um sentido.

São acrescentados dispositivos ao artigo 60 do Decreto-Lei n° 1.598/77 que tratam da distribuição disfarçada de lucros. Esse artigo perdeu importância depois de 1996, e agora ressuscita com força total.

Venda de bens entre a PJ e seus sócios, empréstimos, pagamento de despesas, enfim, passará a RFB a buscar distribuição disfarçada de lucros em todas as fiscalizações que efetuar.

Tributação da Pessoa Jurídica

A alíquota do IRPJ fica reduzida de 15% para 5% em 2022, e para 2,5% em 2023. A alíquota adicional do IRPF de 10%, aplicável em lucros apurados acima de R$ 60 mil/trimestre, continua em vigor.

A dedutibilidade dos juros sobre capital próprio (JCP) para empresas tributadas pelo lucro real deixa de existir.

Deixa de existir o lucro real anual; agora todas as empresas tributadas sob esse regime, deverão utilizar a modalidade trimestral. Por outro lado, a trava de 30% do lucro para aproveitamento de prejuízos fiscais deixa de ser aplicada nos três trimestres seguintes à apuração de eventual prejuízo.

O projeto anterior obrigava as empresas imobiliárias, que alugavam, compravam e vendiam imóveis próprios à tributação no lucro real; o substitutivo acabou com isso. Tal obrigação iria inviabilizar as holdings imobiliárias.

Foi criado prazo de 240 meses para dedutibilidade de ativos intangíveis, o que aumenta a tributação, na medida que limita o aproveitamento de despesas.

O projeto veda a dedutibilidade de pagamento a funcionários em ações da própria empresa (stock options).

Atualização de bens móveis

Nos 4 primeiros meses de 2022, poderá o contribuinte pessoa física atualizar o valor dos seus bens imóveis adquiridos até 31 de dezembro de 2020. Sobre a atualização, deverá pagar IR na alíquota de 4%.

Com isso, fica o valor atualização na Declaração de IRPF, e em caso de venda futura, não se sujeita ao IR sobre ganho de capital cujas alíquotas variam de 15% a 22%.

Reforma do IR: arapuca fantasiada de bom mocismo – I

Sob a desculpa de aumentar o limite de isenção do Imposto de Renda da pessoa física, o Governo Federal enviou o seu projeto de lei ao Congresso (quem quiser ler o projeto, basta clicar aqui). O resultado, é o aumento da carga tributária na veia, para usar um dos aforismos comuns do ministro Paulo Guedes. E o pior: mudando pouco, quase nada, para aqueles que seriam os supostos beneficiados.

Fizemos um levantamento com base nos próprios relatórios de arrecadação da Receita Federal do Brasil (RFB), e fica fácil de perceber que o resultado é o aumento da arrecadação, sem eufemismos.

Além disso, diversas alterações foram propostas que, em se confirmando, vão demandar uma profunda reavaliação das empresas em sua forma de operar e pagar tributo: dividendos serão tributados, holdings patrimoniais serão inviabilizadas, manter sociedades no exterior vai implicar em maior tributação e pagamento por regime de caixa na pessoa física, dentre outras maldades.

Isenção de IR = Arrecadação maior (?)

O bom mocismo da proposta é a elevação da faixa de isenção do IR da pessoa física de R$ 1.903,99 para R$ 2.500,00.

Ocorre que nessa faixa, hoje, ninguém paga imposto.

Isso porque na declaração de ajuste existe um desconto simplificado mínimo de 20%, o qual, aplicado sobre os R$ 2,5 mil, fazem a renda tributável cair para R$ 2 mil, quase no limite de isenção, gerando um IR a pagar ínfimo (R$ 7,20 ao mês, ou 0,29% da renda).

E para compensar a isenção, o projeto extingue o desconto simplificado de 20% na declaração de ajuste para rendimentos anuais acima de R$40mil. Apenas relembrando: os contribuintes, ao fazerem a declaração do IRPF, podem optar pelo desconto simplificado, ou pelas deduções legalmente permitidas pela legislação. Como são pouquíssimas as hipóteses de dedução, a maioria dos contribuintes (segundo relatório da própria RFB) opta pelo modelo simplificado.

Resumo: o IRPF vai aumentar, no mínimo, em 20% para quem ganha acima de de R$ 40 mil ano (R$ 3,33 mil ao mês).

Em síntese: para quem ganha até 2,5k, nada muda; para quem ganha entre 2,5k e 3,33k, há um benefício; e para todos os demais que ganham acima de 3,3k, haverá aumento de tributo.

Dados extraídos dos relatórios da RFB demonstram que haverá aumento na arrecadação, e que para essa isenção, sequer se fazia necessária a tributação de lucros e dividendos.

O último relatório da RFB sobre declarações de ajuste entregues disponível para consulta é o de 2018.

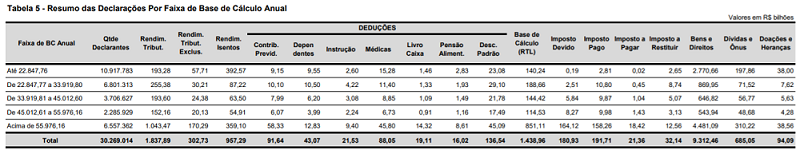

O resumo das declarações entregues, é o seguinte:

Como se pode ver, o relatório divide em 5 faixas de renda. A faixa isenta com o projeto vai até R$ 30 mil ano, o que pega toda a primeira faixa acima, e uma parte da segunda. Gente que já não paga tributo hoje.

E a faixa acima de R$ 40 mil/ano, os que deixarão de ter o desconto simplificado, pega parte da 3ª faixa e todas as demais.

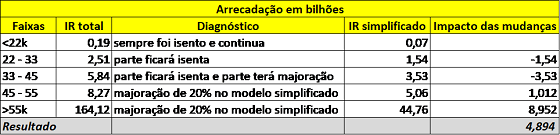

Simplificando a análise daqueles números, pegando o imposto devido de cada faixa, e adequando-as ao novo projeto, o resultado é o seguinte:

Observações: (i) o relatório da RFB traz relatórios separando as declarações completas e simplificadas, por isso foi possível criar uma coluna somente de IR pago por declarações simplificadas; (ii) embora nas 2ª e 3ª faixas tenha apenas parte dos declarantes com isenção, no nosso cálculo consideramos todos eles, o que demonstra ser o aumento na arrecadação até maior do que o calculado acima.

Ou seja, o bom mocismo de aumento do limite de isenção, conjugado com a extinção do desconto simplificado, geraria, em 2018, um aumento de arrecadação de quase R$ 5 bilhões.

E ainda nem começamos a falar de tributação de dividendos.

Tributação de dividendos

A tributação de dividendos foi inserida no mesmo projeto de reforma do IR. Quer-se tributar os lucros e dividendos em 20%, e desonerar as empresas em 5%.

Já escrevemos em diversas oportunidades sobre esse tema e, de modo geral, ele é mal colocado na mídia e pelo próprio governo.

Em 1996, quando se institui a isenção dos dividendos, o objetivo não foi criar uma benesse para investidores e empresários, mas concentrar a tributação na PJ, facilitando a fiscalização, e aumentando a arrecadação.

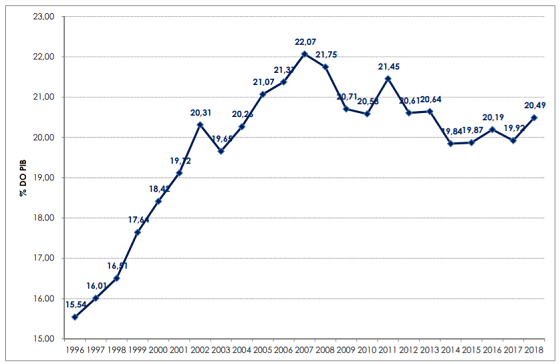

E parece ter dado certo. O gráfico abaixo mostra a evolução da arrecadação em comparação com o PIB do país de 1996. A fonte, é a própria RFB:

Como vimos na tabela de dados extraídos do IRPF 2018 no tópico anterior, os contribuintes em geral tiveram R$ 957 bilhões de rendimentos isentos, excluídos aí as heranças e doações.

Além de lucros e dividendos, podem ser rendimentos isentos os ganhos de capital na venda de bens de valor até R$ 35 mil/mês (R$ 20 mil para ações na bolsa), alienação do único imóvel, dentre poucos outros casos. De maneira que a imensa maioria dos rendimentos isentos ali indicados, é recebimento de dividendos.

Fazendo a conta, 20% desses R$ 957 bilhões equivale a R$ 191 bilhões de arrecadação.

Ah, mas vai reduzir em 5% a alíquota das empresas: hoje (IRPJ + CSLL) é 34%, passará para 29%, uma redução de 14,71% na tributação da PJ.

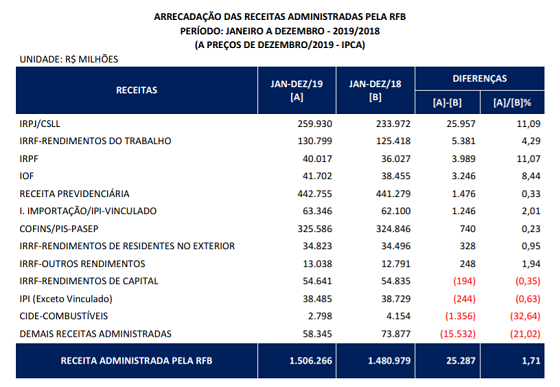

Vejamos então quanto se arrecadou de IRPJ, segundo o mesmo relatório da RFB:

Ou seja, R$ 260 bilhões arrecadados com IRPJ/CSLL. Assim, uma redução de 14,71% (os tais 5% reduzidos na alíquota do IR) significa perder aproximadamente R$ 38 bilhões.

Excelente negócio: perde R$ 38 bi com a redução do IRPJ e ganha R$ 191 bi com a tributação de dividendos. Como dissemos, é o Estado cravando mais fundo os caninos na jugular do cidadão. Afinal, é preciso bancar a ineficiência do gigantismo estatal, e as sinecuras do serviço público.

No próximo artigo trataremos de outros aspectos da reforma, seus impactos no dia a dia das empresas, os planejamentos tributários que virão, as dificuldades para as holdings, e os defuntos ressuscitados: distribuição disfarçada de lucros, dupla autuação (na PJ e na PF por presunção da distribuição do valor autuado), dentre outros fantasmas que estavam exorcizados há 30 anos, e voltarão para assombrar o contribuinte.

Diferencial de alíquotas na compra de mercadorias por empresas do Simples Nacional

Em julgamento no dia 11 de maio, o Supremo Tribunal Federal entendeu que é constitucional a cobrança de diferencial de alíquotas de ICMS na compra de mercadorias por empresas optantes pelo Simples Nacional.

O tema estava em discussão há algum tempo: Recurso Especial 970.821.

A Lei Complementar n° 123/2006, no seu artigo 13, parágrafo 1°, inciso XIII, alínea h, prevê a possibilidade de ser cobrado o difal pelo estado de destino na compra de mercadorias por empresa optante.

Nas compras de ativo e bens de uso e consumo, é normal o difal. Mas para mercadorias, só no Simples Nacional.

É um absurdo, completo. Mas os absurdos do Supremo fazem coisa julgada.

Para que essa cobrança aconteça, é preciso que exista norma interna estadual a disciplinando. No estado de São Paulo, por exemplo, o artigo 2°, inciso XVI, e o artigo 155, inciso XV-A, alínea “a” do RICMS preveem a cobrança. Já no Rio de Janeiro não há norma específica, e por conseguinte, as empresas não pagam – pelo menos até agora.

A briga no STF, por seu turno, se deu entre uma microempresa e o Estado do Rio Grande do Sul, onde também há norma obrigando ao pagamento. Cada estado tem a sua regra, e assim, há empresas optantes que pagam, outras que não pagam, dependendo de onde estejam localizadas.

A discussão quanto à inconstitucionalidade do dispositivo citado da LC 123/2006 reside no ponto de que tal cobrança, no lugar de conferir um tratamento diferenciado para as micro e pequenas empresas, como preceitua o artigo 179 da Constituição Federal, agrava os seus custos se comparado com outras empresas.

Isso porque empresas que apuram ICMS por confronto de débitos e créditos, compram mercadorias sem pagar o difal. Já as empresas optantes terão que pagar, e sem ter como compensar o valor pago, dado que a sua tributação de saída dispensa os créditos para aplicar a alíquota do Simples Nacional.

Claro que o legislador ao fazer isso pensou no fornecedor e na arrecadação do estado. Se uma empresa do Simples Nacional compra mercadoria de fora do estado e não paga difal, como, por exemplo, no Rio de Janeiro, ela paga mais barato do que a mesma aquisição dentro do estado. Essa diferença para empresas que apuram por confronto é irrelevante, já que o crédito será menor. Mas nas empresas optantes não, dado que o ICMS de entrada é custo, na medida que não utilizam créditos na apuração das saídas.

Por outro lado, o Simples Nacional é um benefício fiscal. O objetivo é fomentar o empreendedorismo, para usar os termos do Ministro Alexandre de Moraes em seu voto de divergência no julgamento do STF. E nem sempre é possível comprar mercadorias dentro do estado. Nesse caso, teremos uma clara desvantagem para as empresas do Simples, se comparadas com os demais contribuintes.

Além do que, a sistemática de apurar o tributo por uma alíquota fixa na saída, dispensando créditos, não é privilégio do Simples Nacional. Existe em diversos benefícios fiscais e regimes especiais dos estados: Compete no ES, Decreto 42.649/2010 para eletrônicos no RJ, regime especial para bares, restaurantes, e padarias na maioria dos estados etc. E em nenhum desses casos se exige o difal na compra de mercadorias.

A questão é conceitual, princípio da não cumulatividade previsto no art. 155, parágrafo 2° da CF: se a saída é tributada, haverá um débito e dele se abaterá o crédito da operação anterior. Difal somente nos casos em que não houver saída subsequente, logo, na inexistência de confronto, aplica-se a alíquota cheia. Pouco importa se a saída é incentivada: houve saída, então não é o caso de alíquota cheia.

Mas o STF pensou diferente…

A tese então, ficou dessa forma assentada pelo STF no Tema 517:

“É constitucional a imposição tributária de diferencial de alíquota do ICMS pelo estado de destino na entrada de mercadoria em seu território devido por sociedade empresária aderente ao Simples Nacional, independentemente da posição desta na cadeia produtiva ou da possibilidade de compensação dos créditos”.

Exclusão do ICMS na base do PIS/COFINS: como fica para quem não tinha ação em curso?

Que o STF decidiu que o ICMS não integra mais a base do PIS/COFINS, isso todos sabem, a notícia é do dia 13 de maio.

Mas como fica para as empresas que não possuíam ações judiciais tratando dessa discussão?

Para quem pode economizar entre 0,15% e 1,85% do faturamento, é uma informação relevante!

Já é possível apurar o PIS/COFINS excluindo o ICMS da base, mesmo sem autorização judicial?

Essas dúvidas têm sido muito comuns, e passamos agora a esclarecer todos os pontos para aqueles que ainda não entraram com a ação.

Primeiramente, esclarecemos que é arriscado apurar o PIS/COFINS com a exclusão do ICMS da base para aqueles que não possuem autorização judicial para tanto. Isso porque a decisão do STF vincula todos os juízes do país (logo, o caso precisa estar no judiciário), mas as Instruções Normativas da Receita Federal do Brasil (RFB) não foram alteradas. Eventual fiscalização, provavelmente resultará em autuação fiscal.

Vale lembrar que as declarações enviadas ao fisco (EFD Contribuições, no SPED), quando há a exclusão do ICMS da base, demandam a indicação do número do processo judicial. A RFB faz esse controle, e possui uma equipe específica para fiscalização essa questão que se tornou vultuosa para o fisco.

O CARF, órgão administrativo de julgamento da RFB, está obrigado a observar as decisões de caráter vinculante do STF, o que daria alguma fundamentação para aqueles que, mesmo sem ação judicial, desejarem excluir o ICMS da base desde já. Contudo, para uma questão chegar ao CARF é necessário um auto de infração e uma impugnação.

Desse modo, o melhor é buscar o judiciário. Não há porque receber autuações em série, ou pelo menos correr o risco disso, se qualquer juiz que receber uma demanda dessas vai deferir a exclusão via liminar, posto que está vinculado à decisão do STF.

Como a decisão do STF foi modulada, ou seja, produz efeitos somente de 15.03.2017 em diante, aqueles que acionarem o judiciário terão um duplo benefício: reduzir a despesa de PIS/COFINS a partir de agora, e recuperar o que foi pago a maior desde aquela data até hoje.

Os créditos podem ser usados para compensar quaisquer outros tributos (vencidos ou vincendos) administrados pela RFB, e não só o PIS/COFINS. Não há necessidade de esperar eternamente uma restituição. Transitado em julgado o processo, faz-se o processo de habilitação do crédito junto ao fisco (que possui 30 dias para análise), e uma vez habilitado, já se pode iniciar as compensações.

STF modula decisão de exclusão do ICMS da base do PIS/COFINS

Terminou no fim do dia de hoje, 13 de maio, o julgamento pelo Plenário do STF do julgamento dos Embargos de Declaração interpostos pela Fazenda Nacional, no qual se buscava modular os efeitos da decisão que determinou a exclusão do ICMS da base de cálculo do PIS/COFINS.

Com um total de 8 votos, prevaleceu o entendimento da relatora, Ministra Carmem Lúcia, de que a decisão que entendeu pela exclusão terá validade a partir de 15 de março de 2017, ressalvadas as ações distribuídas até essa data.

Na mesma decisão se esclareceu que o ICMS a ser excluído é o destacado em nota fiscal, e não o recolhido, como queria a Fazenda.

Isso quer dizer que somente podem aproveitar os créditos pelo pagamento a maior realizado em data anterior a 15 de março de 2017, aqueles contribuintes que entraram com ações até essa data. Para os demais, a decisão valerá apenas dali em diante.

Assim, os contribuintes que eventualmente tenham entrada com ações em data posterior, que já tenham transitado em julgado, devem tomar cuidado para não compensar créditos gerados anteriormente a 15 de março de 2017.

Por um lado, perderam os contribuintes, pois não poderão retroagir por todo o tempo que gostariam. Por outro, ganham, pois o objetivo da Fazenda era restringir o resultado da ação limitando o valor do ICMS a ser excluído da base (o recolhido e não o destacado). Além disso, pretendia a Fazenda alcançar a modulação a partir do julgamento dos embargos, e não da decisão do mérito, reduzindo o período de produção de efeitos da decisão.

Oportunidades de economia tributária ao alcance de todas as empresas

A tese do século, a exclusão do ICMS da base de cálculo do PIS/COFINS, tem o seu desfecho agendado (pela terceira vez, depois de sucessivos adiamentos, é verdade…) para o próximo dia 29 de abril.

Segundo números da própria Receita Federal do Brasil (RFB), as empresas já economizaram e/ou recuperaram mais de 100 bilhões de reais com a tese.

Muitos ainda perguntam: ainda dá tempo de ganhar algo? Existem outras oportunidades parecidas?

Sobre essa tese específica, a chance de retardatários ainda aproveitarem algo vai depender do julgamento do dia 29 (se não for adiado de novo). Por outro lado, existem diversas oportunidades em aberto, pendentes de julgamento definitivo.

Abaixo faço um breve resumo de algumas discussões em vigor na área tributária.

Exclusão do ICMS da base do PIS/COFINS

Como adiantado, é a tese do século em razão do montando que vem sendo recuperado pelas empresas. O objetivo é retirar o ICMS da base de cálculo do PIS/COFINS.

A título de exemplo, se uma empresa tem alíquota de ICMS de 20% em determinada operação, e é tributada no lucro presumido, hoje ela pagaria PIS/COFINS de 3,65% do valor total da operação. Se for excluir o ICMS da base, os 3,65% incidirão sobre 80% do valor total da operação, gerando uma economia de 0,73% desse faturamento. As economias, de acordo com as alíquotas de ICMS, PIS e COFINS incidentes nas operações, podem ir de 0,15% a 1,85% do faturamento.

O STF já entendeu que o ICMS deve ser excluído no Recurso Extraordinário (RE) 574.706. O que se discute agora, e ficou pendente de julgamento para o dia 29/4, são dois pontos: (i) qual o ICMS deve ser excluído, se o destacado na NF ou o recolhido, e nesse ponto é quase certo que a decisão será pelo destacado; e (ii) eventual modulação dos efeitos da decisão, ou seja, se ela será aplicada de sua data em diante, ou se poderá retroagir. A Fazenda luta pela modulação, pois do contrário terá que devolver outros tantos bilhões aos contribuintes que não ajuizaram a ação. Quem ajuizou não sofre os efeitos da modulação.

Por isso que, para os retardatários, a chance de aproveitar algo vai depender da decisão ou não pela modulação.

Exclusão do ISS da base do PIS/COFINS

A decisão do STF no RE 574.706 em relação ao ICMS derivou outras teses, e uma delas é a exclusão do ISS da base do PIS/COFINS. O conceito é o mesmo, embora o ICMS seja calculado por dentro (integra a própria base), e o ISS por fora (não integra a própria base).

É uma oportunidade para prestadores de serviço. É uma tese mais recente, e ainda não chegou aos Tribunais Superiores para ser decidida.

Em uma empresa tributada pelo lucro presumido, com alíquota de ISS de 5%, o potencial de economia é de 0,18% do faturamento, com possibilidade de recuperar os últimos cinco anos.

Exclusão do PIS/COFINS da própria base.

Mais uma derivação do RE 574.706. O objetivo é excluir o PIS/COFINS da própria base de cálculo.

É uma oportunidade para todos os tipos de empresas que sejam tributadas pelo Lucro Presumido ou Lucro Real. No lucro presumido, o potencial de economia é de 0,13% do faturamento; no lucro real, o potencial já sobe para 0,86% do faturamento.

Redução do ICMS incidente sobre energia elétrica

A alíquota do ICMS obedece ao princípio constitucional da seletividade: é mais alta se o produto for supérfluo, e mais baixa se for essencial.

Na contramão dessa seletividade, a alíquota incidente sobre energia elétrica ultrapassa o patamar de 25% na maioria dos estados no Brasil.

Desse modo, os Tribunais têm entendido que a alíquota de ICMS nesse caso deve ser fixada, pelo menos, no patamar da alíquota normal do estado, a qual varia de acordo com a unidade federativa, mas oscila entre 18% e 20%.

É uma oportunidade para todos os tipos de empresa que tenham uma conta de energia em patamares que compensem o ajuizamento, dado que a redução se dá na ordem de 10% do seu valor original.

Limitação da tributação das contribuições de terceiros na folha de pagamento

As empresas pagam, junto com a alíquota de INSS incidente sobre os salários, um valor destinado a terceiros na ordem de 5,8% do valor bruto da folha de pagamento.

Já há muito tempo existe uma discussão na justiça quanto à base de cálculo dessas contribuições de terceiros.

A lei 6.950/81 determinou que a base de cálculo dessas contribuições fosse a mesma da contribuição previdenciária, mas limitou tal base a 20 salários mínimos. Posteriormente, o Decreto 2.318/86 alterou esse limite, mas apenas para a contribuição previdenciária, não para a contribuição para terceiros. A Fazenda entende que a ausência de limite é total, mas os contribuintes entendem o contrário.

Em recente decisão de 17/02/2020, a 1ª Turma do STJ, no Resp 1570980/SP, firmou o entendimento favorável aos contribuintes de que a contribuição sobre terceiros tem uma base de cálculo limitada em 20 salários mínimos.

Ou seja, se a folha de pagamento possui valor superior, é possível deixar de pagar, e recuperar o valor pago a maior nos últimos cinco anos, equivalente a 5,8% do valor da folha mensal que exceder os 20 salários mínimos.

Extinção da limitação no aproveitamento do PAT

Empresas do lucro real que aderiram ao Programa de Alimentação do Trabalhador (PAT) podem deduzir o dobro das despesas com o PAT na apuração do lucro real. Contudo, essa dedução é limitada por lei a 4% do IRPJ devido.

A Fazenda, como lhe é peculiar, tenta limitar o benefício do contribuinte através de decretos, instruções normativas e portarias. Foi o que ocorreu nesse caso.

A Fazenda limitou a dedução 4% das despesas com o PAT (e não o IRPJ devido), e ainda estabeleceu via Portaria um limitador por refeição.

As decisões judiciais têm reiteradamente julgado ilegais tais restrições, admitindo como única limitação para a dedução os 4% sobre o total do IRPJ devido.

Não incidência de INSS sobre verbas indenizatórias

A contribuição previdenciária tem como fato gerador a remuneração do funcionário. Contudo, nem tudo o que ele recebe tem natureza de remuneração: algumas verbas são indenizatórias, e sobre elas não incide o recolhimento ao INSS.

Algumas verbas já estão pacificadas quanto à não incidência, como é o caso das férias indenizadas, aviso prévio indenizado e salário maternidade.

Recentemente o STF decidiu que o adicional de 1/3 de férias é remuneratório e não indenizado.

Há ainda discussões abertas que envolvem adicional noturno, gratificações, 13° salário, auxílio creche etc.

Desse modo, há espaço para recuperações tanto judiciais, quanto levantamento de créditos administrativamente, recuperando pagamentos indevidos sobre verbas hoje pacificadas.

Levantamento de créditos diversos

O fisco em todas as esferas, sempre que interpreta a legislação tributária, o faz da forma mais gravosa para o contribuinte, naturalmente. Por isso, não raro restringe as suas oportunidades de aproveitamento de créditos tributários. Isso se aplica para créditos de ICMS, IPI, PIS e COFINS.

Muitas dessas restrições são julgadas indevidas pela justiça. Um exemplo clássico é o conceito de insumo para o aproveitamento de créditos de PIS/COFINS, limitado pela RFB e flexibilizado pelo STJ.

Desse modo, surgem oportunidades de aproveitar hoje créditos que eventualmente tenham sido descartados no passado por conta de uma interpretação mais conservadora da contabilidade, em linha com o ditado pela RFB à época.

O aproveitamento desses créditos é feito diretamente na apuração mensal, sem necessidade de ação judicial.

Locações na pandemia: shopping, condomínio, IGPM, CTO, renegociações e outras questões

Nesse início de 2021, o IGPM acumulado dos últimos 12 meses foi de 28%, sendo 5 a 6 vezes maior que outros índices como o IPCA, que está próximo de 4%, e o INPC, que ficou em 5%.

Em razão do conjunto de preços calculados pelo índice, o IGPM é muito mais impactado pelo dólar e por comodities internacionais. Por isso, está descolado da inflação interna do país, e sua utilização como fator de reajuste locatício deixou de cumprir a função reparatória do poder de compra da moeda, para se tornar mero enriquecimento ilícito do locador.

Sob esse fundamento, várias decisões judiciais têm alterado os índices de reajustes de contratos de locação.

A MSA Advogados, por exemplo, conseguiu decisões favoráveis tanto no Rio de Janeiro quanto em São Paulo para os seus clientes em relação a isso.

Outros temas têm permeado a relação entre locadores e locatários durante a pandemia: cobrança de aluguel durante lockdowns, cobrança de condomínios em shoppings centers, influência da pandemia nas renovatórias em curso, pagamento de multas nas rescisões antecipadas, redução dos valores da res sperata (ou cessão de uso, licença de uso, dentre outros nomes para as tradicionais “luvas”), cobrança ou não de encargos por atraso, descontos etc.

Em todos esses casos a base é mesma: a redução de público consumidor influencia negativamente o valor locatício do ponto, logo, o contrato precisa ser reequilibrado.

Nas locações de shopping center há um agravante: o locador não é um mero proprietário que cede o uso do seu imóvel em troca de uma remuneração mensal; ao contrário, ele assume a função de trazer consumidores para o seu locatário proporcionando-lhe faturamento, e por isso sua remuneração não é fixa, mas um pedaço desse faturamento. Essa atividade é o que se chama de “tenant mix”.

O tenant mix justifica, ainda, a legalidade de cláusulas especiais no contrato de locação em shopping center (Art. 54 da Lei n° 8.245/91), tais como o aluguel proporcional, o aluguel em dobro em determinados meses, cobrança de fundo de promoção, e assim por diante.

Tendo isso em mente, se por conta da pandemia o tenant mix perde eficácia, e o locador não consegue mais proporcionar o faturamento do locatário, naturalmente que a remuneração por tal atividade – o aluguel e outras taxas – deve ser reduzida em igual medida.

Um argumento comumente utilizado pelos locadores/administradoras de shoppings é a força maior, a imprevisibilidade da pandemia, a partilha do risco de negócio etc. Bem, o tenant mix é atividade do locador, e como toda atividade econômica, seu risco deve ser assumido pelo seu titular, não por terceiros. Não há sentido na transferência desses riscos para o locatário, o qual já suporta os riscos de sua própria atividade: não raro, mesmo com os descontos, reduções etc., ainda assim o locatário quebra e precisa lidar com bancos, funcionários, fornecedores e toda sorte de credores, inclusive o locador.

Ou seja, com menos público e menos faturamento, o ponto comercial vale menos. Qualquer ativo é valorado pelo retorno que pode gerar. Se o retorno cai, o valor do ativo segue o mesmo destino. E tal fato se aplica a toda e qualquer locação.

A MSA Advogados já obteve decisões favoráveis para redução de aluguéis também em locações normais, aquelas fora de shopping center. A motivação é a mesma.

Voltando aos casos dos shoppings, entra ainda nessa discussão a res sperata, o fundo de promoção e o condomínio. A res sperata, as tradicionais “luvas”, que nas locações de shopping ganham nomes diversos (CDU, LDU, etc.), se caracterizam como o preço cobrado pelo locador por ter cedido o ponto ao locatário, por ter dado a ele o direito de ocupar um determinado espaço comercial com as benesses que a lei de locações prevê nesses casos, sobretudo o direito à ação renovatória (Art. 51 da Lei n° 8.245/91). Tal valor geralmente é parcelado ao longo do contrato, ou por uma boa parte do prazo contratual.

Ora, se o ponto reduziu de valor por força da pandemia, a manutenção da res sperata nos mesmos patamares inicialmente negociados vai representar um desequilíbrio contratual. De maneira que também ela está suscetível de revisão judicial.

Outras despesas, tais como condomínio e fundo de promoção, juntamente com o aluguel compõem o chamado CTO – custo total de ocupação. Em seu planejamento, o que o locatário contabiliza é o CTO, não o aluguel em separado. Naturalmente que o CTO é suportável ou não dependendo do faturamento proporcionado pelo tenant mix. Se o faturamento cai, deve o CTO como um todo ser revisto, e não somente o aluguel.

As decisões judiciais têm levado em conta o peso das despesas acessórias à locação, seja por sua redução lógica em decorrência de fechamentos e redução de horários de funcionamento – afinal, estabelecimento fechado gera menos despesas comuns –, seja pela sua composição no CTO, quando comparado com a performance do locatário.

A pandemia introduziu modificações significativas no ambiente de negócios, e os ajustes dos aluguéis comerciais não podem ser diferentes. E o judiciário tem sido sensível a esse novo cenário, analisando cada caso sob a luz dessa nova realidade.