Eu acho que vi um Refis…

Há sempre um REFIS rondando por aí, e na pandemia a frequência aumentou.

Não há ainda um programa de refinanciamento federal aberto como os REFIS tradicionais, nos quais podem ser incluídos quaisquer débitos, em condições previstas em lei.

No entanto, a Procuradoria-Geral da Fazenda Nacional (PGFN) tem publicado editais com condições para a adesão de contribuintes à transação tributária prevista na lei 13.988/2020, nos quais há a possibilidade de pagamentos de débitos com redução de multa e juros.

A diferença entre esses editais e os REFIS tradicionais são basicamente as seguintes: (i) a transação tributária está disponível apenas para débitos inscritos em dívida ativa, enquanto no REFIS qualquer débito pode ser incluído, (ii) os descontos nos editais dependem da condição de pagamento do contribuinte – a qual é avaliada pela própria PGFN –, enquanto nos REFIS estão previstos em lei e aplicáveis a todos indistintamente, e (iii) as regras dos editais são fixadas pela PGFN, enquanto no REFIS estão previstas em lei.

Em resumo, a diferença é grande… Mas enquanto um REFIS de verdade não vem (existe uma real possibilidade de acontecer), vamos nos contentando com as transações tributárias disponibilizadas pela PGFN.

Em 2020, tivemos as Portarias 14.402 (débitos em geral) e 18.731 (débitos do Simples Nacional), as quais tiveram prazo de adesão até o dia 29/12/2020.

Eis que foi publicada ontem (10.02.2021) a Portaria 1.696 trazendo as mesmas condições das Portarias acima mencionadas, especificamente para débitos constituídos no período de pandemia, ou seja, de março a dezembro de 2020.

Os débitos sofrerão uma classificação de acordo com o impacto sofrido pela empresa na pandemia. Quem vai definir esse impacto é a PGFN com as informações coletadas em seus sistemas, e, eventualmente, informações complementares solicitadas aos contribuintes. A quantidade de parcelas e o desconto vão variar de acordo com tal classificação, que será feita pela PGFN no momento da adesão.

As principais regras são:

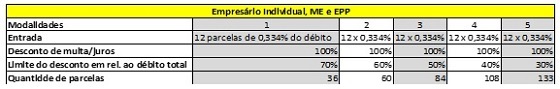

• O prazo para pagamento vai de 36 a 133 parcelas. Quanto maior o parcelamento, menor o desconto.

• ME e EPP possuem descontos maiores e prazos idem.

• A entrada será de 4% do total do débito, parcelável em 12 meses.

• O prazo para opção vai de 1° de março a 30 de junho de 2021.

Confira a seguir detalhes do programa

Nas modalidades de quitação a entrada é sempre a mesma (12 parcelas de 0,334% do débito total), e o desconto de multa e juros sempre o mesmo (100%). O que muda é o limite do desconto de acordo com o número de parcelas. O desconto, apesar de ser inicialmente de 100%, está limitado a um percentual do débito total, de acordo com o número de parcelas. Nesse sentido, vejamos:

Como se viu acima, uma EPP pode parcelar em 36 vezes o débito com um desconto de 100% de multa e juros, desde que esse desconto fique em até 70% do saldo devedor inicial. Se o desconto for superior a esse patamar, será reduzido até alcançá-lo. À medida que o número de parcelas aumenta, reduz-se o limite do desconto.

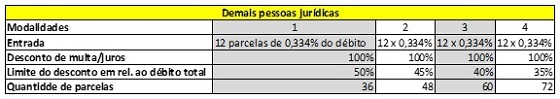

As modalidades para as demais pessoas jurídicas são as seguintes:

Em se tratando das contribuições sociais previdenciárias, o prazo de parcelamento será de até 48 (quarenta e oito) meses.

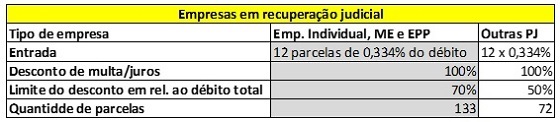

Para empresas em recuperação judicial as modalidades são mais generosas, vejamos:

Como já informado, tudo isso está disponível apenas para débitos inscritos em dívida ativa. Para os contribuintes que possuam débitos não inscritos – sobretudo desse período recente de março a dezembro de 2020 –, o caminho é, antecipadamente, apresentar um requerimento na RFB para que o mesmo seja remetido para a PGFN para fins de inscrição em dívida. Uma vez inscritos, é possível aderir à transação.

Como se vê, não chega nem perto de ser um REFIS tradicional. Mas tem a vantagem de constantemente ser disponibilizado ao contribuinte em dificuldades.

Fusões e aquisições: o que o contador precisa saber para auxiliar o cliente – parte III

Nos dois últimos artigos (parte l e parte ll) tratamos dos benefícios para a rotina dos negócios ao se conhecer os procedimentos, conceitos e regras que envolvem as operações de fusões e aquisições (M&A na sigla em inglês).

Falamos sobre as etapas do processo, em especial as três primeiras: (i) aproximação, (ii) definição do valor alvo (valuation), e (iii) formalização do memorando de entendimentos (MoU, na sigla em inglês).

Nesse artigo vamos tratar da (v) definição do valor do negócio, contingências, garantias etc., e (vi) assinatura dos contratos de compra e venda e demais documentos auxiliares (business agreement, compra e venda de ações/quotas, acordo de acionistas/quotistas, contratos de prestação de serviço etc.).

(v) Due Diligence e Preço final

Assinado o MoU, começa o processo de due diligence, a auditoria do comprador nas contas, contratos, e operação do vendedor.

Aqui todos os contratos em vigor serão analisados, tanto com fornecedores, quanto com prestadores de serviços, funcionários e clientes. Potenciais riscos serão mapeados e valorados.

As informações que embasaram o valuation também serão checadas (contratos de fornecimento, processos internos, equipe de vendas etc.), a fim de analisar se as premissas utilizadas para projetar a geração de caixa são robustas.

O patrimônio será auditado. Eventuais ativos sem depreciação contábil, ou com valor de mercado abaixo do contabilizado, sofrerão um ajuste. O mesmo se dará em relação aos passivos: despesas e provisões eventualmente não lançadas vão gerar uma conta de ajuste. Pode ser um financiamento bancário sem a correta provisão de juros, uma dívida tributária lançada por valor nominal e sem os encargos, provisões de férias, 13°, e demissões, dentre outros ajustes.

Termina a due diligence, ou valida-se o valor inicialmente indicado para o valuation, ou se o rediscute. É muito comum que parte do valor do negócio seja pago a posteriori, na forma de earn out. Ou seja, um valor é pago no ato, e outro valor será pago no futuro (o earn out), à medida que a empresa alcance determinadas metas de performance.

Como falamos no tópico que tratou do valuation, boa parte do preço é fixada com base no futuro – o que se espera de geração de caixa. Assim, nada mais comum de que parte do preço se pague à medida que o futuro se confirme com o previsto. Em caso de não confirmação, nada haverá a pagar.

Quando se vende não a totalidade das ações, mas uma parte delas, de modo que vendedor e comprador se mantenham como sócios durante algum tempo, também é comum a estipulação de que parte do preço se dará, na verdade, na forma de investimento. Nesse caso, o vendedor recebe uma parte (cash out), e outra parte é aportada pelo comprador na companhia (cash in), diluindo o vendedor e representando uma aquisição de participação societária indireta.

Por fim, definido o preço e a forma de pagamento/investimento, há que se fazer o cálculo do caixa líquido, isto é, o casamento das contas a receber e a pagar, mais os ajustes resultantes da due dilligence: baixas de uns ativos, apreciação de outros, reavaliação de passivos etc. Se a conta der negativa, a diferença sai do preço; se der positiva, é acrescida ao preço.

Contingência, por definição, não significa dívida, mas uma possibilidade de dívida. É um funcionário que pode entrar na justiça, um planejamento tributário agressivo que pode gerar uma autuação fiscal, um descumprimento contratual que pode gerar uma multa, dentre outros eventos pretéritos com potencial de gerarem despesas futuras.

Assim, a contingência em si não entra na conta do caixa líquido, mas como pode gerar desembolso futuro, o vendedor precisa garantir ao comprador o seu pagamento caso se confirme a despesa. Assim, ou garantias são prestadas (hipotecas de imóveis, fianças bancárias etc.), ou parte do preço fica retida, e à medida que o tempo passa e as contingências vão prescrevendo, os valores são liberados.

Acertadas as bases financeiras, é hora de negociar os termos do acordo.

(vi) Assinatura dos documentos de fechamento

Nos documentos de fechamento, uma série de questões levantadas pelos advogados fazem as partes voltarem a negociar. Em geral, questões laterais não são tratadas durante a negociação e a due diligence. Contudo, no momento de assinar os compromissos, elas precisam ser definidas.

Por isso, não é raro que negócios já previamente definidos acabem ficando pelo caminho nesse momento.

Embora laterais, muitas questões causam impactos significativos, como, por exemplo: prazo de non compete do vendedor, fórmula de cálculo do EBITDA (sobretudo quando ele será base para pagamentos de earn out), remuneração do vendedor enquanto diretor da companhia no período pós venda, dentre outros pontos.

Não é à toa que tais contratos costumam ser extensos. Cada situação de possível conflito deve estar contemplada ali, pois uma vez fechado o negócio e assinados os documentos, qualquer nova discussão começará do zero.

Daí que a assessoria de profissionais experientes conta muito: já possuem um histórico de diversas operações passadas, sabem aonde surgem os problemas, e possuem um rol de pontos de checagem já pronto.

A retirada do quadro com o retrato do fundador da recepção, a mudança de nome da empresa, a transferência de endereço de uma sede, a extinção de uma filial, tudo pode gerar controvérsias quando vendedor e comprador convivem por um tempo na condução dos negócios. A definição de atribuições e limites, nesses casos, deve estar nos documentos de fechamento.

E não há necessidade de todas as condições negociadas estarem em um único documento. Dependendo de sua natureza, é até aconselhável que não estejam.

Se alguns acionistas vendedores se manterão como diretores, as condições dessa contratação deverão constar em um contrato de trabalho. O contrato de compra e venda de quotas, quando for o caso desse tipo societário, é um documento dissociado da alteração do contrato social. A prestação de garantias para as contingências, de igual modo, pode constar de instrumentos apartados.

E ainda, nos casos em que vendedor e comprador se mantenham no quadro societário, mesmo que temporariamente, um acordo de quotistas/acionistas regulando as diretrizes de voto é essencial. Junto com ele, é comum a alteração do estatuto com definição de regras para indicação de conselheiros e eleição de diretores, bem como a atualização de cláusulas diversas.

Todos os documentos mencionados acima devem ser assinados em conjunto. Como a negociação comercial e a due diligence levam algum tempo, e como a confecção desses instrumentos contratuais fica para o final, não é difícil ver advogados e contadores varando noites em reuniões para acertar os últimos detalhes e discutir os acertos finais: as partes têm pressa, e deixaram pouco tempo para essa fase. Mais um motivo para contar com profissionais experientes, e não deixar que a correria gere frutos indesejados lá na frente.

Como vimos, até para quem não quer vender ou comprar, a adoção de práticas de governança típica das operações de M&A beneficia qualquer empresa. Se não quer vender a sua empresa para alguém, venda para você mesmo; trabalhe como se o comprador estivesse atrás de cada esquina, pois o produto (seu negócio) ganhar valor.

Fusões e aquisições: o que o contador precisa saber para auxiliar o cliente – parte II

“Mas 80 virou 22, assim eu não vendo…”

“Chegamos até aqui, vamos pensar melhor!”

“Se você quiser, entrega a sua parte de graça; eu não vendo a minha nesses termos”

“Sou minoritário: ou os caras compram tudo, ou compram nada…”

Se mal conduzido, ou sob desalinhadas expectativas, o M&A pode se transformar em briga de sócios.

No primeiro artigo dessa série tratamos dos benefícios para a rotina dos negócios ao se conhecer os procedimentos, conceitos e regras que envolvem as operações de fusões e aquisições (M&A na sigla em inglês).

Falamos que em cada etapa do processo há um aprendizado, e dividimos essas etapas da seguinte forma: (i) aproximação, (ii) definição do valor alvo (valuation), (iii) formalização do memorando de entendimentos (MoU, na sigla em inglês), (iv) auditoria (due diligence), (v) definição do valor do negócio, contingências, garantias etc., e (vi) assinatura dos contratos de compra e venda e demais documentos auxiliares (business agreement, compra e venda de ações/quotas, acordo de acionistas/quotistas, contratos de prestação de serviço etc.).

Nesse artigo vamos começamos a tratar das etapas acima no processo de M&A, e como isso pode ajudar aos que querem, e aos que não querem vender o seu negócio.

(i) Aproximação

Encontrar alvos sempre é mais fácil do que encontrar compradores. Os compradores miram os concorrentes. Raramente alguém – pessoa física ou jurídica – adquire um negócio que não conhece. Oportunidades estão mais claras dentro do seu core business.

Até porque, ao se adquirir um concorrente, sinergias são somadas, abre-se a possibilidade de eliminação de redundâncias (para quê dois departamentos de RH, dois departamentos financeiros, dois departamentos jurídicos etc.?). Se a empresa adquirida tinha uma rentabilidade de 10%, aquele mesmo faturamento, agora no grupo da empresa adquirente, trará uma rentabilidade muito maior em razão da eliminação de despesas duplicadas, sobretudo despesas administrativas, custos fixos e custos indiretos.

Assim, se alguém quer vender o seu negócio, a dica é procurar os concorrentes.

Claro que procurar o comprador abertamente pode ser ruim para o negócio. O mercado vai saber que tem ali um vendedor, e isso pode impactar estratégias de vendas, de expansão, dentre outras. Se o concorrente sabe da intenção vendedora de alguém, pode intensificar uma campanha nos clientes daquele, tentar enfraquecê-lo, ou mesmo imaginar que exista alguma fragilidade (graças à intenção de venda) a ser explorada.

Não necessariamente a intenção vendedora é fruto de fragilidades, mas sempre será um movimento estratégico: e revelar movimentos estratégicos para concorrentes ninguém quer.

Daí que se deve buscar compradores entre os concorrentes de forma indireta, através de terceiros. Há empresas especializadas nesse trabalho. Elas conduzirão conversas preliminares, divulgarão algumas informações, tudo sem revelar a parte vendedora. Somente o farão quando identificado um interesse avançado no negócio, quando se parte para a próxima fase: a indicação de valor do ativo negociado.

(ii) Valuation

Valuation é o preço do negócio, o valor da empresa, e por isso, deve ser feito pelo vendedor antes mesmo da fase de aproximação.

Uma primeira ideia do preço do negócio pode ser obtida olhando-se o balanço. O total dos ativos, menos o total de dívidas, indica o patrimônio líquido, ou seja, o valor patrimonial que sobra depois de descontados os valores de terceiros. Esse é o valor contábil da empresa.

Mas o valor contábil está muito longe de expressar o quanto, de fato vale uma empresa. Isso porque no balanço não estão contabilizados bens, habilidades, e propriedades da empresa que valem dinheiro: valor da marca, força de vendas, mercado consumidor, fatia de mercado (market share), capilaridade de atendimento, equipe treinada e motivada (capital humano), vendedores vitoriosos, potencial de geração de caixa, e mais um infindável rol de bens não contabilizáveis.

Por isso, os métodos comumente utilizados para calcular esse valor são o fluxo de caixa descontado, e o múltiplo de EBITDA (geração de caixa).

Enquanto o comprador faz o seu valuation antes de pensar em vender, o comprador, naturalmente, somente pode fazê-lo após a fase de aproximação, quando lhe foi despertado o interesse na aquisição, e informações sobre a empresa vendedora lhe foram fornecidas.

Raramente os valores obtidos pelo vendedor e pelo comprador são idênticos, mas também não podem estar muito longe um do outro, sob pena de o negócio parar nessa fase. Se um quer 1000 e outro só paga 10, não tem nem conversa.

Alinhadas então as partes quanto ao valor do negócio – uma estimativa apenas, ainda a ser confirmada pelas próximas fases –, assina-se o MoU.

(iii) Memorando de entendimentos (MoU)

Se um quer vender, outro quer comprar, e estão de acordo quanto à faixa de preço, falta apenas a avaliação mais próxima do comprador quanto às condições da empresa vendedora, para uma definição final e acertada do preço, condições de pagamento, garantias de parte a parte etc.

Mas antes de seguir, e considerando que informações sensíveis serão trocadas por um longo tempo, em um processo que pode não resultar em fechamento do negócio – afinal, até a assinatura do contrato de compra e venda, qualquer das partes pode desistir –, torna-se prudente assinar um memorando de entendimentos (MoU na sigla em inglês) antes de dar sequência.

Trata-se de documento onde as partes externam a intenção de fechar o negócio (ainda que de forma não vinculante), já definem um preço alvo, pactuam um compromisso de confidencialidade, definem parâmetros a serem utilizados na formação final do preço, indicam as responsabilidades do vendedor e do comprador quanto a passivos e ativos específicos, acertam os procedimentos de auditoria, dentre outros pactos.

Esse documento pode receber diversos outros nomes, tais como “Carta de Intenções” ou “Termo de interesse”. O nome em si pouco importa. O conteúdo, no entanto, segue sempre a linha acima, com um objetivo de regular as ações seguintes, e demonstrar um claro interesse das partes quanto ao objetivo comum.

Como dito, interesse é não vinculante, e qualquer parte pode desistir no caminho. Contudo, uma desistência imotivada pode caracterizar má-fé, e gerar um processo judicial. Não é à toa que as partes firam o interesse inicial: vão investir dinheiro, tempo e energia no processo. Assim, uma desistência fundamentada (discordância quanto a cláusulas contratuais, preço, ou outro ponto da negociação) é admitida; uma desistência sem motivo, não se admite.

Por essa razão o MoU deve ser muito bem pensado. A discordância posterior de algo já previamente aceito no memorando pode caracterizar má-fé. No mínimo, vai dificultar o andamento da negociação.

No próximo artigo, fechamos a série com os comentários sobre as seguintes etapas: (iv) Due diligence, (v) Definição do valor do negócio, contingências, garantias etc, (vi) Fechamento com assinatura dos contratos.

Fusões e aquisições: o que o contador precisa saber para auxiliar o cliente – parte I

“Eu vendo, mas só por 80”.

“Ok, eu pago os 80”.

“Ótimo, vamos falar com os contadores e com os advogados”.

Quando vem a proposta, os 80 se transformam em 50 agora, e 30 ao longo de 5 anos – se as metas todas forem batidas.

E dos 50, vamos descontar as contingências: 7 de contingências trabalhistas; 5 de contingências tributárias; e 3 de prejuízos já identificados em contratos futuros. Os 50 já estão em 35.

Falta calcular o caixa líquido. O descasamento entre contas a pagar e receber está em 2. Os 35 passaram para 33.

Dos 33, 1/3 é cash in, ou seja, 11 investidos na própria empresa pelos novos sócios, e 2/3 cash out: 22 no bolso dos vendedores.

E 80 virou 22…

Ok, mas ainda há os 30 a receber em 5 anos. O problema é que dependem de metas prometidas pelo vendedor quando ele queria convencer o comprador dos 80.

Ou seja, vai precisar suar sangue para batê-las, e contar que nesse meio tempo não tenhamos crises nos mercados mundiais, presidente dos EUA brigando com a China, furacões, tufões, quebras de safras, foto de político com a mão no cofre etc.

Em resumo, para quem quer vender ou comprar participações em empresas, e também para os que não querem, conhecer os procedimentos, conceitos e regras que envolvem as operações de fusões e aquisições (M&A na sigla em inglês) traz muitos benefícios para a rotina dos negócios.

Para os contadores então, nem se fala. Não raro, clientes perguntam: quanto vale a minha empresa? Quero buscar investidores, como faço? Ou mesmo eventual cliente pode atravessar um processo como esse, e o trabalho do contador assume uma importância crucial, dado que a due dilligence vai influenciar no preço apontando contingências e descasamento de caixa.

Boa parte das operações de M&A acabam não acontecendo. Diversos são os fatores, a maioria relacionada a qualquer um dos muitos pontos abordados na história acima – o pano de fundo, contudo, é um só: quebra de expectativa. Nossa avó já ensinava que a expectativa é a mãe da decepção.

O vendedor tem um número na cabeça, o processo de M&A é longo e estressante, e sabendo disso o comprador vai dando corda, deixando para dar as notícias ruins no final, quando o cansaço ajuda a relativizar as vontades. Depois de meses de negociação, discussões de valuation, várias horas gastas com auditoria, juntando documentos e perseguindo informações, o vendedor já começa a aceitar condições inaceitáveis para si quando do início das conversas.

Mas até nos casos em que o negócio trava depois de tanta luta, sempre escuto que valeu a pena. Muito se aprendeu sobre a própria empresa. A governança aumentou, os números estão mais claros, processos foram revistos, e, principalmente, ganhou-se uma noção de valor e de direcionamento a mercado que até então não se tinha.

Para o contador que atravessa um processo desses, o aprendizado é o mesmo – com a diferença de que ele ganhou para aprender, enquanto o empresário pagou.

E isso ocorre porque o processo de M&A começa com a pergunta de um milhão de dólares: quanto vale a sua empresa? Para responder, para se escolher um número, qualquer número, é preciso indicar o fundamento desse número. Se vale 80, por quê vale 80? Esse exercício de juntar fundamentos, valorar as práticas que dão resultado – e podem dar mais resultado no futuro, afinal, valuation é também um exercício de futurologia –, separar o que é problema (contingência) e quantificar o problema (valor da contingência), gera frutos qualquer que seja o desfecho da negociação. A empresa e seus sócios ficam mais maduros, aprendem a olhar a gestão e o negócio em si com outros olhos.

Em cada etapa no processo de M&A, há um aprendizado.

Podemos dividir essas etapas da seguinte forma:

(i) aproximação,

(ii) definição do valor alvo (valuation),

(iii) formalização do memorando de entendimentos (MoU, na sigla em inglês),

(iv) auditoria (due diligence),

(v) definição do valor do negócio, contingências, garantias etc., e

(vi) assinatura dos contratos de compra e venda e demais documentos auxiliares (business agreement, compra e venda de ações/quotas, acordo de acionistas/quotistas, contratos de prestação de serviço etc.).

No próximo artigo, vou tratar de cada uma das etapas acima no processo de M&A, e como isso pode ajudar aos que querem, e aos que não querem vender o seu negócio.

A penhora de quotas e o novo CPC

Até 2015, as quotas ou ações de uma sociedade – ou seja, a participação no capital social de uma empresa -, nunca representaram bens atrativos para credores. Isso porque adquirir quotas de sociedade em um leilão significa comprar uma caixa preta: a empresa pode estar bem ou não, ter débitos já vencidos e declarados, ou contingências que representarão uma dívida futura. Como se não bastasse, seria preciso ainda confiar nos demais sócios e em sua capacidade de administrar o negócio. Até negócios sem débitos, com dinheiro em caixa, sócios engajados, motivados e afinados, dão errado; imagine o risco de se tornar sócio de uma caixa preta – e pior: na condição de algoz do antigo sócio, o devedor.

Essa dificuldade acaba se tornando um benefício para quem busca proteção patrimonial: no lugar de manter bens em nome da pessoa física, incorpora-os em uma pessoa jurídica – uma holding patrimonial – e assim, mesmo na existência de dívidas inesperadas, o patrimônio está a salvo, pois raramente serão penhoradas as quotas dessa holding; para quem está de fora, não é uma mina de ouro, mas a caixa preta.

Claro que proteger o patrimônio em um país como o Brasil, onde a segurança jurídica esbarra no messianismo de governantes e legisladores, onde a lei – por vezes – se enverga de acordo com as convicções não jurídicas do julgador, se torna prática aconselhável não só aos mal intencionados. O objetivo não é deixar de pagar, mas ter tempo para discutir a dívida, percorrer todas as instâncias judiciais, bem como assistir ao amadurecimento de leis intempestivas e, não raro, inconstitucionais.

O Código de Processo Civil de 2015 muda um pouco esse panorama. Agora, a penhora de quotas não objetiva mais levá-las a leilão, mas a liquidação da sociedade no quinhão do devedor para que o seu resultado satisfaça ao credor. O art. 861 do novo Código de Processo Civil (Lei n. 13.105/2015), determina que penhoradas as quotas ou as ações de sócio em sociedade simples ou empresária, o juiz assinará prazo razoável, não superior a três meses, para que a sociedade: i) apresente balanço especial, na forma da lei; ii) ofereça as quotas ou as ações aos demais sócios, observado o direito de preferência legal ou contratual; iii) não havendo interesse dos sócios na aquisição das ações, proceda à liquidação das quotas ou das ações, depositando em juízo o valor apurado, em dinheiro.

De acordo com os parágrafos 1o e 3o do dispositivo acima mencionado, a sociedade poderá evitar a liquidação, adquirindo as próprias quotas; e para que a liquidação seja efetiva, o juiz poderá nomear administrador que determinará – após a aprovação judicial – a forma de liquidação. Com isso, acaba a caixa preta. Esgotadas as tentativas de constranger bens mais valiosos, penhorar quotas ou ações será sempre interessante ao credor: na inexistência de valor relevante no balanço ou no resultado da liquidação, abate-se apenas parte do débito, mas ele (credor) nada perde.

Naturalmente que existem diversas outras questões de fundo. A liquidação, em geral, se dá pelo patrimônio líquido e nem todas as empresas fazem a avaliação a valor justo (AVJ): isso significa que imóveis comprados no passado e valorizados não estarão totalmente representados no balanço, logo, o pagamento do resultado da liquidação pela própria sociedade é bem menos oneroso do que perder tal imóvel em um leilão. Ativos intangíveis, do mesmo modo, raramente estão bem valorados em um balanço.

No que se refere à fruição dos bens, as quotas de uma sociedade podem ser transferidas muito mais facilmente, e sem obrigação de apresentação de certidões ou registro cartorário, do que um imóvel ou um veículo. Em igual sentido, bens em nome da sociedade podem ser vendidos mesmo após o início da execução sem que tal fato represente uma fraude a credores ou à execução, visto que o devedor/executado é o sócio, e não a sociedade.

Há ainda questões tributárias, sucessórias, dentre outras que justificam – e recomendam – o uso de uma holding patrimonial. Contudo, com a mudança de procedimentos, credores e devedores (esses, bem ou mal intencionados) precisarão atualizar seus métodos.

Afinal, pode distribuir lucros devendo tributos?

Empresas devedoras de tributos estão proibidas de distribuir lucros aos sócios, sob pena de pagar 50% do valor indevidamente distribuído a título de multa?

Será que existe defesa? Qual o risco em caso de distribuição?

O art. 32 da Lei n° 4.357/64 traz a proibição de que tratamos acima. Contudo, a vedação se dá tão somente para sociedades limitadas, enquanto nas sociedades anônimas a distribuição de dividendos é liberada, mesmo existindo dívidas tributárias.

Na Solução de Consulta n° 30, Cosit, de 27/03/2018, a Receita Federal do Brasil (RFB) posicionou-se no seguinte sentido: (i) confirmou o entendimento de que sociedades anônimas podem distribuir dividendos mesmo com dívidas, e (ii) entendeu que sociedades limitadas com débitos com exigibilidade suspensa (parcelados, garantidos por penhora, objeto de liminar etc.) podem, de igual modo, distribuir lucros.

Ou seja, a posição da RFB é de que sociedades limitadas com débitos não garantidos estão impedidas de realizar a distribuição, sob pena de incorrer na malfadada multa de 50%.

Na prática, contudo, vemos diversas sociedades limitadas distribuindo lucros, mesmo carregando débitos tributários. E de outro modo não se poderia exigir, visto que a grande maioria das empresas no Brasil é formada por micro e pequenas (ME/EPP), das quais depende o sustento de seus sócios. Nesse sentido, a OAB nacional possui uma ação direta de inconstitucionalidade de 2014 (ADI n° 5161) arguindo a validade do art. 32 da Lei n° 4.357/64, sob o argumento de que tal dispositivo fere o princípio da livre iniciativa, insculpido no art. 170 da Constituição Federal. Tal ação tem a relatoria do Ministro Roberto Barroso e, na presente data, o processo encontra-se com o mesmo para despacho desde 12/12/2016.

Vale dizer que o mesmo art. 32 também trazia vedação à distribuição de dividendos nas S/A, mas o seu texto foi vetado pelo então presidente Castelo Branco, justamente sob o fundamento de que feria a livre iniciativa. Ora, não há porque diferenciar o regime de distribuição de resultados das sociedades anônimas e do regime das sociedades limitadas. Razão pela qual há grandes chances de êxito na ADI da OAB.

A RFB tem fácil acesso às empresas que realizam distribuições (informadas na DIRF) ao mesmo tempo em que mantém débitos: um simples cruzamento de seus sistemas é capaz de elaborar um rol de devedoras distribuindo lucros. Mesmo assim, não se vê um movimento no sentido de coibir ou penalizar a prática, ao menos de forma ostensiva. Muito provavelmente por conta da situação controversa acima demonstrada. Contudo, não se pode descartar uma mudança de procedimento, ou a autuação por agente fiscal em procedimento rotineiro e individualizado de fiscalização.

Havendo a autuação, o caminho será a impugnação em processo administrativo, e posteriormente – se for o caso – judicial, com grandes chances de êxito. Até o julgamento da ADI, entretanto, será sempre um risco, ainda que calculado.

Meu cliente recebeu uma cartinha da receita, e agora?

Qualquer correspondência da Receita Federal do Brasil (RFB) tem o poder de causar pânico em muitos contribuintes.

Quando não é débito, é fiscalização. Por mais que nada se tenha a temer, fiscalização sempre representa, no mínimo, perda de tempo e energia.

Em tempos de pandemia, poucas empresas estão livres de dívidas com o fisco, e é nesse momento que têm chegado as cartinhas da RFB e da Procuradoria avisando da existência de débitos tributários, sugerindo a quitação ou parcelamento, sob pena de inscrição em dívida ativa.

Os optantes pelo Simples Nacional temem ser excluídos. Confundem essa comunicação com a notificação de exclusão do sistema por débito. Os demais contribuintes, com a cobrança, ligam de imediato aos seus contadores perguntando o quê fazer.

A resposta é simples: tais comunicados não alteram em nada a estratégia de gestão do caixa do contribuinte até aqui.

Para os optantes pelo Simples Nacional, o Ministério da Economia (ao qual a RFB está subordinada) já se manifestou informando que em 2020 não haverá exclusão de contribuintes do sistema por conta de débitos. Assim, tais cartas de cobrança não significam exclusão.

E para os contribuintes em geral, a carta de cobrança, por si só, não traz qualquer adversidade. Não significa que uma fiscalização será disparada em sequência, ou que a execução fiscal será ajuizada no dia seguinte.

Então, nada vai acontecer?

Vejamos abaixo de forma detalhada os efeitos dos valores em aberto de tributos federais.

Atraso curto x atraso longo

Já tivemos oportunidade de escrever a respeito: os encargos incidentes sobre os tributos incentivam o contribuinte a atrasar o pagamento por longos prazos, e não o contrário.

A multa por atraso é de 0,33% ao dia, limitada a 20%. Ou seja, em 60 dias a multa alcança o seu valor máximo de 20%. Depois disso, a multa não cresce mais, e sobre o débito incide apenas os juros, calculados com base na taxa Selic (hoje em 2% ao ano).

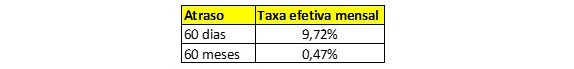

Vejam o contrassenso: o atraso por até 60 dias impõe uma multa de 20% (que significa uma taxa composta de 9,55% ao mês). Se esse atraso for de 60 meses, e não de 60 dias, a multa estacionada em 20% passa a representar uma taxa composta de 0,3% ao mês.

Como os juros são baixos (2% ao ano, que representa uma taxa composta de 0,17% ao mês), um atraso de 60 meses vai importar em um pagamento de juros mensais de 0,47% (0,3 + 0,17), enquanto um atraso de 60 dias significa uma despesa mensal de juros de 9,72% (9,55 + 0,17). Resumindo, fica assim:

Em síntese: financeiramente, se for para atrasar o pagamento do tributo, não faz sentido atrasar por pouco tempo, mas pelo maior prazo possível.

Naturalmente que existem outros efeitos decorrentes do atraso: impossibilidade de emissão de certidões, proibição de distribuição de lucros, fora o risco de protesto, o que prejudica o crédito. Nesses casos, o parcelamento – segundo as premissas acima – faz mais sentido do que uma eventual quitação em parcela única dos valores atrasados.

Inscrição em dívida ativa

Em determinado momento a dívida será inscrita em dívida ativa. O que é isso? Quais os efeitos daí decorrentes?

A inscrição em dívida ativa tem a finalidade de formalizar o título executivo (certidão da dívida ativa – CDA) através do qual a Fazenda poderá iniciar a execução fiscal.

Um efeito indesejado da inscrição em dívida é o acréscimo de encargos de 10% ao valor do débito no momento em que o mesmo é inscrito, de acordo com o previsto no art. 37-A da Lei n° 10.522/2002, cumulado com art. 3° do Decreto-Lei 1.569/77.

Uma vez inscrita, a dívida poderá ser executada. Mas isso não ocorre de imediato. Em regra, são executados débitos vencidos há pelo menos quatro anos, dado que a prescrição da Fazenda para cobrá-los é de cinco anos contados do vencimento.

Parcelamento

O parcelamento ordinário está acessível a qualquer contribuinte, podendo o débito ser quitado em até 60 meses, respeitada a parcela mínima estipulada de acordo com o porte da empresa.

Os parcelamentos especiais com prazos maiores e abatimento de multa e juros dependem de leis específicas, e nem sempre estão disponíveis.

Para os optantes pelo Simples, o regime do parcelamento recebeu algumas modificações.

Até 31/10/2020, o contribuinte estava limitado à formalização de apenas 1 (um) pedido de parcelamento do Simples Nacional por ano-calendário. A partir de 01/11/2020, passou a ser admitida a formalização de mais de 1 (um) pedido de parcelamento do Simples Nacional por ano-calendário. A possibilidade de reparcelamento se deu com publicação da Instrução Normativa RFB nº 1.981, de 09/10/2020, que alterou a Instrução Normativa RFB nº 1.508, de 04/11/2014.

E no que se refere à multa por atraso, a qual tem um valor diário até alcançar o seu limite em 60 dias, em caso de parcelamento, qualquer que seja o tempo de atraso (ou seja, mesmo inferior aos 60 dias), aplica-se o valor máximo de 20%.

Exclusão do Simples Nacional

A exclusão do Simples Nacional em 2020, como vimos, não vai ocorrer.

No entanto, prevê a lei que a exclusão por existência de débitos somente ocorre depois de notificado o contribuinte. Tal comunicação deve ser específica: não resolve notificar tão somente a existência de débitos.

O contribuinte será notificado especificamente, com a indicação de que em 30 dias será excluído por ser devedor da Fazenda Nacional. Em que pese a exclusão no prazo citado, a mesma só produzirá efeitos a partir do ano calendário subsequente.

No mesmo prazo de 30 dias poderá o contribuinte quitar ou parcelar os valores evitando a exclusão.

E ainda, mesmo que ela ocorra, como produz efeitos apenas a partir do ano subsequente, é possível, até 31 de janeiro, quitar ou parcelar os débitos e solicitar a reinclusão no sistema. Com isso, apesar da exclusão anterior, a nova inclusão ocorrerá em sequência, de modo que, na prática, a empresa estará todo o tempo recolhendo seus tributos dentro da sistemática simplificada.

Confira as mudanças para realizar registro de empresas

– É possível ceder quotas sem alterar o contrato social? Sim.

– A denominação social precisa indicar a atividade da sociedade? Não.

– Em caso de falecimento de sócio, precisa de inventário? Nem sempre.

– O capital da EIRELI precisa ser integralizado? Não.

As respostas para as perguntas acima talvez fossem diferentes se o questionamento fosse anterior à vigência da Instrução Normativa n° 81 do Departamento Nacional de Registro Empresarial e Integração (DREI), de 10 de junho de 2020.

A IN 81 revogou uma série de Instruções Normativas, consolidando o regramento do registro de empresa, e atualizando os manuais de registro. Ela pode ser acessada no site do Ministério da Economia.

Passamos agora a destacar alguns pontos de interesse na IN 81.

Mudanças na regra do nome empresarial:

O nome empresarial pode ser a firma ou razão social (composto pelo nome civil completo ou abreviado de um dos sócios) ou a denominação social (composto por quaisquer palavras da língua nacional ou estrangeira).

Não há necessidade de indicação da atividade no nome empresarial.

A expressão “grupo” somente pode ser utilizada para grupo de sociedades.

São vedadas no nome, dentre outras, palavras que indiquem atividade diversa do objeto (não precisa ter atividade no nome, mas se tiver, não pode ser dissociada do objeto social), e expressões que indiquem o porte da sociedade (ME, EPP).

Quotas preferenciais:

A IN passa a admitir o registro de contratos contendo classes distintas de quotas, inclusive sendo uma delas (as preferenciais) sem direito a voto.

Tal dispositivo aproxima o regime das LTDA ao previsto para as S.A, onde já é comum a convivência de ações ordinárias e preferenciais.

Inclusive o limite de emissão de quotas preferenciais é o mesmo daquele observado na Lei 6.404/76 (Lei das S.A).

Naturalmente que para o contrato social utilizar o instituto, é necessário que o mesmo preveja a aplicação supletiva da lei das S.A à sociedade.

Por fim, havendo quotas preferenciais sem direito a voto, para efeito de cálculo dos quoruns de instalação e deliberação previstos no Código Civil consideram-se apenas as quotas com direito a voto.

Cessão de quotas, sem necessidade de arquivamento de ato alterador:

Uma boa novidade, que vai economizar custos com registro (não mais é necessária uma alteração contratual somente por conta de uma mudança de sócios), e facilitar a conclusão de negociação de quotas quando houver eventual oposição de algum(ns) dos sócios.

Na omissão do contrato social, a cessão de quotas de uma sociedade limitada pode ser feita por instrumento de cessão de quotas, total ou parcialmente, averbado junto ao registro da sociedade, com a devida repercussão no cadastro e independentemente de alteração contratual, observando o disposto no art. 1.057 e parágrafo único, do Código Civil:

I – a quem seja sócio, independe de audiência dos outros sócios, ou

II – a estranho, se não houver oposição de titulares de mais de um quarto do capital social.

A reunião ou assembleia de sócios pode ser suprida, se substituída pela expressa anuência escrita, no instrumento de cessão ou em outro, de detentores de mais de setenta e cinco por cento do capital social da limitada em questão.

Será obrigatória na primeira alteração contratual que sobrevier após a averbação da cessão, a consolidação do Contrato Social, com o novo quadro societário.

Retirada de sócio:

Outra fonte de problemas e de ações judiciais, fica, em parte, facilitada com a nova IN.

Não raro, em uma dissolução parcial da sociedade, um sócio notifica a sociedade a fim de exercer o seu direito de retirada (Art. 1.029 do CC), e os demais sócios não se movimentam, obrigando ao retirante uma ação judicial para seja determinada a sua retirada do contrato social.

Agora, uma vez realizada a notificação com antecedência de 60 dias, observar-se-á o seguinte:

a) passado o prazo, deverá ser providenciado arquivamento da notificação, que poderá ser por qualquer forma que ateste a cientificação dos sócios;

b) a junta anotará no cadastro da empresa a retirada do sócio;

c) a sociedade deverá, na alteração contratual seguinte, regularizar o quadro societário.

Assim, subsistirá a necessidade de judicialização somente para a apuração de haveres, se assim for do interesse do retirante.

Falecimento de sócio:

Mais um procedimento facilitado.

Continua em vigor a regra geral de que no caso de falecimento do sócio único, pessoa natural, a sucessão dar-se-á por alvará judicial ou na partilha, por sentença judicial ou escritura pública de partilha de bens.

Contudo, não sendo o caso de substituição do sócio falecido pelos herdeiros, ou seja, na hipótese de não existir interesse de continuidade da sociedade com os herdeiros, com a consequente liquidação das quotas do falecido para pagamento aos herdeiros, não será necessária a apresentação de alvará e/ou formal de partilha.

A liquidação ocorrerá independentemente da vontade dos herdeiros e sem necessidade de autorização judicial.

Participação de residentes no exterior:

Os administradores das sociedades precisam ser residentes no Brasil, mas os integrantes de conselhos de administração e fiscal podem ser residentes no exterior.

As procurações lavradas no exterior não precisa de consularização, podendo ser utilizado o procedimento do apostilamento: mais simples, realizado em outros órgãos e notários.

Apresentação de documentos:

Documentos devem ser apresentados em uma via apenas, sem necessidade de reconhecimento de firma ou autenticação em cartório.

A autenticação poderá ser feita por advogado ou contador, mediante declaração de autenticidade, que pode ser em separado, ou na própria folha do documento autenticado.

Em caso de falsificação de assinaturas, a IN prevê um procedimento específico para cancelamento do registro em decorrência de tal fato.

Não há necessidade de espaço para chancela digital; o sistema da junta comercial fará a adaptação do texto automaticamente.

Por fim, a IN ratifica a desnecessidade de assinatura de testemunhas nos documentos levados a registro, incluindo contratos sociais. Desde 2002 o Código Civil em vigor não exige, mas algumas Juntas Comerciais ainda o faziam. Com a IN prevendo textualmente o contrário, a regra fica uniformizada no país.

Processo digital:

Em caso de processos digitais, a assinatura poderá ser eletrônica, através de certificado emitido por entidade credenciada ICP-Brasil, caso em que se dispensa prova de identidade.

Não servem os programas de assinatura digital não credenciados pela ICP-Brasil. Em regra, deverá ser utilizado o certificado digital (e-CPF).

Registro automático:

Em caso de utilização de cláusulas padrão indicadas na IN 81, a o registro é feito automaticamente. É necessária, contudo, a aprovação prévia da viabilidade de nome empresarial e de local.

No caso de aprovação automática, a junta comercial analisará as formalidades legais no prazo de 2 dias, e caso encontre vícios, o interessado será notificado para repará-los no prazo de 30 dias, sob pena de cancelamento do registro em caso de vício insanável, ou anotação da pendência na matrícula empresarial, a qual impedirá novos registros até que sejam regularizadas.

Exigências:

As exigências possíveis estão listadas nos anexos II, III e IV da IN 81, e é vedado o indeferimento do registro por exigência diversa das ali elencadas.

No cumprimento de exigências, caso o interessado promova inclusões, alterações ou exclusões em seu pedido inicial sem conexão com as necessárias para cumprimento das exigências, será considerado como novo pedido, sendo devidos os recolhimentos dos preços dos serviços correspondentes ao novo pedido.

Reiterações de exigências deverão ser cumpridas no que restar do prazo de 30 dais, sob pena de se considerar o prazo perdido, e exigidos novos emolumentos – além do aspecto temporal do art. 1.151 do Código Civil (validade do registro a contar da data do arquivamento e não da data do documento).

Outras questões:

A IN passa a admitir a integralização do capital de empresas individuais de responsabilidade limitada (EIRELI), o qual precisa ser de 100 vezes o salário mínimo em vigor, em momento posterior à subscrição. Até então, não se admitia a constituição de EIRELI sem integralização de capital.

A IN passa a prever procedimentos para a conversão de associações e cooperativas em sociedades empresárias.

A LGPD como uma oportunidade de destaque no segmento contábil

A Lei Geral de Proteção de Dados já começa a morder os calcanhares das empresas: recentemente, uma grande construtora foi condenada a indenizar um consumidor por danos morais por ter vazado suas informações pessoais. O juiz condenaria a empresa de qualquer jeito, mas na sentença aproveitou a vigência da lei, e a mencionou como um dos motivadores para a punição.

A lei (n° 13.709/2018) entrou em vigor, mas as punições somente serão aplicadas a partir de agosto de 2021. Até lá, empresas de todos os portes devem se movimentar para alcançar uma adequação ao novo ambiente regulatório promovido pela norma.

A LGPD não escolhe “freguês”: vale para a multinacional do mesmo modo que para a microempresa tributada no Simples Nacional. Quem trata dados de pessoas físicas (quem não trata?), está obrigado. “Dados” não significa, tão somente, informações em sistemas de informática. Pode ser uma caderneta de telefones de clientes, a cópia do atestado médico da recepcionista que faltou no feriadão ensolarado, ou os currículos impressos da última seleção para assistente do DP guardados em uma gaveta empoeirada.

Naturalmente que as grandes empresas estão se movimentando desde 2018; afinal, possuem recursos – tanto para implementarem os protocolos previstos na lei, quanto para se tornarem mais facilmente alvo da justiça e dos órgãos reguladores. E as pequenas e médias empresas? E os escritórios contábeis?

Sem eufemismos, a adequação custa dinheiro. Para as pequenas empresas, dois cenários possíveis: (i) gastam o dinheiro que não têm para se adequar, ou, (ii) a nossa famosa solução “macunaímica”, fazem nada e esperam para ver o que acontece, resolvendo pontualmente um ou outro problema que apareça.

Mas não precisa ser assim!

O investimento pode ser programado, e até mesmo vir de rubricas no orçamento inicialmente destinadas a projetos de marketing, treinamento e/ou comercial. Além disso, há soluções para todos os níveis e bolsos – claro, desde que se escolha uma consultoria séria para fazer o trabalho.

A LGPD pode trazer oportunidades, daí a sugestão acima de remanejamento de recursos de outras áreas, pois, na verdade, a sua implantação pode cumprir o papel inicialmente destinado a elas. Em resumo, a LGPD pode ser instrumento de marketing, ajudar a vender, posicionar a empresa a frente da concorrência, e ainda trazer ganhos operacionais.

Dificuldade gera crescimento (no pain no gain). A adequação no tratamento de dados pessoais de terceiros gera, inevitavelmente, uma organização na estrutura interna de qualquer empresa. Processos serão revistos, redundâncias tendem a ser descartadas (afinal, mais fácil controlar o que é enxuto), áreas diferentes passam por integração eliminando retrabalhos, eventualmente um novo sistema pode ser instalado, dentre outras evoluções operacionais naturalmente decorrentes de um projeto de organização.

Além disso, quem larga na frente obtém uma vantagem competitiva em relação aos retardatários. Com o tempo, o mercado tende a buscar o equilíbrio, mas o pioneiro aproveita durante um tempo o fruto de sua prevenção e coragem.

Estar adequado à LGPD já se configura uma forte ação de marketing. Consumidores vão sendo impactados, ouvem falar aqui e ali sobre a lei, e o fato de encontrarem um fornecedor enquadrado – ainda que, muitas vezes, ele sequer saiba o que isso significa –, influencia a escolha. E no mercado puramente corporativo (B2B), empresas tendem a contratar empresas que estejam adequadas à LGPD.

Por exemplo, um banco, que trata uma infinidade de dados sensíveis, não se colocará em uma situação de risco contratando fornecedores não certificados, os quais, de algum modo, terão acesso aos mesmos dados que o contratante está obrigado a proteger. Será uma espécie de Covid empresarial: adianta pouco eu usar minha máscara, se o interlocutor não usar a dele. Os dados circulam de uma empresa para a outra no curso de uma relação contratual, e todos as partes precisam ter a mesma proteção.

Conheço escritórios de contabilidade e consultoria empresarial, os quais tratam dados de milhares de funcionários de terceiros – e muitos deles sensíveis, como atestados médicos e salários –, que já estão se adequando e em processo de certificação. Quer marketing melhor do que esse? O cliente vai entregar os dados dos seus funcionários para qualquer escritório tratar, e arriscar uma punição de até 2% do seu faturamento por eventual descumprimento legal de um terceiro? É um argumento forte para convencer alguém a abandonar o concorrente.

O que acha de uma abordagem similar em seu negócio?

Assim, pode canalizar um pouco de sua verba de marketing e comercial para a LGPD, pois ela, com certeza, vai ajudar a vender o seu produto ou serviço.

A lavadeira de Waterloo e a gestão contábil

Era uma lavadeira que se viu, de repente, no meio de uma baderna horrorosa. Tiro e bordoada em quantidade. A lavadeira veio espiar a briga. Lá adiante, numa colina, viu um baixinho olhando por um binóculo. Ali estava Napoleão e ali estava Waterloo. Mas a santa mulher ignorou um e outro; e veio para dentro ensaboar a sua roupa suja.

Nelson Rodrigues

Em geral, o ser humano busca certezas: quer saber se existe vida após a morte; de onde viemos, para onde vamos; se vai ficar pobre ou rico no fim da vida; se o filho vai encontrar uma boa esposa; se a mãe vai desenvolver o Alzheimer que vitimou um tio distante, e por aí vai.

Essa aversão a incertezas, claro, continua dentro do escritório: vale a pena investir na troca de sistema? Compro Tesouro Direto, troco de carro, ou invisto em marketing? A profissão de contador vai acabar? As empresas de contabilidade on-line vão acabar com o meu negócio?

Tudo o que não for o presente ou o passado, é incerteza. Daí que de pouco adianta se preocupar com as incertezas erradas.

Na verdade, pouco adianta se preocupar com qualquer incerteza. Embora seja comum, é estranho gastar energia e tempo imaginando como estarei aos 90 anos de idade (ou mesmo depois de morto), se tenho incertezas mais prementes me mordendo os calcanhares: não sei se o almoço vai causar uma catástrofe digestiva e me impedir de estar na reunião das 17h, ou se o funcionário contratado ontem vai durar, pelo menos, até o fim do prazo do imposto de renda.

É o caso da lavadeira de Waterloo: Napoleão morrendo na frente dela, com todos os efeitos daí decorrentes para a França da época (imagine o que um investidor mais atento faria com essa informação privilegiada), sem contar, é claro, o momento histórico, e ela preocupada sabe-se lá com o quê.

Os investimentos, nossas ações, as práticas de liderança, e todo o esforço gasto na gestão do negócio não seguem uma regra de linearidade.

A equação linear descreve uma realidade na qual o futuro é bem definido. Por exemplo:

Y = 3X

Se X é igual a 2, Y será igual a 6. Se X for igual a 3, Y é igual 9. Em resumo, a cada grau que subo de X, subo três graus de Y.

A regra nos negócios, contudo, não é essa; salvo os investimentos livres de risco, como um CDB, onde para cada 100k investido sei que terei aproximadamente 2k ao final do ano a mais na conta.

Na empresa investimos, trabalhamos, e o resultado aparece em uma escala diferente. Os 100k investidos em treinamento podem redundar em zero de retorno, ou em um acréscimo de 10% no resultado. Na maioria das vezes, nem mesmo se consegue medir o retorno diretamente.

No CDB meço o retorno apenas observando a realidade, afinal, basta olhar o saldo no extrato e saber qual foi o rendimento. Os investimentos empresariais são medidos não pela observação da realidade, mas por uma função da realidade. Em termos matemáticos, seria

Y = f(X)

Onde X é a realidade, e Y o resultado que consigo enxergar.

Voltando ao exemplo do treinamento: quem garante que os 100k investidos em treinamento são os responsáveis pela redução em 30% nas despesas decorrentes de prejuízos causados aos clientes? Pode ser que essa redução tenha ocorrido pela troca do gerente, pela criação de novos processos operacionais, ou pela criação de um departamento de auditoria interna.

E como se não bastassem os complicadores, a incerteza quanto ao resultado pode estar até mesmo dentro do próprio investimento: a redução dos erros da equipe decorreu do treinamento em legislação tributária, ou do treinamento no funcionamento do sistema de informática que apura os tributos?

Como disse, temos uma ideia do resultado: claro que o investimento em treinamento reduz os erros, e reduzindo erros tenho menos despesas, e tendo menos despesas tenho mais lucro. Mas a relação direta e precisa, jamais vou ter.

Então faz como, não investe? Não treina?

Ora, quem pensa em não investir por tal motivo, volta a ser prisioneiro da incerteza. Esse é o ponto aqui: não dá para ser preciso, inexiste linearidade nos processos empresariais.

Aprender isso é essencial para não ter desespero e conseguir fazer um planejamento.

O moral da história está então em trocar a predição pela preparação.

O planejamento não é para prever o futuro, mas visando a preparação para as oportunidades que se vão apresentar, e por ora são desconhecidas.

É o Cisne Negro do Nassim Taleb, eventos improváveis e imprevisíveis, uma cauda estatística, que ao se manifestarem possuem a capacidade de causar impacto significativo.

Cisnes Negros podem ser bons (impacto positivo) ou ruins (impacto negativo). Como são imprevisíveis, não se pode planejar as ações necessárias para absorver seus impactos. No entanto, é possível estar preparado para qualquer que seja o impacto: é o treinamento, o marketing, a gestão, e todas as ações demandadas no escritório cujo resultado não se sabe ao certo qual será.

A lavadeira de Waterloo não estava preparada para o Cisne Negro que lhe bateu à porta, sequer notou a sua existência.

A contabilidade on-line pode destruir o modelo tradicional de escritórios de contabilidade? No lugar de perder tempo se preocupando com a resposta, por que não preparar o escritório para fazer mais do que já faz hoje, e mais do que qualquer serviço on-line pode fazer? É uma atitude útil e divorciada da resposta à pergunta inicial: ganha-se sempre! A melhora no serviço mantém clientes e traz novos, independentemente de externalidades e concorrentes.

O governo vai inventar mais uma declaração para complicar a vida dos contadores? De novo, no lugar de reclamar, melhor aproveitar a oportunidade para melhorar processos, investir em sistemas e automação. Vindo ou não a nova obrigação acessória, a melhoria operacional incrementa o serviço, reduz custos, e turbina resultados.

O foco então muda da preocupação com o futuro, para a preparação para qualquer que seja o futuro.