A importância da boa construção de uma petição inicial

No dia 12 de setembro, a MSA Advogados promoveu mais um encontro da série “Pensando Direito”, com o intuito de capacitar e trocar experiências entre os advogados do escritório.

O tema foi a importância, os cuidados e as formas de construção de uma petição inicial. A conversa foi conduzida pelo advogado Antônio Fernandes, sócio da MSA Advogados responsável pela área de cobranças judiciais.

Antônio conversou com os advogados sobre a importância de se fazer uma petição inicial bem-feita, os objetivos e a forma de se fazer uma peça desse tipo e debateu como ela pode impactar positivamente ou negativamente no andamento de um processo.

“É importante que todos tenham ciência da importância da petição inicial e que através dela que uma solicitação será acatar ou não. Ela também tem a obrigação de deixar claro o que está sendo preterido pelo solicitante”, enfatizou Antônio na conversa.

O Pensando Direito ocorre quinzenalmente na MSA Advogados e tem o objetivo de capacitar seus colaboradores e promover o debate sobre temas jurídicos.

#peticaoinicial #petiçãoinicial #treinamento #pensandodireito

#escritoriomsaadvogados #msa_advogados

Pensando Direito debate o Direito Societário no Brasil

Pensando em capacitar cada vez mais seu pessoal, e especialmente os estagiários que compõem nossa equipe, a MSA Advogados está promovendo os encontros Pensando Direito, em que um dos advogados conduz um tema do Direito que seja relevante para o escritório.

No encontro da última sexta-feira, dia 29, a advogada Andrea Salles falou sobre Direito Societário, esclarecendo os presentes a respeito das principais dúvidas sobre o tema, tipos de sociedade, responsabilidade dos sócios, casos mais comuns que devem ser observados pelos advogados e como isso deve ser tratado sob o ponto de vista do Direito.

O evento contou com a participação de estagiários e advogados e foi gravado para que colaboradores que não puderam comparecer também tenham acesso a esse tipo de conhecimento. Além disso, entrará no nosso acervo de treinamento, podendo ser acessado a qualquer momento que necessário.

O Pensando Direito abordará outros temas este ano, proporcionando um fluxo maior de conhecimento dentro do escritório. O próximo encontro está previsto ainda para o mês de setembro.

Desmistificando a reforma tributária: entenda o cronograma e evite sustos

- A reforma tributária já entra em vigor no ano que vem?

- Sim, começa, na prática, em 2026.

Não fiz nada, não sei quais as alíquotas dos meus produtos! O que faço? - Calma, a vida muda de verdade em 2027, mas para 2026 já há providências a tomar.

Certamente, todos os dias, alguém das áreas da contabilidade ou tributária oferece algum serviço, ou envia algum alerta urgente relacionado à reforma tributária. Caso o empresário aceite o convite para a reunião de apresentação do “produto”, ou clique no vídeo impulsionado pelo Instagram, dificilmente o diálogo seria como o acima ilustrado.

Nada melhor do que informação séria para, ao mesmo tempo, acalmar os ânimos e motivar a agenda a sair da inércia.

Por isso vamos entender agora o cronograma da reforma.

Substituição de tributos

A essa altura você já deve saber, mas não custa repetir: saem de cena o IPI, PIS, COFINS, ICMS e ISS, e entram no jogo o CBS (federal), IBS (estados e municípios) e IS (imposto seletivo federal, apenas para alguns produtos).

Alíquota normal

A alíquota normal total do IBS e da CBS vai ser definida por Resolução do Senado Federal, o que ainda não aconteceu. Há rumores de que ficará perto de 28% o somatório, mas não há nada certo ainda.

Mais do que isso: não haverá uma alíquota fixa, mas teremos alíquotas diferenciadas entre 2027 e 2033, e somente a partir deste último ano a alíquota desses tributos será estável.

Haverá ainda reduções da alíquota base de acordo com o produto ou serviço, o que já é conhecido desde já, e trataremos adiante.

As alíquotas do Imposto Seletivo (IS) também não são conhecidas, e serão fixadas em lei ordinária.

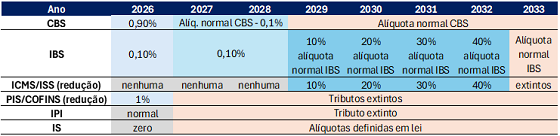

Cronograma

Até aqui já deu para perceber que qualquer estudo de alíquotas para o seu produto ou serviço estará baseado em chute: embora saibamos quais produtos e serviços sofrerão redução, bem como o tamanho da redução, a alíquota base sobre a qual teremos a redução é desconhecida. É possível trabalhar com uma estimativa, nada além disso – salvo nos casos de redução de 100% ou isenção, naturalmente.

Além disso, impacto dos novos tributos só teremos em 2027. Em 2026, para o empresário, só o que muda são as obrigações acessórias: lay-out de emissão de notas fiscais (trabalho a ser realizado nas empresas), e método de apuração (trabalho para o contador).

Então, antes de salvar o mundo, vamos arrumar o nosso quarto primeiro: tem gente preocupada com alíquotas (2027), mas ainda não se organizou para as obrigações de 2026.

Vejamos como se dará ano a ano:

2026 – Entra em vigor 1% de CBS/IBS, com a redução de 1% da COFINS. Ou seja, impacto zero na tributação, só mais trabalho para o contador apurar todos os tributos. E, claro, trabalho para adaptar os sistemas de emissão de notas fiscais para a inclusão dos novos tributos no xml. Para o Simples Nacional, nada muda.

2027 – Extinção do IPI, e do PIS/COFINS, entrada em vigor da CBS e do IS. Aqui já vai começar a doer no bolso das empresas do lucro presumido, pois a CBS será bem superior, contudo, com a possibilidade de aproveitar créditos. Para os prestadores de serviço, será um aumento considerável na tributação, dado que o seu maior custo – folha de pagamento – não gera crédito de CBS. Aumentará a preocupação com a regularidade das compras (pois geram crédito de CBS), bem como aumenta a complexidade na apuração. Para as empresas do lucro real, haverá pouco impacto. Para as indústrias, a extinção do IPI é a boa notícia.

2028 – Continuação de 2027, com as mesmas regras.

2029 a 2032 – Início da cobrança do IBS em 2029 de forma escalonada, com redução proporcional da cobrança do ICMS e ISS. Aqui as empresas beneficiárias de benefícios fiscais de ICMS começam a sentir o impacto financeiro, dado que não há incentivo para IBS.

2033 – Novo sistema integralmente em operação, e extinção dos tributos antigos em definitivo.

A tabela abaixo demonstra todo o cronograma citado no artigo:

Pejotização: estratégia inteligente ou risco oculto para a sua empresa?

No cenário atual, em que a eficiência operacional e a redução de custos são prioridades, a chamada pejotização tem ganhado destaque como alternativa de contratação.

Trata-se da prática de contratação de profissionais como PJ (Pessoa Jurídica) em vez de empregados celetistas, sob regulamentação da CLT.

O modelo, à primeira vista, pode parecer a solução ideal para ampliar a flexibilidade empresarial. Contudo, quando mal estruturado, transforma-se em fraude trabalhista, expondo a empresa a pesadas condenações, multas e fiscalização rigorosa.

Onde está a linha entre estratégia e fraude?

A legislação trabalhista estabelece quatro elementos centrais que configuram vínculo de emprego: subordinação, pessoalidade, habitualidade e onerosidade.

Se o prestador contratado como PJ, na prática, segue ordens diretas, cumpre jornada fixa, não pode se fazer substituir e atua de forma contínua, estamos diante de uma relação típica de emprego.

Nesse caso, o contrato de prestação de serviços não resiste à análise da Justiça do Trabalho, e a empresa poderá ser condenada a arcar com todos os encargos retroativos.

Quando a pejotização funciona a favor da empresa?

Nem toda pejotização é irregular. Pelo contrário, quando utilizada de forma estratégica e dentro da legalidade, pode ser altamente vantajosa. Consultores, especialistas independentes e profissionais que atendem múltiplos clientes muitas vezes preferem esse formato, pela liberdade de atuação e maior possibilidade de ganhos.

Para a empresa, significa flexibilidade na gestão de talentos, agilidade na contratação e otimização de custos, desde que preservada a autonomia do prestador.

Para transformar a pejotização em uma aliada e não em uma fonte de passivo, alguns cuidados são indispensáveis:

- Definir escopo claro e prazo determinado no contrato;

- Evitar exigência de exclusividade ou controle de jornada;

- Garantir que o prestador possua outros clientes e sua própria estrutura de trabalho;

- Pagar por resultado, e não por horas de trabalho;

- Manter a prática empresarial coerente com o contrato formalizado.

Mais do que um contrato bem escrito, é fundamental contar com assessoria jurídica especializada, capaz de alinhar a estratégia de contratação à realidade da sua empresa.

Tema 1389 no STF: o que sua empresa precisa saber?

O Supremo Tribunal Federal julgará em breve o Tema 1389 da Repercussão Geral, que terá impacto direto nas contratações por PJ e autônomos. O Tribunal irá definir três pontos cruciais: se a Justiça do Trabalho é a competente para julgar casos de suposta fraude; se a pejotização é prática lícita ou fraude à legislação; e quem tem o ônus da prova em discussões sobre contratações disfarçadas de vínculo empregatício.

Na prática, a decisão poderá estabelecer critérios objetivos para diferenciar contratações legítimas de fraudes trabalhistas.

Isso significa mais segurança jurídica para empresas que utilizam o modelo de prestação de serviços, mas também maior rigor no controle de situações que se aproximem da relação típica de emprego.

Em outras palavras: o julgamento trará um divisor de águas para o ambiente corporativo, equilibrando a liberdade econômica das empresas com a proteção ao trabalhador, e ditará os limites da pejotização no Brasil.

Diferencial competitivo, mas com responsabilidade

A linha entre a contratação legal por PJ e a fraude trabalhista é extremamente tênue.

A pejotização pode, sim, ser um diferencial competitivo, mas apenas quando conduzida com responsabilidade. Mais do que reduzir custos, trata-se de construir relações de trabalho sustentáveis, seguras e alinhadas à lei.

Empresários atentos sabem que reduzir custos não pode significar aumentar riscos trabalhistas e o segredo está em estruturar contratações com segurança jurídica, planejamento e orientação especializada. Em outras palavras: pejotização não é um atalho, é uma decisão estratégica.

O caso Ultrafarma e os feiticeiros tributários

Analisando o que saiu na imprensa até agora, nos parece que no caso Ultrafarma, no qual se acusa o pagamento de R$ 1 bilhão de propinas, e aproveitamento indevido de créditos tributários de ICMS, o que se tem é o uso legítimo de créditos, mas sob tráfico de influência por um feiticeiro tributário.

A Portaria CAT 42 do Estado de São Paulo admite aos contribuintes a recuperação do crédito de ICMS-ST pago sobre uma base de cálculo maior do que o real preço de saída dos produtos aos consumidores. Ou seja, é uma recuperação comum para varejistas: quando da compra, o ICMS-ST foi calculado pela indústria de acordo com a margem de valor agregado previsto em lei; contudo, se o produto sai por uma margem menor, há ICMS-ST pago a maior. Com isso, podem os contribuintes solicitar esse montante na forma de crédito de ICMS em sua escrituração fiscal.

Como dito, procedimento regular e previsto em lei, amparado em uma Portaria da Fazenda de SP, a qual, por sua vez, existe em razão de uma decisão do STF admitindo tal direto dos contribuintes.

Várias empresas sérias – e muitas nem tanto – oferecem serviços aos varejistas para realizar tal recuperação.

Um primeiro problema está na busca unicamente do crédito, nunca do débito: em geral, os feiticeiros só olham para o que foi pago a maior, esquecendo o que foi pago a menor (também é possível ICMS-ST recolhido sob uma base inferior ao valor efetivo de saída), de forma a compensar o crédito com o débito – ou, ao menos, informar a contingência ao varejista.

E o outro problema é esse no qual, aparentemente, embarcou a Ultrafarma: o feiticeiro geralmente vende influência. Diz que possui contatos na Fazenda, que com ele o procedimento é mais rápido etc. Em geral, é mentira. Mas se for verdade, como parece ter sido o caso sob análise (o feiticeiro era o próprio fiscal), um procedimento regular pode se transformar em capa do jornal policial.

Recuperação tributária é possível, não se deve deixar dinheiro na mesa, mas demanda responsabilidade e gente séria. Cuidado com as promessas de ganhos milionários em pouco tempo; em geral, a parte feia da histórica pode estar escondida.

Tratamento das subvenções para investimento na apuração do lucro real

Subvenções, nessa discussão, são reduções de ICMS a pagar por força de incentivos fiscais e regimes especiais estaduais. O objetivo, pois, é excluir tais ganhos da apuração do lucro real, e por conseguinte, reduzindo IRPJ e CSLL a pagar.

O tema “subvenções para investimento” possui dois momentos distintos: antes e depois da Lei n° 14.789 de 29/12/2023, que alterou o artigo 30 da Lei n° 12.973/2014.

A sua análise de forma detida representa reforço direto no caixa das empresas, razão pela qual trazemos o tema novamente para conhecimento dos leitores.

Mas se de um lado representa reforço de caixa, de outro há riscos envolvidos de acordo com a origem da subvenção, e como os feiticeiros de plantão (empresas de recuperação de crédito que contam apenas a metade da história para os clientes) não esclarecem tais pormenores, o fazemos aqui de forma transparente e objetiva.

Momento atual (2024 em diante)

A Lei n° 14.789/2023 é resultado da conversão da MP 1185/2023, a qual foi promulgada pelo Executivo Federal com o objetivo de sustar as perdas decorrentes da decisão do STJ no Tema 1.182.

No Tema 1.182 o STJ entendeu que as subvenções concedidas pelos estados na forma de redução de alíquota ou base de cálculo de ICMS podem ser deduzidas da apuração do lucro real, desde que cumpridos os requisitos do artigo 30 da Lei n° 12.973/2014. O requisito, em resumo, era a constituição de reserva no patrimônio líquido, e a não distribuição desses valores aos sócios.

Com isso, no afã de arrecadar, o governo federal editou a MP 1185/2023 revogando o citado artigo 30, e trazendo novas condicionantes para o aproveitamento das subvenções.

Com o novo procedimento previsto na Lei n° 14.789/2023, para se deduzir do lucro real as subvenções concedidas pelos Estados é preciso, dentre outras coisas, demonstrar a utilização do valor como investimento em expansão ou implantação de empreendimento econômico, pagar IRPJ e CSLL sobre tais valores, e requerer a utilização do tributo pago como crédito de IR a ser compensado na apuração futura (paga primeiro para compensar depois, e mesmo assim, só uma parte, e só no IR).

Assim, de 2024 em diante o que resta aos contribuintes é (i) utilizar a subvenção somente nos casos previstos na nova lei, e (ii) discutir judicialmente a não aplicação da lei para os casos em que a subvenção se dá por crédito presumido (e não redução de alíquota ou BC), caso esse expressamente excluído do Tema 1.182 pelo STJ em razão do decidido no Resp 1.517.492/PR, qual seja, o fato de que a União não pode tributar essa parcela do oferecido pelos estados às empresas sob pena de ofensa ao pacto federativo.

Situação até 2023

A grande oportunidade de recuperação de tributos está no período que vai até 2023. Isso porque aqui vigora a lei antiga, na qual os requisitos para a subvenção são os do artigo 30 da Lei n° 12.973/2014: manter o valor da subvenção em conta de reserva de subvenção no patrimônio líquido, sem distribuição aos sócios.

O procedimento de recuperação então passa por (i) apurar os valores de redução de ICMS a pagar de todo o período, (ii) verificar se há espaço no patrimônio líquido registrado na contabilidade para formação da reserva, (iii) refazer a apuração do IRPJ e da CSLL excluindo tais subvenções do cálculo, e (iv) utilizar o crédito decorrente do pagamento a maior de IR e CS para compensar outros tributos vencidos ou vincendos através de declaração de compensação (per/dcomp).

A história que os feiticeiros não contam está na origem da subvenção: será que qualquer redução de ICMS é passível de ser excluída da apuração do lucro real?

Entendemos que é preciso cautela na identificação da subvenção de acordo com a sua origem. O artigo 30 da Lei n° 12.973/2014, na redação pré-revogação, e a que sustenta o recálculo da apuração até 2023, é claro ao tratar das “subvenções para investimento, inclusive mediante isenção ou redução de impostos, concedidas como estímulo à implantação ou expansão de empreendimentos econômicos”.

Ou seja, não é qualquer subvenção. Existem subvenções que são inerentes aos produtos comercializados, e não à empresa comercializadora, como é o caso das reduções de ICMS em produtos da cesta básica, dentre outros.

Ora, se a lei se refere às subvenções concedidas como estímulo à implantação ou expansão de empreendimento, nos parece claro que estamos tratando do incentivo à empresa comercializadora, e não ao produto de forma indiscriminada, pois, nesses casos, o beneficiado é o consumidor final (a cesta básica tem ICMS reduzido para atender aos interesses do consumidor final, não do vendedor).

Assim, recomendamos a devida análise de risco ao excluir qualquer subvenção (ou seja, qualquer redução de ICMS) da apuração do lucro real.

Nova coletânea jurídica reúne temas atuais e conta com artigos de sócias da MSA Advogados

Na última sexta-feira, dia 1º de agosto, foi realizado, na OAB-RJ da Barra da Tijuca, no Rio de Janeiro, o lançamento da coletânea “Temas Contemporâneos para TCC – Volume 15”, uma seleção de artigos sobre diversos aspectos do Direito.

Escritos por advogados, profissionais da área acadêmica do Direito, os artigos abordam temas variados que estimulam e provocam reflexões, percorrendo assuntos como proteção patrimonial, regularização fundiária, tensões do direito penal, tratamento falimentar para pequenas empresas, pejotização como forma de oportunidade ou exploração, violência de gênero e as fronteiras da inteligência artificial, entre outros.

Coordenado por Ana Cristina Augusto Pinheiro, o livro conta também com artigos das sócias da MSA Advogados, Andrea Salles e Larissa Bastos, que trataram de assuntos distintos. Andrea contribuiu com o texto “O tratamento insolvencial às pequenas empresas brasileiras em crise”, que discorre sobre as dificuldades enfrentadas por pequenas empresas no país quando se encontram em situação financeira delicada, tornando inviável o pedido de recuperação judicial ou qualquer outra ferramenta que auxilie os empresários a manterem seus negócios.

Já Larissa escreveu sobre “Pejotização no Brasil: entre a flexibilização legítima e a precarização do trabalho”, que trata do limiar entre flexibilizar as relações de trabalho — oferecendo a alguns profissionais a oportunidade de empreender e estabelecer uma nova forma de vínculo profissional — e a tentativa de burlar a legislação trabalhista para reduzir a carga tributária.

O livro traz outras reflexões valiosas não apenas para acadêmicos, mas também para profissionais que atuam na área do Direito e que, diariamente, lidam com os temas abordados.

Cobrança judicial e extrajudicial: como fazer para diminuir a inadimplência?

Quase metade das pessoas adultas no Brasil estão inadimplentes. Segundo dados do Serasa, 43% dos adultos no Brasil e 31% das empresas estão inadimplentes. Isso mostra a importância de as empresas terem processos eficazes e abordagens corretas na sua área de cobrança.

Esse tipo de problema fica ainda mais visível quando acompanhamos o número de pedidos de recuperação judicial no Brasil, que tinha cerca de 800 em 2022, saltou para 2.200 em 2024 e só nos dois primeiros meses deste ano atingiu a marca de 300 solicitações.

Mas como fazer a cobrança de forma correta? O primeiro procedimento, antes mesmo do faturamento é fazer uma consulta prévia do comprador que adquire seu produto ou serviço. Isso pode evitar problemas com empresas que já são inadimplentes ou que não têm crédito no mercado.

Estabelecendo a régua de cobrança

A segunda coisa é construir uma régua de cobrança que permita controle em relação aos faturamentos e aos inadimplentes. Estabelecer processos claros de cobrança com prazos para lembrete antes do vencimento, aviso de não identificação de recebimento, notificação de atraso, contato telefônico para negociação do pagamento e assim por diante, até o envio do caso para cobrança judicial.

Todos esses passos devem ser registrados adequadamente, com aviso de recebimento, no caso de email e correspondência, e mesmo gravação de ligação telefônica em casos extremos. Sem a documentação de que tudo foi feito de forma correta e dentro dos parâmetros estabelecidos a chance de êxito da cobrança diminui.

Além disso, estabelecer o momento correto de fazer a negativação do cliente nos órgãos de crédito como o Serasa, quando registrar um protesto em cartório e até mesmo a entrada com uma ação judicial. É importante ter uma linha de conduta uniforme e estabelecer limites claros para a própria empresa, com entendimento de todos os colaboradores.

E mesmo com todas essas ações, ainda haverá inadimplemento na sua empresa, mas muito menor do que se não tivermos isso tudo estruturado e funcionando.

Evento discutiu cobranças judiciais e extrajudiciais

E para conversar esses e outros pontos sobre cobrança é que no dia 25 de junho, a MSA Advogados e a Múltipla Consultoria promoveram a palestra Cobranças judiciais e extrajudiciais: o que fazer em caso de inadimplência?

O evento foi realizado na sala de treinamento dos escritórios, no Rio de Janeiro, e contou com a exposição da advogada Andrea Salles, sócia da MSA Advogados e responsável pela área empresarial. Durante cerca de uma hora e meia, Andrea conversou com clientes das duas empresas a respeito de dificuldade que enfrentam com a inadimplência e quais providências tomar.

Abaixo, disponibilizamos a apresentação feita durante o evento e a gravação de toda a palestra, que está em nosso canal no Youtube.

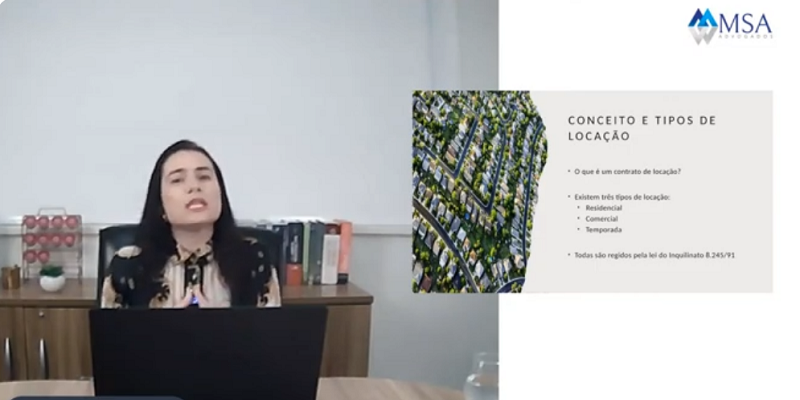

Cuidados ao assinar um contrato de locação

Vai alugar ou já aluga um imóvel? Na hora de assinar contrato de locação tanto inquilino quanto proprietário devem estar atentos para evitar aborrecimentos ou abusos. Foi sobre esse tema que tratamos na live realizada no dia 15 de maio, conduzida pela advogada Juliana Otranto, sócia da MSA Advogados e responsável pela área de direito condominial.

Entre outros assuntos tratados no evento, destacamos:

- Registro em cartório: não é obrigatório, mas fortalece o contrato e traz mais segurança em caso de conflitos.

- Cláusula de seguro: é comum exigir seguro contra incêndio. Normalmente, o inquilino contrata e envia a apólice ao proprietário.

- Saída antecipada e retomada do imóvel: verifique a multa e possíveis exceções legais, como mudança por trabalho. O proprietário também pode pedir o imóvel em algumas situações.

- Cláusulas abusivas: juros acima dos praticados no mercado imobiliário, pagamentos de serviços de responsabilidade do proprietário etc.

Ao final do evento, Juliana Otranto respondeu dúvidas dos participantes sobre contratos vigentes e cuidados sobre cláusulas que podem impactar em aluguéis no futuro.

Veja o e-book sobre contratos de locação preparado pela nossa equipe e a gravação do evento que está em nosso canal no Youtube.

Cobrança administrativa e judicial: contar com profissionais qualificados faz toda a diferença

A inadimplência é um dos grandes desafios enfrentados pelas empresas brasileiras, especialmente em momentos de instabilidade econômica. Diante desse cenário, adotar uma estratégia eficaz de cobrança torna-se fundamental não apenas para preservar o fluxo de caixa, mas também para garantir o equilíbrio financeiro e contábil dos negócios. É nesse contexto que se destaca a importância de uma cobrança administrativa e judicial profissional.

Mais resultados com a cobrança administrativa profissional

A cobrança administrativa, quando conduzida por profissionais especializados, apresenta alto índice de recuperação de créditos. Segundo dados da Serasa Experian, empresas que utilizam serviços profissionais de cobrança conseguem recuperar até 65% dos débitos em até 90 dias, enquanto operações internas sem preparo técnico raramente ultrapassam 30% de êxito no mesmo período.

Além da maior taxa de recuperação, a cobrança administrativa bem estruturada evita a deterioração do relacionamento com o cliente, adotando uma abordagem respeitosa, técnica e baseada em normas éticas. Profissionais treinados sabem como adaptar a linguagem e os prazos para cada perfil de devedor, mantendo a imagem da empresa preservada no mercado.

Em alguns casos a cobrança judicial é necessária

Quando as tentativas administrativas não surtem efeito, a cobrança judicial se apresenta como o meio legal para exigir o cumprimento da obrigação. O processo pode envolver ações como execução de títulos e cobrança com base em contratos e protestos, sempre com base na legislação vigente.

Apesar de mais morosa, a cobrança judicial garante segurança jurídica à empresa, podendo inclusive resultar em penhora de bens, bloqueio de contas bancárias e inclusão do devedor em cadastros restritivos.

Dedução de perdas em caso de inadimplência

Um aspecto muitas vezes ignorado é que, mesmo sem recuperar os valores devidos, uma cobrança formal e profissional permite a dedução fiscal de créditos incobráveis. A legislação tributária autoriza a baixa contábil desses valores como perda no resultado do exercício, o que impacta positivamente a apuração do IRPJ e da CSLL, desde que atendidos os requisitos previstos.

Entre eles, destaca-se a exigência de que a empresa tenha adotado ações efetivas de cobrança, seja na forma administrativa ou judicial. Isso reforça a importância de manter registros detalhados das tentativas de recuperação, cartas de cobrança, notificações e processos judiciais, se for o caso.

Cobrança legal, eficaz e ética

Além da condução estratégica do processo, o profissional qualificado também assegura que a cobrança ocorra dentro dos limites legais, incluindo a aplicação correta dos encargos devidos — como juros, multa e correção monetária — estabelecidos por lei ou por contrato.

Evitar abusos é fundamental. Cobranças com valores indevidos, intimidações ou desrespeito ao Código de Defesa do Consumidor podem gerar ações judiciais contra a própria empresa cobradora, gerando prejuízos financeiros e reputacionais.

Resumindo, ter uma política de cobrança profissional, ética e legal é essencial para empresas que desejam manter sua saúde financeira e sua conformidade fiscal. A contratação de especialistas, seja para a fase administrativa ou judicial, aumenta significativamente as chances de recuperação de valores e, em caso de inadimplência definitiva, possibilita o correto tratamento contábil e tributário das perdas.

Investir em uma cobrança feita por quem entende do assunto não é custo: é estratégia e proteção para o seu negócio.

Para entender melhor como isso é feito e em casos se aplica, entre em contato com a MSA Advogados através do email contato@advmsa.com.br ou conheça mais através da página sobre o assunto em nosso site.