Aprovada a tributação sobre dividendos: mais sangue drenado das artérias do contribuinte

Parabéns aos envolvidos: ressuscitado um zumbi enterrado há 30 anos.

O argumento: justiça fiscal! Como se mais tributos sobre atividade econômica não fossem parar no preço, de modo que a conta será paga por todos. Fora que, se existisse mesmo alguma preocupação com justiça fiscal, estaríamos discutindo uma redução na tributação sobre o consumo (essa sim penaliza os de menor renda), e, como vimos, a reforma tributária sobre o consumo chegou sem que se reduzisse um único e escasso centavo na carga tributária: ao contrário, a perspectiva é de aumento.

Em 26/12/1995 a Lei n° 9.249/1995 isentou de IR a distribuição de lucros e dividendos; como contrapartida, a tributação das empresas foi majorada. O objetivo, uma espécie de substituição tributária: tributa-se mais o lucro gerado na empresa (o qual, de qualquer forma, é do sócio), para não precisar se preocupar com a entrega desse lucro ao sócio tributando novamente. Agora, sob bravatas e populismos, volta-se a tributar a distribuição do lucro ao sócio, sem que a tributação desse mesmo lucro na empresa seja reduzida.

Vamos então aos detalhes da transfusão de sangue tributária.

Alta Renda

O projeto de lei aprovado ontem (05/11/2025) no Senado Federal traz duas novidades principais no que tange à tributação do que o legislador convencionou chamar de “alta renda”: retenção de IR na fonte para lucros distribuídos em montante superior a R$ 50 mil/mês, e tributação mínima na Declaração de Ajuste Anual.

O conceito de “alta renda”, como visto, é objetivo: quem recebe lucros em valores superiores a R$ 50 mil/mês, e rendas anuais superiores a R$ 600 mil. Ocorre que a lei não prevê a atualização desses valores, um golpe já conhecido (vide tabela do Simples Nacional, e tabela progressiva do IRPF): mantém-se sem atualização os limites, e a inflação faz o resto do serviço.

E assim será. Para se ter uma ideia, o IGPM variou, nos últimos 10 anos, 95,57%. Se mantivermos o mesmo ritmo (com essa gastança, a tendência é de piora), os R$ 50 mil corresponderão à metade desse valor daqui a 10 anos; em 20 anos será um quarto desse valor; e em trinta (será que esperam mais trinta para fazer uma nova reforma?), corresponderá ao piso mínimo de isenção da tabela progressiva do IR hoje (R$ 5 mil).

Tributação na Fonte

A Lei n° 9.250/95 foi alterada para inclusão do artigo 6-A, o qual prevê a tributação mensal de “altas rendas”, de modo que o pagamento de lucros e dividendos por uma mesma empresa a uma mesma pessoa física residente no Brasil em montante superior a R$ 50 mil sofrerá uma retenção na fonte de 10%.

Não há escalonamentos: se distribuir R$ 50 mil, nada paga; se distribuir R$ 50,5 mil, paga 10% do valor total. Se distribuir R$ 1 bilhão, a alíquota continua 10%.

Lucros e dividendos distribuídos a pessoas jurídicas, em qualquer patamar, continuam isentos de IR.

Sócios no exterior

Os lucros e dividendos pagos a sócios no exterior, pessoa física ou jurídica, e em qualquer valor, sofrerão a retenção de 10% de IR.

Aqui não haverá patamar mínimo, nem exceção para pessoas jurídicas.

Lucros acumulados até 2025

A lei prevê que os lucros acumulados até 2025 podem ser distribuídos até 31/12/2028 ainda de forma isenta, desde que sejam aprovados e registrados em até 31/12/2025.

Poucas empresas terão condições de ter o lucro de 2025 fechado até 31/12, contudo, essa é uma oportunidade que não se pode perder. O procedimento então será apurar os resultados até novembro, e estimar o resultado de dezembro. Caso o lucro deliberado seja superior ao de fato apurado, será o caso de distribuir até o limite da apuração para que a diferença não seja tributada.

IR mínimo anual

Além da retenção mensal na fonte, a lei prevê uma tributação mínima anual para as “altas rendas”. Essa tributação será apurada na Declaração Anual de Ajuste do IRPF, e vai considerar não apenas a receita de dividendos, mas todas as rendas auferidas pela pessoa física.

Todas as rendas auferidas pela pessoa física serão somadas (incluindo dividendos, rendimento de aplicações financeiras, rendimentos do trabalho, doações etc.), serão excluídas as rendas previstas em lei como excetuadas da cobrança (aposentadoria por moléstia grave, indenizações por dano moral ou patrimonial, heranças, ganho de capital, e algumas outras), e será somado todo o IR pago sobre as rendas consideradas. Esse IR deverá obedecer ao patamar mínimo previsto em lei; se for superior, o contribuinte deverá pagar a diferença; se for inferior, o valor retido na distribuição de dividendos será retido na diferença.

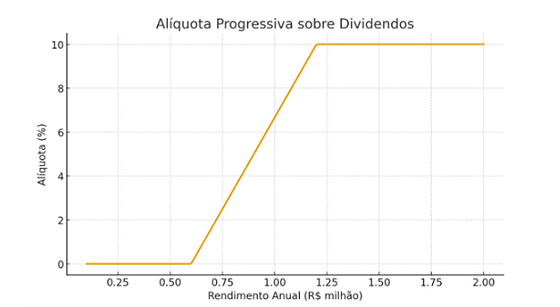

O percentual mínimo do IR devido é de 10% para rendas anuais superiores a R$ 1,2 milhão, e de zero para rendas anuais até R$ 600 mil.

Entre R$ 600 mil e R$ 1,2 milhão, a alíquota mínima sofre um escalonamento que obedece a seguinte fórmula:

Alíquota mínima = ((renda anual/60.000)) – 10)%

Para facilitar a visualização, o seguinte gráfico mostra a alíquota de IR anual mínima de acordo com a renda:

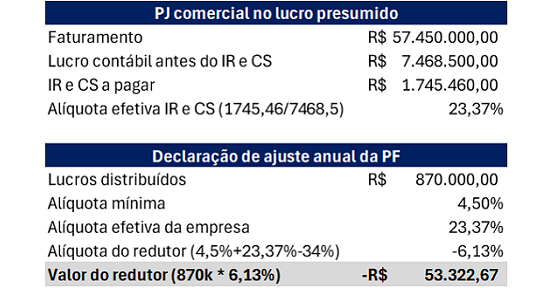

Redutor do IR a pagar de acordo com a alíquota efetiva paga pela empres

As alíquotas nominais de IRPJ e CSLL que as empresas pagam alcança o total de 34%. Mas nem todas pagam esse valor de forma efetiva, pois aproveitam prejuízos fiscais de exercícios anteriores, deduzem JCP, ou possuem rendimentos isentos (dividendos de outras empresas, subvenções decorrentes de benefícios estaduais etc.), de modo que a alíquota efetiva, ou seja, o quanto se paga de IR e CS, dividido pelo lucro contábil, acontece de ser inferior a 34%.

Quem também costuma pagar alíquota efetiva inferior a 34% são as empresas do lucro presumido.

Dessa forma, a lei criou um redutor a ser aplicado sobre a base de cálculo do IR a pagar das pessoas físicas, atrelado à alíquota efetiva das empresas pagadoras dos dividendos. O objetivo é reduzir o IR à medida que a alíquota efetiva da empresa se aproxime dos 34%.

Esse redutor é aplicado na Declaração de Ajuste Anual, e funciona da seguinte forma: será igual à aplicação, sobre o valor dos lucros, da diferença entre o somatório da alíquota mínima da PF com a alíquota efetiva de IR e CS da empresa, deduzido de 34%.

Em outros termos:

Redutor = lucros recebidos * ((alíq mínima + alíq efetiva IR e CS) – 34%).

O cálculo é simples; a questão é ter as informações da alíquota efetiva de IR e CS das empresas, o que, provavelmente, será obrigatório informar no Informe de Rendimento enviado para as pessoas físicas em fevereiro de cada ano.

Um exemplo do cálculo está abaixo, considerando uma empresa no lucro presumido, com atividade comercial:

No exemplo acima, o valor de R$ 53.322,67 será subtraído da base de cálculo de IR da pessoa física quando da aplicação da alíquota mínima.

Planejando o futuro

Como visto acima, a mudança na tributação é significativa, e com isso o futuro precisa ser planejado.

O primeiro ato é planejar a distribuição do estoque de lucros acumulados até 2025. Em seguida, é hora de planejar a distribuição e a tributação de 2026 em diante.

As pessoas jurídicas continuam isentas, o que sugere a substituição de pessoas físicas por pessoas jurídicas (holdings) nos quadros societários das empresas operacionais.

Por outro lado, é preciso tomar cuidado com a distribuição disfarçada de lucros, algo praticamente extinto em 1995, e que agora voltará a assombrar os contribuintes: o fisco buscando classificar despesas da empresa como benefício para o sócio, de modo a tributar o referido desembolso.

Os sócios no exterior passam a ser tributados em qualquer cenário, o que demanda uma revisão das estruturas formadas contando com empresas off shore.

Em resumo, qualquer estrutura que se tenha planejado até aqui – e até a falta de estrutura –, demandarão uma revisão cuidadosa.

Evento fechado para clientes

Para tratar dessa mudança profunda na rotina das empresas, sócios e acionistas, a Múltipla Consultoria e a MSA Advogados realizarão um evento exclusivo para clientes no dia 3 de dezembro, na parte da manhã, durante o qual os nossos profissionais vão prestar esclarecimentos sobre todos os pontos da nova lei, apresentar cenários, e discutir sugestões de planejamento para uma melhor adequação à nova tributação. Reserve a data na agenda, pois em breve os clientes receberão os detalhes e as instruções para inscrição.

O caso Ultrafarma e os feiticeiros tributários

Analisando o que saiu na imprensa até agora, nos parece que no caso Ultrafarma, no qual se acusa o pagamento de R$ 1 bilhão de propinas, e aproveitamento indevido de créditos tributários de ICMS, o que se tem é o uso legítimo de créditos, mas sob tráfico de influência por um feiticeiro tributário.

A Portaria CAT 42 do Estado de São Paulo admite aos contribuintes a recuperação do crédito de ICMS-ST pago sobre uma base de cálculo maior do que o real preço de saída dos produtos aos consumidores. Ou seja, é uma recuperação comum para varejistas: quando da compra, o ICMS-ST foi calculado pela indústria de acordo com a margem de valor agregado previsto em lei; contudo, se o produto sai por uma margem menor, há ICMS-ST pago a maior. Com isso, podem os contribuintes solicitar esse montante na forma de crédito de ICMS em sua escrituração fiscal.

Como dito, procedimento regular e previsto em lei, amparado em uma Portaria da Fazenda de SP, a qual, por sua vez, existe em razão de uma decisão do STF admitindo tal direto dos contribuintes.

Várias empresas sérias – e muitas nem tanto – oferecem serviços aos varejistas para realizar tal recuperação.

Um primeiro problema está na busca unicamente do crédito, nunca do débito: em geral, os feiticeiros só olham para o que foi pago a maior, esquecendo o que foi pago a menor (também é possível ICMS-ST recolhido sob uma base inferior ao valor efetivo de saída), de forma a compensar o crédito com o débito – ou, ao menos, informar a contingência ao varejista.

E o outro problema é esse no qual, aparentemente, embarcou a Ultrafarma: o feiticeiro geralmente vende influência. Diz que possui contatos na Fazenda, que com ele o procedimento é mais rápido etc. Em geral, é mentira. Mas se for verdade, como parece ter sido o caso sob análise (o feiticeiro era o próprio fiscal), um procedimento regular pode se transformar em capa do jornal policial.

Recuperação tributária é possível, não se deve deixar dinheiro na mesa, mas demanda responsabilidade e gente séria. Cuidado com as promessas de ganhos milionários em pouco tempo; em geral, a parte feia da histórica pode estar escondida.

Adicional da CSLL para multinacionais no Brasil: impactos e alinhamento tributário global

Em dezembro último, foi sancionada pela presidência da República a Lei 15.079/24, que introduz um adicional da Contribuição Social sobre o Lucro Líquido (CSLL) para empresas multinacionais instaladas no Brasil. Essa nova legislação marca um passo significativo no compromisso do país com o acordo global de tributação mínima efetiva, conforme as Regras GloBE (Global Anti-Base Erosion), que buscam mitigar a erosão da base tributária e fortalecer a arrecadação fiscal.

Como funciona o adicional

A Lei 15.079/24 estabelece que a nova tributação incide sobre os lucros de empresas que integrem grupos multinacionais com receita anual consolidada superior a 750 milhões de euros. A exigência é aplicável a empresas que tenham atingido esse limite durante pelo menos dois dos quatro anos fiscais consecutivos anteriores à apuração.

A vigência da lei está prevista para o ano fiscal de 2025, com os pagamentos do adicional devendo ser realizados até o último dia do sétimo mês após o encerramento do ano fiscal da empresa. Essa previsão oferece um intervalo maior para adequação, considerando que os anos fiscais de muitas multinacionais não coincidem com o ano civil.

Impactos da legislação

A medida tem o potencial de gerar uma arrecadação substancial para o governo brasileiro. As projeções indicam uma arrecadação de R$ 3,44 bilhões em 2026, R$ 7,28 bilhões em 2027 e R$ 7,69 bilhões em 2028. Aproximadamente 290 multinacionais serão diretamente impactadas pela norma, incluindo cerca de 20 multinacionais brasileiras.

Além da arrecadação direta, a lei busca impedir a transferência de receitas tributárias para outras jurisdições. Com base nas Regras GloBE, a ausência de uma tributação mínima em um país pode resultar em cobrança complementar em outro país que já tenha implementado o modelo, promovendo uma “exportação de arrecadação”. Assim, o Brasil não apenas preserva sua base tributária, mas também se posiciona competitivamente no cenário global.

A importância do alinhamento global

Com a promulgação da Lei 15.079/24, o Brasil se junta a um grupo de 37 países que já adotaram mecanismos de tributação mínima para multinacionais. Essa harmonização internacional torna-se especialmente relevante frente aos desafios impostos pela crescente digitalização da economia, que tende a dificultar a aplicação dos modelos tributários tradicionais.

Para empresas multinacionais que operam no Brasil, é essencial compreender as implicações legais e tributárias dessa nova regulação, bem como adaptar suas estratégias financeiras e de compliance. Nesse contexto, contar com uma assessoria jurídica especializada em direito tributário se torna indispensável para garantir a segurança e a eficiência na gestão fiscal.

A Lei 15.079/24 representa uma avançada resposta às demandas por maior justiça tributária em um cenário globalizado. Para o empresariado, a adoção de medidas preventivas e a compreensão detalhada das obrigações impostas pela legislação são cruciais. Um planejamento tributário eficaz, aliado a uma assessoria jurídica experiente, pode fazer a diferença na adequação às novas normas e na manutenção da competitividade no mercado internacional.

Fonte: Câmara dos Deputados

Planejamento tributário nas operações com ganho de capital

Depois do artigo a respeito da atualização dos imóveis na Declaração de IRPJ com o pagamento antecipado de 4% de imposto, várias dúvidas nos foram direcionadas sobre as operações de ganho de capital em geral. Por isso, vamos apresentar aqui as situações mais comuns, e a melhor forma de conduzir as operações para pagar o mínimo possível.

Atualizar o valor do bem da Declaração de Ajuste

Esse foi o tema do nosso último artigo, que pode ser consultado aqui.

Apuração do ganho de capital e emissão do DARF

A Receita Federal do Brasil (RFB) disponibiliza, anualmente, um programa para apuração do ganho de capital e geração do DARF de pagamento do tributo.

Basta preencher os dados da operação, e o sistema apura o valor do ganho, eventuais redutores, isenções etc., gerando o DARF ao final.

Basta acessar o site da Fazenda na internet e fazer o download.

Pagamento por regime de caixa

Um primeiro conceito que se deve aplicar ao IR sobre ganho de capital quando o vendedor é pessoa física, está no regime de recolhimento: sempre caixa, nunca competência.

Ou seja, qualquer que seja o ganho de capital na venda de um imóvel, ele será apurado à medida que o valor seja recebido pelo vendedor, e o IR pago no mesmo cronograma (ver o próximo item quanto ao prazo de pagamento).

Assim, se a venda se deu de forma parcelada, o ganho de capital será considerado auferido de forma proporcional ao recebimento das parcelas.

Prazo de vencimento do IR sobre ganho de capital

O IR sobre o ganho de capital vence no último dia útil do mês subsequente à apuração do ganho.

Como o regime é de caixa, o ganho só se verifica quando do recebimento dos valores da venda, e não na data da assinatura do contrato ou da escritura.

Se o pagamento é parcelado, a cada recebimento apura-se o ganho proporcional, e paga-se o IR proporcional no último dia útil do mês seguinte.

Redução do ganho de capital na venda por pessoa física

Não é permitida a atualização do valor de aquisição imóvel para fins de apuração do ganho de capital. Entretanto, a lei prevê um fator redutor do ganho de capital calculado com base na antiguidade do imóvel no patrimônio do vendedor.

Em outras palavras, quanto maior a distância entre a data da compra e a data da venda, maior será o fator redutor do ganho de capital. É uma espécie de desconto que tem por finalidade suprir a ausência de atualização monetária do bem.

A Instrução Normativa RFB n° 599/2005 traz a lista de redutores. No entanto, o contribuinte não precisa se preocupar: usando o sistema da RFB, o cálculo do redutor é automático.

Assim, um imóvel adquirido em 1980 terá um “desconto” maior no ganho de capital em comparação com um imóvel adquirido em 2010; e imóveis adquiridos antes de 1969 terão redução integral no ganho de capital.

Imóveis recebidos em herança

Por conta do fator redutor, pode compensar transmitir o imóvel aos herdeiros pelo valor de mercado, e pagar IR sobre ganho de capital no Espólio.

Quando da sucessão, é permitida a transferência do bem aos herdeiros pelo valor declarado pelo falecido no IR, ou pelo valor de mercado.

Caso seja feita a sucessão pelo valor do IR, não haverá ganho de capital, mas nesse caso, o herdeiro recebe o imóvel com o valor defasado, e quando ele, herdeiro, for aliená-lo, terá IR sobre ganho de capital a pagar.

Por outro lado, se a sucessão ocorre a valor de mercado, melhora a vida do herdeiro, mas paga-se IR sobre ganho de capital no CPF do Espólio.

Por isso que, dependendo da data de aquisição do imóvel pelo falecido, pode ser mais vantajoso pagar na sucessão esse IR sobre ganho de capital, aproveitando o fator redutor. Isso porque um imóvel adquirido em 1970 pelo falecido terá desconto quase integral, mas um herdeiro que o receba por sucessão em 2024, quando o colocar a venda, considerará a data de aquisição em 2024 e não em 1970 – resultado, terá quase nenhuma redução.

Incorporação de benfeitorias

Considerando a redução acima, há casos em que as benfeitorias atrapalham o desconto. Isso porque o desconto é diretamente proporcional à antiguidade do imóvel no patrimônio do vendedor. Havendo benfeitorias, essa antiguidade é medida de forma proporcional.

Faz-se a conta do percentual da benfeitoria no valor total do imóvel, e aplica-se o desconto de forma proporcional, considerando-se o tempo da primeira aquisição, e o tempo de cada benfeitoria.

Para facilitar o entendimento: se um imóvel foi adquirido em 1960, a princípio, teria 100% de redução do ganho de capital. Porém, se foram realizadas obras em 1995, e as mesmas foram incorporadas ao custo desse imóvel, ele não foi mais 100% adquirido em 1960: parte do custo de aquisição remonta a 1960, e parte remonta a 1995, digamos 90% e 10%. Assim, quando da aplicação da redução do ganho de capital em razão da antiguidade, o desconto de 100% será aplicado a 90% do ganho de capital, e 10% do ganho de capital receberá um desconto menor, considerando a distância entre 1995 e o ano da venda.

Assim, nem sempre incorporar benfeitorias ao imóvel pode ser um bom negócio. Em outras palavras: dependendo do tempo de aquisição do imóvel, pode ser mais interessante desprezar eventuais benfeitorias, já que essa é uma faculdade do contribuinte.

Dedução de despesas na venda de imóvel

Na venda do imóvel pode ser deduzida a comissão de corretagem paga pelo vendedor, e alguma outra despesa assumida por ele. Embora não seja comum, há casos em que o vendedor paga o custo da escritura ou do registro, e nesse caso, a referida despesa será passível de dedução.

Incorporação de despesas na compra do imóvel

Quanto maior o custo de aquisição, menor será o ganho de capital quando da venda do imóvel.

No entanto, muitos deixam de agregar valores ao custo de aquisição por esquecimento, ou desconhecimento.

O valor pago de ITBI, comissão de corretagem (se paga pelo comprador), custos com escritura e registro, obras prévias à ocupação do imóvel, mesmo as mais simples como pequenos reparos, e até mesmo móveis planejados e bens que se incorporem ao imóvel, como cooktops, aquecedores e outros equipamentos do gênero.

Outro problema comum com obras é a falta de recibo de alguns prestadores, o que dificulta a comprovação para fins de incorporação do gasto ao custo de aquisição. Em sendo o contratante pessoa física, mesmo o mais simples dos recibos é suficiente para a comprovação do gasto: a pessoa física não precisa reter IR ou INSS, de modo que qualquer recibo já pode ser considerado um RPA. Basta emitir o documento com os dados completos do prestador e colher a assinatura do mesmo: vale para do pedreiro ao servente da obra, passando pelo eletricista e demais trabalhadores.

Isenção na venda do único imóvel

Segundo o art. 23 da Lei n° 9.250/95, a venda do único imóvel da pessoa física, cujo valor seja até R$440mil, está isento do pagamento de IR sobre ganho de capital, desde que não tenha sido realizada qualquer outra alienação nos últimos cinco anos.

Isenção na venda, desde que com utilização dos recursos na compra de outro imóvel residencial

Outra forma de fugir do IR sobre ganho de capital na venda de imóveis residenciais é usar todo o recurso oriundo da venda (e não só do ganho) na aquisição um ou mais imóveis residenciais no prazo de 180 dias da alienação. Tal previsão encontra-se no artigo 39 da Lei n° 11.196/2005.

Não é necessário comprar um imóvel depois do outro. Pode-se, eventualmente, quitar um financiamento imobiliário, ou mesmo dar um imóvel em dação em pagamento para a compra do outro, que aplica-se a regra.

A exigência é que tanto na alienação quanto na aquisição os imóveis sejam residenciais, e que tal isenção somente seja utilizada uma vez a cada cinco anos.

Caso os recursos oriundos da venda sejam utilizados de forma parcial, a isenção será, de igual forma, parcial e na mesma proporção.

Utilização de holding patrimonial

Uma holding patrimonial é a empresa cuja atividade econômica consiste na compra, venda e administração de bens próprios.

Como sua atividade principal é a venda desses ativos, a sua tributação, no lucro presumido, alcança o valor máximo de 6,73% do valor total da venda. Pode ser que pagar 15% do ganho no CPF seja mais caro do que pagar 6,73% da venda no CNPJ.

Contudo, a utilização de uma holding não pode ocorrer de forma artificial.

Para saber um pouco mais sobre a holding patrimonial e o planejamento patrimonial, acesse o vídeo de uma palestra sobre o assunto aqui.

Holding x Fundo Imobiliário

Já tivemos a oportunidade de escrever sobre esse tema em outro artigo, que pode ser consultado aqui.

Brasil: país dos eufemismos e aumento de impostos

O Brasil é o país dos eufemismos, esse recurso linguístico que tem por fim atenuar (ou disfarçar) a dureza da realidade.

Por isso que ninguém morre, mas deixa esse mundo ou descansa. O mentiroso, na verdade, falta com a verdade. Carro usado é seminovo. O expulso do recinto, por outo lado, foi convidado a se retirar. Os exemplos são inúmeros, e elencá-los, embora seja um exercício divertido, traz o risco de incomodar a patrulha politicamente correta (outro eufemismo).

Seguindo essa linha, quem paga tributo – uma obrigação compulsória –, é chamado de contribuinte. Ora, contribuinte é aquele que paga dízimo na igreja, mensalidade para o Rotary, ou o doa para os Médicos Sem Fronteiras…

Por isso que inteligente é o líder que sabe conduzir as massas segundo sua cultura, respeitando os seus medos, e explorando suas ignorâncias.

Tributos estão sendo aumentados sistematicamente no Brasil, mas nem todos percebem. Disfarçando a realidade, e atenuando a percepção dos pagadores de impostos, a subtração de dinheiro do bolso alheio não para…

Como isso acontece?

No lugar de aumentar a alíquota de PIS/COFINS, a Lei n° 14.592/23 (conversão da MP 1.147/2022) determinou que o ICMS seja excluído do crédito desses mesmos tributos na apuração. Ou seja, paga-se mais, pois o recolhimento do tributo é fruto do confronto entre débito e crédito. Mas não aumenta a alíquota (débito), apenas reduz o crédito. No líquido, aumentou o tributo, mas não saiu no jornal…

A despesa proveniente do pagamento de Juros sobre o Capital Próprio (JCP), que como tal reduz o IRPJ e a CSLL a pagar, foi alterada com a Lei n° 14.789/2023 (outra MP convertida): o JCP não pode mais incidir sobre todo o patrimônio líquido da sociedade, mas apenas sobre parte dele. Em resumo, reduz-se a despesa, logo, aumenta-se IRPJ e CSLL a pagar. Se sair no jornal, poucos vão entender – a maioria desconhece o termo “JCP”. Se a notícia fosse: “aumentado o imposto de renda das empresas”, todos entendiam.

Ainda sobre imposto de renda. Os Estados concedem benefícios fiscais de ICMS às empresas que apresentam projetos de desenvolvimento de determinado setor. Esse incentivo é uma subvenção, não passível de tributação sobre a renda até então, de acordo com o artigo 30 da Lei 12.973/2014. Pois a mesma lei 14.789/2023 (acima referida, conversão da MP 1.185/2023), passou a prever a tributação dessas subvenções. Ou seja, agora é legal, embora imoral, a seguinte situação: o Estado entrega o valor para o pagador de impostos, mas a União vai lá e tributa. Mais aumento de IRPJ e CSLL que não sai no jornal com esse nome.

Todos os exemplos acima são de leis fruto de conversão de Medidas Provisórias, ou seja, atos do Executivo, posteriormente confirmados pelo Legislativo.

Outros aumentos através de atos infralegais

Há ainda exemplos de aumentos como os feitos através de atos infralegais: os mais comuns são alterações em Instruções Normativas da Receita Federal do Brasil, e respostas a Soluções de Consulta (vinculando a fiscalização) adotando interpretações fiscalistas.

Um exemplo é a Solução de Consulta n° 75/2023, que mudou o entendimento do fisco sobre a remessa ao exterior de pagamentos em razão de licenciamento de software. Até então, entendia o fisco que tais remessas não se assemelhavam a royalties; agora entende o fisco que são royalties, e por isso devem pagar IRRF de 15% (ou 25% para paraísos fiscais) sobre o valor remetido.

Embora a derrama atinja diretamente as empresas, seus efeitos impactam todos, ainda que não sintam de imediato, mas todo tributo vai para o preço.

Como em tudo, a melhor forma de se defender de tais avanços é o conhecimento. Primeiro, para entender o que está sendo cobrado pelo fisco. E depois, para buscar os caminhos legais para suportar a menor carga tributária possível.

Múltipla Consultoria e MSA Advogados promovem live sobre redução de PIS/Cofins

Contribuindo com o conhecimento dos seus clientes, a MSA Advogados e a Múltipla Consultoria promoverão uma live sobre a redução de PIS/COFINS com a identificação do ICMS-ST na nota fiscal de venda. Trata-se de procedimento que a própria empresa necessita adequar no seu sistema de faturamento, a fim de que a contabilidade identifique essa parcela do preço, e a exclua da base, conforme decisão do STJ nesse sentido proferida recentemente. Será no dia 18 de setembro de 2024, às 10h. Não deixe de participar, a inscrição é gratuita e pode ser feita através do botão abaixo.

Será no dia 18 de setembro, às 10h, e para participar basta se inscrever gratuitamente.

Alterações tributárias para começar 2024

O ano novo dos contribuintes começa com aumento de tributos. Durante muito tempo foi regra o aumento de tributos no fim de um exercício, para que pudesse ser cobrado já no início do seguinte.

Tal prática deixou de ser utilizada nos últimos anos, mas em 2023 retornou com força.

Listamos abaixo as principais alterações que impactarão a vida das empresas em 2024.

Reforma tributária

PEC 45/2019 se transformou na Emenda Constitucional 132/2023 que alterou o sistema tributário nacional.

Escrevemos sobre esse tema em nosso blog com frequência, e a partir da próxima semana iniciamos uma série de artigos individualizados sobre a reforma.

Além disso, no final de fevereiro faremos um evento presencial com palestrantes convidados para tratarmos unicamente da reforma.

Tributação de operações no exterior, inclusive empresas Offshore detidas por residentes no Brasil

Escrevemos sobre esse tema em artigo no fim de dezembro em nosso blog.

A Lei n° 14.754 de 12.12.2023 tributa rendimentos do exterior para pessoas físicas, fundos fechados, trusts, dentre outras medidas.

Rendimentos provenientes do exterior já eram tributados, mas seguiam a regra da tributação por regime de caixa da pessoa física: pagamento de IR somente quando os rendimentos fossem efetivamente recebidos.

A partir de agora serão tributados rendimentos futuros, meras expectativas, ganhos ainda inexistentes (até porque, um prejuízo pode reduzir a expectativa a zero): tudo pelo aumento de caixa, e a sonhada licença para matar… quer dizer, para gastar!

Para saber um pouco mais, acesso nosso blog e veja o texto completo sobre esse tema.

Autorregularização de tributos federais

Essa foi a boa notícia!

A Lei 14.740/2023, regulamentada pela Instrução Normativa da Receita Federal do Brasil n° 2.168 de 28/12/2023, criou o programa de autorregularização do contribuinte.

O objetivo, naturalmente, é incentivar o contribuinte a confessar débitos até então ocultos, e com isso aumentar a arrecadação.

Importante: não é um REFIS, tampouco um parcelamento especial para aqueles que possuem débitos em aberto com o fisco, devidamente declarados.

O objetivo do programa é incentivar aqueles que não declararam os tributos, ou seja, para o fisco, nada devem, e só co uma fiscalização poderiam ser autuados e os valores cobrados.

É uma espécie de denúncia espontânea com benefícios. Na denúncia espontânea já existe a possibilidade de pagamento do tributo sem multa, contudo, tal pagamento precisa ser à vista.

Com a autorregularização incentivada, o pagamento é sem multa e juros, e pode ser realizado de forma parcelada: 50% no ato, e o restante em 48 parcelas. Mais do que isso: para quitação desses 50% podem ser utilizados precatórios e prejuízos fiscais.

O prazo de adesão começou em 5 de janeiro e vai até 1º de setembro de 2024.

Podem ser incluídos na autorregularização incentivada os seguintes tributos:

- que não tenham sido constituídos até 30 de novembro de 2023, inclusive em relação aos quais já tenha sido iniciado procedimento de fiscalização;

- constituídos no período entre 30 de novembro de 2023 até 1º de abril de 2024.

A autorregularização incentivada abrange todos os tributos administrados pela RFB, incluídos os créditos tributários decorrentes de auto de infração, de notificação de lançamento e de despachos decisórios que não homologuem, total ou parcialmente, a declaração de compensação.

Limitações no pagamento de JCP

A Lei 14.789/2023, comentada acima, que aumentou a tributação de incentivos fiscais, também buscou aumentar a tributação do IRPJ e da CSLL criando restrições no pagamento dos juros sobre capita próprio (JCP).

Benefício previsto em lei que admite a contabilização, como despesa, de juros pagos aos sócios/acionistas do valor investido na empresa, terá a sua base limitada a partir de 2024.

O JCP funciona da seguinte forma: multiplica-se o patrimônio líquido pela TJLP do período de apuração (trimestral ou anual, de acordo com a opção do contribuinte tributado no lucro real), e o valor pode ser pago aos sócios/acionistas como juros. Esse valor é dedutível do IR e da CS (deixando, portanto, de tributar tal valor em 34%), e sofre retenção de 15% de IRRF. Logo, acaba representando um benefício fiscal para as empresas tributadas no lucro real de 19% (a diferença entre a tributação da empresa e o IR retido do sócio/acionista).

A nova lei vem limitar as contas do patrimônio líquido (PL) que podem ser utilizadas como base para cálculo do JCP.

Agora ficam excluídas da base do JCP as contas de PL relativas à reservas de subvenção, e as variações positivas do PL em razão de equivalência patrimonial, ou qualquer outra operação na qual não tenha ocorrido um ingresso efetivo de ativos.

Tributação de subvenções decorrentes de incentivos fiscais

Primeiro foi a tentativa na justiça: o governo federal buscou a todo custo tributar os incentivos fiscais estaduais recebidos pelos contribuintes. Funciona assim: o Estado concede uma benesse (redução de custo de ICMS), a qual aumenta o resultado da empresa. A União então tenta tributar tal resultado com o IRPJ e a CSLL.

Na justiça, o resultado foi desfavorável ao fisco: entendeu o STJ que resultados positivos decorrentes de incentivos fiscais nos quais é concedido um crédito presumido de ICMS não podem ser tributados em hipótese alguma, pois seria uma quebra do pacto federativo: União tributando receita proveniente dos Estados.

A discussão seguiu em relação aos demais incentivos: redução de alíquota ou base de cálculo. Para eles, entendeu o STJ que, uma vez cumpridos os requisitos do artigo 30 da Lei 12.973/2014 (o principal deles é a constituição de reserva de subvenção, a qual não pode ser distribuída aos sócios, mas servir para utilização em investimentos), a União não pode tributar do mesmo modo.

Diante disso, para um governo que trabalha diuturnamente em aumentar sua arrecadação (e, por conseguinte, seus gastos), a solução foi alterar a Lei 12.973/2014 e criar novas regras para tributar subvenções.

Eis que foi promulgada a lei 14.789 de 29/12/2023, que impõe uma série de limitações para a não tributação dos incentivos fiscais: agora, tributar é a regra, e quem se adequar aos requisitos da lei pode requerer um crédito fiscal.

O crédito fiscal estará disponível apenas para empresas que provem ter recebido uma subvenção para investimento, assim definida pela lei como sendo o benefício fiscal concedido para implantação ou expansão de empreendimento econômico.

Define a lei a implantação e a expansão da seguinte forma:

I – implantação – o estabelecimento de empreendimento econômico para o desenvolvimento da atividade a ser explorada por pessoa jurídica não domiciliada na localização geográfica do ente federativo que concede a subvenção;

II – expansão – a ampliação da capacidade, a modernização ou a diversificação do comércio ou da produção de bens ou serviços do empreendimento econômico, inclusive mediante o estabelecimento de outra unidade, pela pessoa jurídica domiciliada na localização geográfica do ente federativo que concede a subvenção.

Poderá ser beneficiária do crédito fiscal de subvenção para investimento a pessoa jurídica habilitada pela Secretaria Especial da Receita Federal do Brasil.

São requisitos para a concessão da habilitação à pessoa jurídica:

I – ser beneficiária de subvenção para investimento concedida por ente federativo;

II – haver ato concessivo da subvenção editado pelo ente federativo anterior à implantação ou à expansão do empreendimento econômico; e

III – haver ato concessivo da subvenção editado pelo ente federativo que estabeleça expressamente as condições e as contrapartidas a serem observadas pela pessoa jurídica relativas à implantação ou à expansão do empreendimento econômico.

Boa parte dos incentivos fiscais não estabelece contrapartidas para a sua concessão, o que vai inviabilizar o crédito fiscal da maioria, transformando, de fato, a tributação como regra.

Para quem conseguir, o crédito fiscal será de 25% aplicado sobre os valores comprovadamente direcionados para expansão ou implantação.

Para os demais, as economias de ICMS decorrentes de incentivos fiscais passarão a ser tributadas pelo IRPJ e CSLL.

Transferência de mercadorias entre estabelecimentos sem incidência de ICMS

O STF já há muito tempo tem o posicionamento de que não incide ICMS na transferência de mercadorias entre estabelecimentos do mesmo titular. Não obstante, os Estados sempre cobraram, pois arrecadar a qualquer custo é a regra.

Com a última decisão do STF sobre o tema na Ação Direta de Constitucionalidade 49, essa agora vinculante, foi editada a Lei Complementar 204/2023, que altera o artigo 12 da Lei Complementar 87/96 (Lei do ICMS), para prever que:

(i) nas transferências de mercadorias do mesmo titular não incide ICMS;

(ii) os créditos de ICMS incidentes nas etapas anteriores ficam mantidos;

(iii) caso a transferência seja interestadual, deverá ser remetido para a unidade de destino os créditos limitados ao percentual da alíquota interestadual que seria incidente na operação, e mantidos na unidade de origem o restante.

ICMS no RJ: alteração de alíquota e alteração da cobrança do FECP

O FECP atual, em vigor desde 2003, perde sua vigência em 31 de dezembro de 2023, pois esse é o prazo da Lei 4.056/2002.

Vale lembrar que o FECP teve autorização constitucional para ser cobrado (Art. 82 do ADCT), mas somente sobre produtos e serviços supérfluos. Boa parte dos estados cobrou dessa forma, mas o Rio de Janeiro, para variar, cobrava sobre todos os produtos indistintamente.

Por conta da proximidade da extinção do prazo da Lei 4.056/2002, foi promulgada a Lei Complementar Estadual n° 210, de 21 de julho de 2023, que reinstitui o FECP a partir de 01/01/2024.

Já em 30 de agosto de 2023, o Executivo estadual editou o decreto 48.664 determinando que o FECP incidiria sobre as seguintes atividades:

I – comércio varejista de caráter eventual ou provisório em épocas festivas;

II – fornecimento de alimentação;

III – refino de sal para alimentação;

IV – as demais relacionadas no Livro V do Regulamento do ICMS.

Ou seja, começou a dar a entender que agora sim, somente incidiria sobre alguns produtos, embora na lista acima não tenha nenhum supérfluo.

Talvez por conta dessa seleção equivocada de bens nada supérfulos, a ALERJ promulgou uma nova Lei Complementar, a 217 de 20 de dezembro de 2023, alterando a 210, para dizer textualmente que não incide FECP sobre as atividades acima.

Depois disso, o governo do estado editou um novo decreto, o de n° 48.862 em 21 de dezembro de 2023 revogando o decreto 48.664.

Um dia antes, porém, tivemos a lei 10.253 aumentando a alíquota interna normal do ICMS de 18% para 20%.

Ao que tudo indica, deixaremos de ter FECP amplo e irrestrito em 2024, e justo por isso, a alíquota de ICMS passou de 18% para 20%. Ou seja, muda para ficar igual, pois não se pode perder arrecadação.

Mas teremos FECP de 01/01/2024 em diante, dada a sua reinstituição pela LC 210/2023. Apenas não sabemos ainda sobre quais produtos. Provavelmente o Governo do Estado vai editar algum decreto por esses dias indicando as atividades, já que o anteriormente indicado foi revogado por conta da mudança que a LC sofreu em dezembro. Vamos ficar atento ao que virá.

Dúvidas que ainda temos, e que talvez essa nova regulação resolva: incentivos fiscais! Em geral as leis de incentivo mudam a alíquota normal, e estabelecem que ali já está o % relativo ao FECP. Essas leis também costumam determinar que, caso o FECP venha a ser extinto, a alíquota permanece no patamar indicado. Para essas, nada muda com essas alterações todas. É o caso, p.ex., da lei de indústria (6.979/2015), que trata do tema no §3° do artigo 5°, vejamos:

§ 3º No percentual mencionado no caput deste artigo, considera-se incluída a parcela de 1% (um por cento), destinada ao Fundo Estadual de Combate à Pobreza e às Desigualdades Sociais – FECP, instituído pela Lei nº 4.056 , de 30 de dezembro de 2002, percentuais estes que serão mantidos no caso de extinção do referido Fundo.

Ocorre que há normas que estabelecem alíquotas diferenciadas, indicam que o FECP está ali incluído, mas nada mencionam quanto a eventual extinção. É o caso, por exemplo, da lei 9025/2020 (“novo riolog”), vejamos o inciso II do artigo 5°:

Art. 5º As alíquotas de ICMS que envolvam operações internas realizadas por estabelecimentos atacadistas ficam fixadas em:

(…)

II – 12% (doze por cento), sendo 2% (dois por cento) destinado ao Fundo Estadual de Combate à Pobreza e às Desigualdades Sociais – FECP -, nos demais casos.

Reparem que nada fala quanto à extinção do FECP. Desse modo, podemos interpretar que, para 2024, a alíquota será de 12% para produtos com FECP, e 10% para produtos sem FECP. É uma consulta que órgãos de classe já estão direcionando à Sefaz, e por enquanto as empresas seguem na indefinição.

Administração de dívidas tributárias: estratégias para lidar com débitos fiscais

A administração de dívidas tributárias é uma preocupação constante para empresas que enfrentam dificuldades financeiras. O acúmulo de débitos fiscais pode resultar em penalidades severas, como multas e processos legais. No entanto, existem estratégias eficazes para lidar com essas dívidas e evitar consequências mais graves.

Para isso, é fundamental buscar orientação especializada. Contadores e consultores fiscais podem fornecer informações precisas sobre os impostos devidos, opções de parcelamento e programas de regularização oferecidos pelo governo. Esses profissionais podem ajudar a elaborar um plano de ação adequado à situação financeira do contribuinte, visando reduzir o impacto das dívidas tributárias.

Uma segunda estratégia é negociar com o órgão responsável pela cobrança dos impostos. Muitas vezes, é possível estabelecer acordos de parcelamento ou obter descontos nos juros e multas. Demonstrar disposição para regularizar a situação fiscal e apresentar um plano de pagamento viável pode facilitar o processo de negociação. É importante lembrar que a transparência e a honestidade são fundamentais nesse momento, evitando qualquer tentativa de fraude ou sonegação.

Outra medida importante é analisar a possibilidade de utilizar créditos tributários existentes para compensar parte ou a totalidade da dívida. Em alguns casos, empresas e indivíduos podem ter direito a créditos acumulados, que podem ser utilizados para quitar os débitos fiscais. Esse tipo de compensação pode ajudar a reduzir significativamente o valor da dívida, aliviando a pressão financeira sobre o contribuinte.

Também é essencial manter um controle rigoroso das finanças e buscar evitar o acúmulo de novas dívidas tributárias. Isso inclui um planejamento cuidadoso para o pagamento de impostos, bem como o cumprimento das obrigações fiscais dentro dos prazos estabelecidos. Estabelecer uma rotina de acompanhamento das obrigações tributárias e contar com o suporte de profissionais capacitados pode ajudar a prevenir problemas futuros e manter a saúde financeira em dia.

Através do passivo judicializado, ou seja, aquele que se transformou em execução fiscal, há também formas de conduzir a dívida de forma que cause o menor impacto possível na operação, de modo a não inviabilizar a condução dos negócios.

E para esclarecer um pouco dessa questão e os instrumentos que fazem parte do assunto (execuções fiscais, transação tributária, parcelamentos especiais etc.) é que a MSA Advogados, está promovendo a live Administração de dívidas tributárias: como lidar com débitos fiscais, no dia 13 de junho, as 10h. O evento será conduzido por Marco Aurélio Medeiros, advogado tributarista e sócio da MSA Advogados.

As inscrições são gratuitas e quem estiver participando da live poderá esclarecer as suas dúvidas na hora!

Venha participar e entender quais os mecanismos para administrar dívidas tributárias no país. O evento será transmitido através da ferramenta Zoom.

Informações:

Dia: 13 de junho

Hora: 10h

Plataforma: Zoom

Artigo da MSA no Jornal Contábil

Texto de Marco Aurélio Medeiros, sócio da MSA Advogados, foi públicado no Jornal Contábil. Marco escreveu sobre a importância de ser fazer planejamento tributário em incorporações imobiliárias, evitando assim custos desnecessários ou que podem ser evitados ou postergados.

O texto completo pode ser lido no nosso blog para contadores ou no site do Jornal Contábil.

Planejamento tributário na incorporação imobiliária

Incorporação imobiliária é a atividade de planejar um empreendimento imobiliário, adquirir o terreno, obter recursos financeiros, reunir investidores, contratar empreiteiro, e muitas outras cujo objetivo, em suma, visa construir um imóvel. O incorporador, em regra, não se confunde com o construtor, mas o contrata para que esse realize tal trabalho. Trata-se de atividade com algumas peculiaridades e passível de tributação sob mais de um regime. Daí que a escolha do melhor regime pode importar em uma significativa redução de custo no orçamento da obra, e natural aumento da rentabilidade.

A participação do contador no planejamento do cliente pode gerar não só economia tributária, como uma melhor estruturação operacional.

SPE, SCP e o planejamento societário

O primeiro planejamento é o societário, e a forma jurídica a ser assumida pelo incorporador. Uma determinada obra pode ser realizada diretamente por uma incorporadora. Outra opção é a incorporadora constituir uma Sociedade de Propósito Específico (SPE) juntamente com os seus investidores – ou outros incorporadores parceiros – para gerir o empreendimento. Em qualquer dos casos, havendo investidores, eles podem integralizar o capital da incorporadora; podem integralizar o capital da SPE; podem realizar contratos de empréstimo ou de permuta; podem constituir uma Sociedade em Conta de Participação (SCP) onde a SPE, ou a incorporadora, seja o sócio ostensivo; dentre outras possibilidades.

Cada um dos casos citados acima traz uma tributação diversa, e mais apropriada para a situação particular vivenciada pelo incorporador e seus investidores.

A Sociedade em Conta de Participação é um tipo societário sem personalidade jurídica e sem registro na Junta Comercial. Por não ter personalidade, não pode realizar qualquer ato; depende que um dos seus sócios realize todos os atos jurídicos em seu lugar, o qual recebe a denominação de sócio ostensivo. Com isso, para o mercado em geral, aparece apenas a figura do sócio ostensivo; os demais sócios permanecem ocultos (sobretudo por ser um contrato sem registro em qualquer órgão). A sua utilização simplifica procedimentos dos mais variados, inclusive junto a instituições financeiras e órgãos de registro de imóveis. Contudo, a sua tributação segue as mesmas regras das demais pessoas jurídicas, incluindo isenção de tributos na distribuição de lucros. Dependendo da estrutura societária, a sua utilização pode ser uma importante ferramenta.

A SPE é muito utilizada porque de certa forma isola o empreendimento dos demais ativos e passivos dos sócios. Como se trata de uma pessoa jurídica independente, seu patrimônio não se confunde com o patrimônio dos seus sócios. Assim, eventual dívida de sócio não atrapalha o andamento do empreendimento, e a recíproca é verdadeira: insucesso no empreendimento não compromete a saúde financeira do sócio – ao menos, não diretamente.

Nada impede ainda que se formalize uma SPE com determinados investidores, e essa SPE formalize uma SCP com outros. Ou que um sócio da SPE formalize por sua conta uma SCP com seus investidores visando obter capital para investimento e integralização do capital da própria SPE.

Como se vê, a primeira etapa de um planejamento tributário é sempre o planejamento societário.

Patrimônio de Afetação

O Patrimônio de Afetação está previsto nos artigos 31-A a 31-F da Lei n° 4.591/64, os quais foram nela inseridos pela Lei n° 10.931/2004. Trata-se de instituto que visa separar o empreendimento imobiliário afetado do patrimônio do incorporador, de modo que eventuais dívidas do mesmo, e até a sua falência, não ameace a conclusão da obra.

Os efeitos são muito parecidos com a constituição da SPE, motivo pelo qual as instituições financeiras costumam exigir – como requisito para financiamento da produção –, ou a afetação do empreendimento, ou a sua execução por esse tipo societário.

Tributação do incorporador

Um grande atrativo do Patrimônio de Afetação é o Regime Especial de Tributação (RET) que lhe é associado.

Enquanto uma incorporação imobiliária tributada no lucro presumido paga entre 5,93% e 6,73% de tributos federais sobre o faturamento (VGV – valor geral de vendas), no RET a tributação cai para 4%, de acordo com o art. 4° da Lei 10.931/2004.

No lucro real a tributação fica, grosso modo, entre 33,25% e 43,25% do lucro do empreendimento. Considerando que no lucro presumido a presunção de lucro para as atividades de incorporação é de 8%, isso quer dizer que, sendo o lucro do empreendimento superior a 8%, o lucro real é mais caro.

Não há dúvida de que o RET é a forma de tributação menos gravosa. Depois dela, em geral, o lucro presumido.

O RET tem ainda a vantagem de não possuir limite de faturamento para a sua opção, enquanto no lucro presumido ficam impedidos de optar os incorporadores que faturem mais de R$ 78 milhões/ano.

Como o RET só está acessível para os empreendimentos que possuam patrimônio afetado, muitos incorporadores o descartam ao optar pela formalização através da SPE. No entanto, nada impede que o Patrimônio de Afetação seja realizado dentro da SPE. A opção pelo Patrimônio de Afetação ocorre na elaboração e registro do Memorial de Incorporação, e pelo RET através de procedimento administrativo junto à Receita Federal do Brasil.

Contribuição Previdenciária sobre a Receita Bruta

A lei 12.546/2011 instituiu a Contribuição Previdenciária sobre a Receita Bruta (CPRB) em substituição à contribuição previdenciária sobre a folha de pagamento.

Tal lei em seu art. 7°, inciso IV, determina que recolherão a contribuição substitutiva as empresas do setor de construção civil enquadradas nos CNAEs de grupos 412, 432, 433 e 439, na base de 2% sobre a receita bruta.

Tais grupos tratam de atividades de execução de obras de construção; não há ali a incorporação imobiliária. O problema, contudo, está nos empreendimentos em que incorporador e construtor se confundem.

Como dito acima, a atividade de incorporação está relacionada ao planejamento e ao investimento, enquanto a de construção está relacionada a execução da obra. Enquanto a primeira necessita de poucos funcionários, a segunda se mostra fortemente dependente de mão de obra.

Assim, naqueles empreendimentos em que o incorporador também executa a obra, é de se perguntar: do valor da venda das unidades imobiliárias, quanto representa a atividade de incorporação, e quanto representa a atividade de construção? Não há como dividir se ambas são executadas pela mesma empresa, porém não há dúvida de que a maior parte do custo de uma unidade vem da quota de terreno, custos financeiros, custos de materiais, e uma pequena parte nisso tudo da mão de obra. Entretanto, mesmo sendo a atividade de construção a que contribui menos na composição do preço da unidade, se impossível definir com clareza cada uma delas, o fisco determinará a tributação da CPRB sobre o total do VGV.

Daí ser geralmente mais vantajosa a separação das atividades em empresas diferentes, mesmo eventualmente acarretando um maior custo administrativo.

CND da obra

Outra preocupação quando se fala em custo de obra é o valor pago na emissão da certidão negativa de débitos de contribuições previdenciárias da obra (CND).

A CND pode ser emitida de duas formas: (i) o fisco analisando a contabilidade da empresa; ou (ii) na falta de escrituração contábil, calculando o valor estimado do custo de mão de obra do empreendimento, e sobre ele a contribuição previdenciária correspondente. No caso (ii) é possível abater todos os recolhimentos efetuados através de GFIP, tanto as do próprio incorporador, quanto a dos prestadores de serviço cujo CNO (antigo CEI) da obra foi informado no e-social.

A questão, contudo, reside no fato de os incorporadores em geral esquecerem-se do caso (i). O cálculo estimado e o pagamento na CND somente se aplica se a análise da contabilidade não se mostrar viável. Do contrário, nenhum pagamento é feito para obtenção da CND.

Procuramos aqui mostrar alguns cenários aplicáveis na formatação e tributação de uma incorporação imobiliária. As combinações possíveis são inúmeras, e não existe o melhor formato: cada caso demandará uma análise específica.

O mais importante é que iniciar um empreendimento sem um estudo prévio pode gerar custo desnecessário. Energia e recursos gastos no planejamento, aliados a um bom acompanhamento, representarão incremento de margem ao final.

Economias tributárias ao alcance de todas as empresas

A carga tributária no Brasil é de quase 40% do PIB, ou seja, cerca de 4 em cada 10 reais movimentados na nossa economia, vão para arrecadação do Estado (federal, estaduais e municipais).

Com uma carga tão grande, cujo maior peso é suportado pelas empresas, torna-se fundamental ao empreendedor conhecer bem o sistema de tributação vigente. Nem sempre é fácil, o sistema tem suas complexidades, mas uma boa administração tributária pode determinar uma margem de lucro maior ou um preço final mais competitivo.

Reestruturação da empresa ou da operação, levantamento de créditos, planejamento tributário, busca por incentivos fiscais, todas são atividades lícitas e essenciais na busca de redução de custos com tributos.

Há também outras formas quando pensamos em ações judiciais. De tempos em tempos, algumas teses tributárias ganham corpo e são julgadas procedentes pelo judiciário. A mais recente julgada e modulada pelo STF foi a chamada tese do século, que retira o ICMS da base de cálculo do PIS/Cofins.

Com o julgamento positivo para o contribuinte, já surgiram as teses “filhotes”: exclusão do ISS da base do PIS/COFINS, exclusão do PIS/COFINS da própria base, exclusão do ICMS-ST, dentre outras. Todas essas teses, se acolhidas pelo judiciário, geram economia tributária mensal para as empresas, além de possíveis créditos de pagamentos feitos anteriormente.

Há outras teses, como o teto para recolhimento de contribuições do Sistema S na folha de pagamento, exclusão de descontos das contribuições previdenciárias, e tantas outras.

E é sobre esse tema o nosso mais recente vídeo disponível no canal do Youtube da MSA Advogados, feito por mim e acessível para todos que se interessam sobre o assunto.