Dívida tributária pode gerar pedidos de falência

Recente decisão, em 3 de fevereiro de 2026, do Superior Tribunal de Justiça (STJ) trouxe uma inovação interpretativa que representa uma preocupação para as empresas devedoras de tributos: a possibilidade de a Fazenda requerer a falência de um devedor.

A lei de falências nunca apresentou vedação explícita, mas os Tribunais sempre barraram a possibilidade sob o argumento de que a Fazenda já possuía mecanismo próprio de cobrança, que é a execução fiscal.

Contudo, o argumento agora se fundamenta na Lei 14.112/2020, a qual trouxe previsão expressa de participação da Fazenda Nacional na falência ao criar parcelamentos especiais, suspensão das execuções, dentre outros procedimentos, o que, na visão da Ministra relatora, inaugura a legitimidade e interesse do fisco em buscar a liquidação do patrimônio do devedor em caso de insolvência.

Com isso, aumenta o cerco aos devedores: a execução fiscal existe desde 1980; em 2012 passou a ser admitida o protesto da dívida ativa; em 8 de janeiro de 2026 criou-se a figura do devedor contumaz, com uma série de sanções políticas e administrativas contra devedores; e agora a possibilidade de o fisco pedir falência de devedores, com todas as implicações daí advindas: extinção da atividade, inquérito falimentar, impedimentos às pessoas dos sócios, dentre outras consequências previstas na lei de falências.

Espera-se, ao menos, que os Tribunais adotem nos pedidos de falência apresentados pela Fazenda o mesmo rigor dispensado aos pedidos apresentados pelos credores em geral. Isso porque o pedido de falência não pode ser mero instrumento de cobrança; é preciso que fique caracterizada a situação de insolvência do devedor a justificar o processo de liquidação do seu patrimônio.

Nesse sentido, a existência da figura do devedor contumaz poderá servir como um bom balizador, pois a lei (LC 225/2026) assim classifica o contribuinte quando este apresenta inadimplência substancial, reiterada e injustificada. A lei traz ainda critério objetivos para definir substancial e reiterada: dívida acima de R$ 15 milhões e superior ao seu patrimônio, bem como débitos relativos a 4 períodos de apuração consecutivos ou 6 alternados.

Não há nada que obrigue o respeito a tais critérios para que um pedido de falência seja aceito, mas essa poderá ser uma defesa razoável por parte dos contribuintes: se nem a lei o considera um devedor contumaz, qual a justificativa da Fazenda em buscar a falência? Enfim, veremos como o fisco vai utilizar mais essa arma contra os contribuintes, e em qual medida os Tribunais vão limitar eventuais abusos.

2026 começa com aumento para empresas: JCP, Lucro Presumido e FOT

O ano de 2026 começa e com ele novo aumento de impostos. Através de reajuste de alíquotas ops governos conseguem aumentar a arrecadação e sangrar mais ainda empresas e contribuintes.

Aumento de alíquota de IR no Lucro Presumido e no JCP

A Lei Complementar 224 de 26/12/2025, sob o argumento de reduzir os “incentivos tributários”, majora tributos e aumenta a carga tributária do país. Nessa linha, foram atingidos o pagamento de juros sobre capital próprio (JCP), o lucro presumido, além de outros regimes.

No que se refere ao JCP, o valor do IR retido do sócio passa de 15% para 17,5%.

Em relação ao lucro presumido, o valor a pagar de IRPJ e CSLL fica majorado em 10% na parte do faturamento anual que ultrapassar R$ 5 milhões. Com isso, a presunção de lucro, que é de 8% para comércio, indústria e transporte, e de 32% para serviços, passará para, respectivamente, 8,8% e 35,2% incidente tão somente sobre o que ultrapassar o patamar mencionado.

Como a apuração desses tributos é trimestral, a verificação do limite será proporcional, ou seja, alíquotas majoradas para faturamentos superiores a R$ 1,25 milhão por trimestre.

Aumento de alíquota do FOT

Na mesma linha, o Estado do Rio de Janeiro majorou a tributação dos contribuintes de ICMS que possuem regimes especiais sujeitos ao pagamento do FOT – Fundo Orçamentário Tributário.

Trata-se do pagamento compulsório de um complemento de ICMS no valor de 10% da diferença entre o regime normal de apuração e o regime especial ao qual o contribuinte estiver sujeito. Ou seja, um pedágio para quem possui algum benefício tributário.+O pedágio não seria um problema se estivesse contratado desde o início: o problema é que tais benefícios foram contratados sem esse pagamento, com contrapartidas onerosas (investimentos em instalação ou expansão, geração de empregos, arrecadação etc.), e depois, sem aviso, foi empurrado o FOT em razão da necessidade de arrecadação do estado.

Não satisfeito com tal imposição, e achando pouco, o estado do Rio de Janeiro resolveu aumentar esse pedágio através da Lei n° 11.071 de 22/12/2025: agora, de 10%, o FOT pode chegar a até 60%! E o pior: embora tenha natureza de tributo, não se pode dar crédito desse valor pago. Ou seja, é um valor irrecuperável, o qual vai inviabilizar a operação de várias empresas no Rio de Janeiro. Para essas, outros estados estão do lado e prontos para recebê-las…

Regra geral, o FOT passa de 10% para 20% em 2026, e nos anos seguintes obedece ao seguinte escalonamento:

I – 25% a partir de 01 de janeiro de 2027;

II – 27% a partir de 01 de janeiro de 2028;

III – 30% a partir de 01 de janeiro de 2029;

IV – 40% a partir de 01 de janeiro de 2030;

V – 50% a partir de 01 de janeiro de 2031;

VI – 60% a partir de 01 de janeiro de 2032.

Contudo, pode ser um valor menor: ao percentual de 10% atual, será adicionado 8,18%, perfazendo o total de 18,18% a ser depositado no FOT, para os casos em que os contribuintes comprovarem que usufruem incentivo fiscal ou incentivo financeiro-fiscal concedido por prazo certo e que condiciona a sua fruição ao cumprimento de condições onerosas.

Ato da Secretaria de Estado de Fazenda regulamentará a forma, o prazo e as informações necessárias à comprovação dessas condições onerosas.

Estarão livres desses aumentos os seguintes regimes:

- Enquadrados nos benefícios fiscais instituídos pelas Leis Estaduais nº 6.979, de 31 de março de 2015 (lei da indústria), e nº 8.960, de 30 de julho de 2020 (setor metalmecânico);

- Operações a que se refere o inciso I, do Art. 4º Decreto Estadual nº 45.607, de 21 de março de 2016 (cigarro e artigos de fumo em geral);

- Enquadrados no Benefício Fiscal instituído pela Lei Estadual nº 10.335, de 16 de abril de 2024 (cimento, argamassa e concreto), e regulamentada pelo Decreto Estadual nº 49.118, de 29 de maio de 2024 (cimento, argamassa e concreto);

- Empresas beneficiadas pelo Decreto Estadual nº 35.418 de 11 de maio de 2004 (perfume, cosmético e similares);

- Enquadrados no Benefício Fiscal instituído pela Lei Estadual nº 9.162, de 28 de dezembro de 2020 (operações com brita);

- Enquadrados no Benefício Fiscal instituído pelo Decreto Estadual nº 44.629, de 25 de fevereiro de 2014 (produtos aplicados na construção civil).

Live sobre tributação de dividendos esclarece dúvidas

Em live realizada no dia 2 de dezembro o advogado e sócio da MSA Advogados, Marco Aurélio Medeiros, explicou um pouco como funcionará a tributação de lucros e dividendos, aprovada pelo Congresso no fim de novembro e que passa a valer em 2026.

Marco Aurélio iniciou dizendo que o objetivo da lei é arrecadar mais, óbvio, e que vem para compensar a isenção de pagamento de imposto de renda para quem ganha até R$ 5.000,00. Ele também lembrou que essa tributação existia até 1995, quando o caixa das empresas se confundia com as finanças dos sócios, pois as empresas tinham uma tributação menos. Na época, para organizar essa questão, o governo fez uma compensação ao isentar a taxação sobre lucros e dividendos e aumentar a tributação para pessoas jurídicas.

Depois desse histórico, o sócio da MSA Advogados mostrou como a tributação vai funcionar a partir de 2026, com lucros e dividendos sendo taxados em 10% na fonte quando ultrapassarem R$ 50.000 mensais e sofrendo tributação progressiva na declaração de Imposto de Renda quando ultrapassarem os R$ 600.000 anuais, claro, descontando os valores já pagos na fonte.

Mas o alerta mais importante foi em relação a evitar tributação em relação a lucros e dividendos de 2025. A lei prevê que as empresas que fizerem a distribuição de lucros e dividendos deste ano devem registrar em ata, com reconhecimento público, com o montante que deve ser distribuído e em quais anos será feita essa distribuição (a lei prevê distribuição até 2028). Esse registro deve ser feito ainda este ano. Como o balanço do ano ainda não está fechado, cabe aos sócios fazerem uma previsão do valor dessa distribuição que terá isenção da tributação. Caso isso não seja feito e registrado devidamente, esses valores serão tributados de acordo com a legislação que vale a partir de 2026.

Em relação a como proceder a partir do ano que vem para evitar maiores tributações, Marco Aurélio indicou alguns caminhos possíveis. Visto que se a tributação na distribuição de lucros e dividendos não é feita de pessoa jurídica para pessoas jurídica, uma das soluções que podem ser pensadas é a constituição de holdings operacionais, que podem recolher essas quantias, distribuir uma parte aos sócios e a própria holding aplicar o restante sem ter a tributação sobre a distribuição.

Outros fatores foram levantados pelos presentes e outras soluções foram citadas pelo advogado, que respondeu a todas as dúvidas dos presentes. Ao final, ele alertou aos presentes que os clientes da MSA Advogados e da Múltipla Consultoria serão procurados para uma melhor orientação em relação aos procedimentos que devem ser feitos, como registrar as atas etc.

Se quiser, você pode ver o vídeo da live aqui embaixo, e se tiver alguma dúvida, pode nos enviar mensagem a respeito.

Lei sobre tributação de lucros e dividendos é publicada

Em artigo recente do nosso blog, tratamos do projeto que tributava dividendos, o qual havia sido aprovado na Câmara e no Senado, faltando apenas a sanção presidencial para que se tornasse lei.

Finalmente a lei foi publicada (lei n° 15.270 de 26/11/2025).

Não houve alterações em relação ao projeto anteriormente aprovado, sobretudo, foi mantida sem vetos a disposição que mantém a isenção dos lucros acumulados até 2025, desde que sua distribuição seja aprovada ainda em 2025, e o seu creditamento e pagamento ocorra até 31 de dezembro de 2028.

Em um evento exclusivo para clientes, a MSA Advogados e a Múltipla Consultoria promoverão uma palestra online sobre a nova lei no próximo dia 2 de dezembro, terça-feira, às 10h, ocasião em que tratarmos da retenção na fonte, tributação anual na Declaração de Ajuste, procedimentos necessários para aprovação com isenção do estoque de lucros acumulados até 2025, planejamento operacional para reduzir a tributação, e muitos outros temas relacionados à nova lei.

Você que é cliente da MSA Advogados, pode clicar aqui e fazer a sua pré-inscrição.

A volta da tributação de dividendos: o que muda?

A lei que volta a tributar lucros e dividendos representa uma significativa mudança no sistema tributário brasileiro. Por isso, empresários e sócios precisam entender os impactos dessa alteração para ajustar estratégias e evitar surpresas.

Volta da tributação de dividendos

Desde 1995, a distribuição de lucros e dividendos era isenta de Imposto de Renda, enquanto as empresas arcavam com uma carga tributária maior. Agora, essa lógica muda: além da tributação já existente sobre o lucro na empresa, haverá cobrança sobre a distribuição aos sócios.

Entre os principais pontos da nova lei estão:

- Retenção de IR na fonte para lucros distribuídos acima de R$ 50 mil por mês (alíquota de 10%);

- Tributação mínima anual para rendas superiores a R$ 600 mil;

- Prazo para distribuição isenta de lucros acumulados até 2025: até 31/12/2028;

- Tributação para sócios no exterior, sem patamar mínimo;

- Redutor vinculado à alíquota efetiva das empresas, exigindo atenção às informações contábeis.

Essas mudanças afetam diretamente o planejamento tributário, societário e financeiro das empresas e seus sócios.

Evento para esclarecer os clientes da MSA Advogados

Para esclarecer todos os detalhes e orientar sobre as melhores estratégias, realizaremos um evento online exclusivo para nossos clientes:

📅 Data: 03 de dezembro

🕙 Horário: 10h

💻 Plataforma: Online (link será enviado após confirmação)

✅ Evento exclusivo para clientes. As inscrições serão confirmadas posteriormente.

Garanta sua participação e antecipe-se às mudanças!

Acesse a página de pré-inscrição e participe do evento.

Aprovada a tributação sobre dividendos: mais sangue drenado das artérias do contribuinte

Parabéns aos envolvidos: ressuscitado um zumbi enterrado há 30 anos.

O argumento: justiça fiscal! Como se mais tributos sobre atividade econômica não fossem parar no preço, de modo que a conta será paga por todos. Fora que, se existisse mesmo alguma preocupação com justiça fiscal, estaríamos discutindo uma redução na tributação sobre o consumo (essa sim penaliza os de menor renda), e, como vimos, a reforma tributária sobre o consumo chegou sem que se reduzisse um único e escasso centavo na carga tributária: ao contrário, a perspectiva é de aumento.

Em 26/12/1995 a Lei n° 9.249/1995 isentou de IR a distribuição de lucros e dividendos; como contrapartida, a tributação das empresas foi majorada. O objetivo, uma espécie de substituição tributária: tributa-se mais o lucro gerado na empresa (o qual, de qualquer forma, é do sócio), para não precisar se preocupar com a entrega desse lucro ao sócio tributando novamente. Agora, sob bravatas e populismos, volta-se a tributar a distribuição do lucro ao sócio, sem que a tributação desse mesmo lucro na empresa seja reduzida.

Vamos então aos detalhes da transfusão de sangue tributária.

Alta Renda

O projeto de lei aprovado ontem (05/11/2025) no Senado Federal traz duas novidades principais no que tange à tributação do que o legislador convencionou chamar de “alta renda”: retenção de IR na fonte para lucros distribuídos em montante superior a R$ 50 mil/mês, e tributação mínima na Declaração de Ajuste Anual.

O conceito de “alta renda”, como visto, é objetivo: quem recebe lucros em valores superiores a R$ 50 mil/mês, e rendas anuais superiores a R$ 600 mil. Ocorre que a lei não prevê a atualização desses valores, um golpe já conhecido (vide tabela do Simples Nacional, e tabela progressiva do IRPF): mantém-se sem atualização os limites, e a inflação faz o resto do serviço.

E assim será. Para se ter uma ideia, o IGPM variou, nos últimos 10 anos, 95,57%. Se mantivermos o mesmo ritmo (com essa gastança, a tendência é de piora), os R$ 50 mil corresponderão à metade desse valor daqui a 10 anos; em 20 anos será um quarto desse valor; e em trinta (será que esperam mais trinta para fazer uma nova reforma?), corresponderá ao piso mínimo de isenção da tabela progressiva do IR hoje (R$ 5 mil).

Tributação na Fonte

A Lei n° 9.250/95 foi alterada para inclusão do artigo 6-A, o qual prevê a tributação mensal de “altas rendas”, de modo que o pagamento de lucros e dividendos por uma mesma empresa a uma mesma pessoa física residente no Brasil em montante superior a R$ 50 mil sofrerá uma retenção na fonte de 10%.

Não há escalonamentos: se distribuir R$ 50 mil, nada paga; se distribuir R$ 50,5 mil, paga 10% do valor total. Se distribuir R$ 1 bilhão, a alíquota continua 10%.

Lucros e dividendos distribuídos a pessoas jurídicas, em qualquer patamar, continuam isentos de IR.

Sócios no exterior

Os lucros e dividendos pagos a sócios no exterior, pessoa física ou jurídica, e em qualquer valor, sofrerão a retenção de 10% de IR.

Aqui não haverá patamar mínimo, nem exceção para pessoas jurídicas.

Lucros acumulados até 2025

A lei prevê que os lucros acumulados até 2025 podem ser distribuídos até 31/12/2028 ainda de forma isenta, desde que sejam aprovados e registrados em até 31/12/2025.

Poucas empresas terão condições de ter o lucro de 2025 fechado até 31/12, contudo, essa é uma oportunidade que não se pode perder. O procedimento então será apurar os resultados até novembro, e estimar o resultado de dezembro. Caso o lucro deliberado seja superior ao de fato apurado, será o caso de distribuir até o limite da apuração para que a diferença não seja tributada.

IR mínimo anual

Além da retenção mensal na fonte, a lei prevê uma tributação mínima anual para as “altas rendas”. Essa tributação será apurada na Declaração Anual de Ajuste do IRPF, e vai considerar não apenas a receita de dividendos, mas todas as rendas auferidas pela pessoa física.

Todas as rendas auferidas pela pessoa física serão somadas (incluindo dividendos, rendimento de aplicações financeiras, rendimentos do trabalho, doações etc.), serão excluídas as rendas previstas em lei como excetuadas da cobrança (aposentadoria por moléstia grave, indenizações por dano moral ou patrimonial, heranças, ganho de capital, e algumas outras), e será somado todo o IR pago sobre as rendas consideradas. Esse IR deverá obedecer ao patamar mínimo previsto em lei; se for superior, o contribuinte deverá pagar a diferença; se for inferior, o valor retido na distribuição de dividendos será retido na diferença.

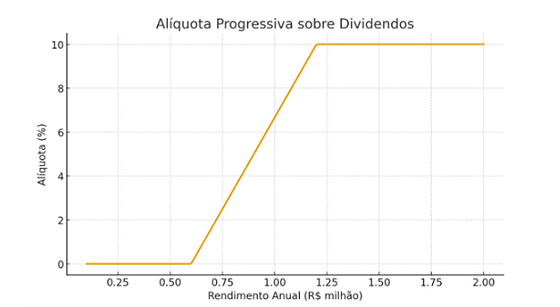

O percentual mínimo do IR devido é de 10% para rendas anuais superiores a R$ 1,2 milhão, e de zero para rendas anuais até R$ 600 mil.

Entre R$ 600 mil e R$ 1,2 milhão, a alíquota mínima sofre um escalonamento que obedece a seguinte fórmula:

Alíquota mínima = ((renda anual/60.000)) – 10)%

Para facilitar a visualização, o seguinte gráfico mostra a alíquota de IR anual mínima de acordo com a renda:

Redutor do IR a pagar de acordo com a alíquota efetiva paga pela empres

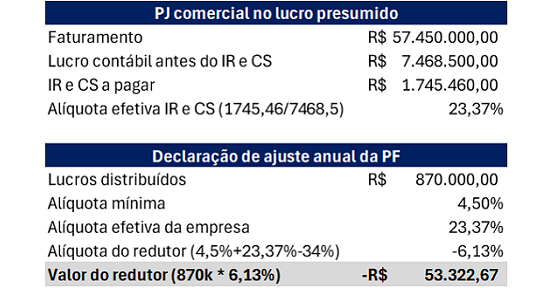

As alíquotas nominais de IRPJ e CSLL que as empresas pagam alcança o total de 34%. Mas nem todas pagam esse valor de forma efetiva, pois aproveitam prejuízos fiscais de exercícios anteriores, deduzem JCP, ou possuem rendimentos isentos (dividendos de outras empresas, subvenções decorrentes de benefícios estaduais etc.), de modo que a alíquota efetiva, ou seja, o quanto se paga de IR e CS, dividido pelo lucro contábil, acontece de ser inferior a 34%.

Quem também costuma pagar alíquota efetiva inferior a 34% são as empresas do lucro presumido.

Dessa forma, a lei criou um redutor a ser aplicado sobre a base de cálculo do IR a pagar das pessoas físicas, atrelado à alíquota efetiva das empresas pagadoras dos dividendos. O objetivo é reduzir o IR à medida que a alíquota efetiva da empresa se aproxime dos 34%.

Esse redutor é aplicado na Declaração de Ajuste Anual, e funciona da seguinte forma: será igual à aplicação, sobre o valor dos lucros, da diferença entre o somatório da alíquota mínima da PF com a alíquota efetiva de IR e CS da empresa, deduzido de 34%.

Em outros termos:

Redutor = lucros recebidos * ((alíq mínima + alíq efetiva IR e CS) – 34%).

O cálculo é simples; a questão é ter as informações da alíquota efetiva de IR e CS das empresas, o que, provavelmente, será obrigatório informar no Informe de Rendimento enviado para as pessoas físicas em fevereiro de cada ano.

Um exemplo do cálculo está abaixo, considerando uma empresa no lucro presumido, com atividade comercial:

No exemplo acima, o valor de R$ 53.322,67 será subtraído da base de cálculo de IR da pessoa física quando da aplicação da alíquota mínima.

Planejando o futuro

Como visto acima, a mudança na tributação é significativa, e com isso o futuro precisa ser planejado.

O primeiro ato é planejar a distribuição do estoque de lucros acumulados até 2025. Em seguida, é hora de planejar a distribuição e a tributação de 2026 em diante.

As pessoas jurídicas continuam isentas, o que sugere a substituição de pessoas físicas por pessoas jurídicas (holdings) nos quadros societários das empresas operacionais.

Por outro lado, é preciso tomar cuidado com a distribuição disfarçada de lucros, algo praticamente extinto em 1995, e que agora voltará a assombrar os contribuintes: o fisco buscando classificar despesas da empresa como benefício para o sócio, de modo a tributar o referido desembolso.

Os sócios no exterior passam a ser tributados em qualquer cenário, o que demanda uma revisão das estruturas formadas contando com empresas off shore.

Em resumo, qualquer estrutura que se tenha planejado até aqui – e até a falta de estrutura –, demandarão uma revisão cuidadosa.

Evento fechado para clientes

Para tratar dessa mudança profunda na rotina das empresas, sócios e acionistas, a Múltipla Consultoria e a MSA Advogados realizarão um evento exclusivo para clientes no dia 3 de dezembro, na parte da manhã, durante o qual os nossos profissionais vão prestar esclarecimentos sobre todos os pontos da nova lei, apresentar cenários, e discutir sugestões de planejamento para uma melhor adequação à nova tributação. Reserve a data na agenda, pois em breve os clientes receberão os detalhes e as instruções para inscrição.

O caso Ultrafarma e os feiticeiros tributários

Analisando o que saiu na imprensa até agora, nos parece que no caso Ultrafarma, no qual se acusa o pagamento de R$ 1 bilhão de propinas, e aproveitamento indevido de créditos tributários de ICMS, o que se tem é o uso legítimo de créditos, mas sob tráfico de influência por um feiticeiro tributário.

A Portaria CAT 42 do Estado de São Paulo admite aos contribuintes a recuperação do crédito de ICMS-ST pago sobre uma base de cálculo maior do que o real preço de saída dos produtos aos consumidores. Ou seja, é uma recuperação comum para varejistas: quando da compra, o ICMS-ST foi calculado pela indústria de acordo com a margem de valor agregado previsto em lei; contudo, se o produto sai por uma margem menor, há ICMS-ST pago a maior. Com isso, podem os contribuintes solicitar esse montante na forma de crédito de ICMS em sua escrituração fiscal.

Como dito, procedimento regular e previsto em lei, amparado em uma Portaria da Fazenda de SP, a qual, por sua vez, existe em razão de uma decisão do STF admitindo tal direto dos contribuintes.

Várias empresas sérias – e muitas nem tanto – oferecem serviços aos varejistas para realizar tal recuperação.

Um primeiro problema está na busca unicamente do crédito, nunca do débito: em geral, os feiticeiros só olham para o que foi pago a maior, esquecendo o que foi pago a menor (também é possível ICMS-ST recolhido sob uma base inferior ao valor efetivo de saída), de forma a compensar o crédito com o débito – ou, ao menos, informar a contingência ao varejista.

E o outro problema é esse no qual, aparentemente, embarcou a Ultrafarma: o feiticeiro geralmente vende influência. Diz que possui contatos na Fazenda, que com ele o procedimento é mais rápido etc. Em geral, é mentira. Mas se for verdade, como parece ter sido o caso sob análise (o feiticeiro era o próprio fiscal), um procedimento regular pode se transformar em capa do jornal policial.

Recuperação tributária é possível, não se deve deixar dinheiro na mesa, mas demanda responsabilidade e gente séria. Cuidado com as promessas de ganhos milionários em pouco tempo; em geral, a parte feia da histórica pode estar escondida.

AFRMM: empresas do simples devem ser isentas

O Adicional do Frete para Renovação da Marinha Mercante (“AFRMM”) é uma taxa cobrada sobre o frete marítimo, pago em geral quando as empresas realizam a importação de matéria prima, ou mercadoria para revenda.

De acordo com o artigo 6° da Lei n° 10.893/2004, sua alíquota é de 8% tanto para navegação de cabotagem quanto para a de longo curso (em geral, utilizada nas importações ou exportações), e de 40% para navegação fluvial ou lacustre.

Assim, a maior incidência ocorre nas operações de comércio exterior, no patamar de 8% do frete marítimo contratado.

O Superior Tribunal de Justiça (STJ), em recente decisão (REsp 1988618 SC, de 26 de março de 2025), entendeu que a isenção para contribuições instituídas pela União estabelecida no artigo 13, §3° da Lei Complementar n° 123/2006 (Lei do Simples Nacional) se estende ao AFRMM, assim, não pode ser cobrada a referida taxa das empresas optantes pelo regime simplificado.

Vale mencionar que a decisão não foi prolatada sob o rito de recursos repetitivos, de modo que a Fazenda Nacional, justo por isso, não vai adotar de forma automática tal orientação. Em resumo, o AFRMM continuará sendo cobrado, e quem quiser deixar de pagar, precisará buscar a justiça.

Como o valor não é alto, somente compensa a discussão judicial se o volume de operações de comércio exterior for relevante, o que deve ser analisado caso a caso.

Vale frisar que as equipes da MSA Advogados e da Múltipla Consultoria estão à disposição para esclarecer dúvidas dos seus clientes a respeito do assunto e ajudar a decidir se vale a pena ou não fazer alguma coisa a respeito.

Manhãs tributárias: impactos do projeto de lei nº 1.087/2025 na Legislação Tributária Brasileira

No encontro “Manhãs Tributárias” promovido hoje, pelas equipes da MSA Advogados e da Múltipla Consultoria, debatemos as mudanças propostas pelo Projeto de Lei nº 1.087/2025, encaminhado pelo Governo Federal ao Congresso Nacional em 18 de março de 2025.

Marco Aurélio Medeiros, sócio da MSA Advogados e responsável pela área tributária, explicou que a proposta visa alterações significativas na legislação tributária brasileira, com destaque para os seguintes pontos:

- Ampliação da faixa de isenção do IRPF: Rendimento mensal de até R$ 5.000,00 seria isento, beneficiando contribuintes de menor renda;

- Tributação de dividendos: Instituição de alíquota de 10% retida na fonte para valores acima de R$ 50 mil mensais, afetando principalmente sócios e acionistas;

- Imposto de Renda Mínimo para Pessoas Físicas de Alta Renda: Contribuintes com ganhos anuais superiores a R$ 600 mil estariam sujeitos a uma alíquota mínima, buscando uma tributação proporcional.

Embora a desoneração para pessoas físicas de menor renda seja um avanço, a forma como essa renúncia fiscal é proposta apresenta desafios jurídicos e econômicos significativos.

O projeto revoga a isenção sobre dividendos vigente desde a Lei nº 9.249/1995, o que pode configurar violação ao princípio da capacidade contributiva e à vedação ao confisco. Essa medida também pode acarretar uma tributação adicional, elevando a carga tributária efetiva sobre as empresas para até 34%, caracterizando possível bitributação disfarçada.

Do ponto de vista econômico, a tributação excessiva sobre capital e serviços pode gerar efeitos adversos, como:

- Desestímulo ao empreendedorismo e ao investimento produtivo;

- Redução na geração de empregos e na competitividade empresarial;

- Impactos negativos na arrecadação e no crescimento econômico a longo prazo.

Diante desse cenário, o acompanhamento da tramitação do Projeto de Lei nº 1.087/2025 é essencial para compreender seus impactos e garantir que a legislação tributária seja equilibrada e justa. Seguiremos atentos a essas discussões e seus desdobramentos.

#Tributação #IRPF #Dividendos #LegislaçãoTributária #MSAAdvogados

Projeto de lei que altera IR prevê tributação de lucros e dividendos distribuídos

O Governo Federal enviou no dia 19 de março ao Congresso o Projeto de Lei que tributa lucros e dividendos distribuídos, e mais outras rendas.

A íntegra do projeto pode ser acessada em nosso site.

O projeto deve ser alterado no Congresso, por conta disso, faremos um breve resumo sobre as suas disposições atuais, sabendo de que essa não será a versão final.

O projeto propõe ainda alterar a tabela progressiva do Imposto de Renda, aumentando o limite de isenção para R$ 5.000, impactando vários brasileiros.

Tributação de dividendos

No que se refere à tributação de dividendos, há a previsão de tributação na fonte à alíquota de 10% sobre todos os lucros ou dividendos pagos a pessoas físicas em montante mensal superior a R$ 50.000.

Esse capítulo do projeto é chamado de “tributação de altas rendas”, contudo, como o projeto não prevê correção desse limite, muito em breve o número de atingidos por tal tributação será cada vez maior – e não porque a renda aumentou, mas porque a inflação corroeu o conceito de alta renda definido pela lei.

Para se ter uma ideia do aumento descarado de tributos por falta de correção de limites legais em geral, quando o Simples Federal foi instituído, em 5 de dezembro de 1996, o teto de faturamento era R$ 1,2 milhão. Hoje o limite de faturamento do Simples Nacional está em R$ 4,8 milhões. Contudo, se atualizarmos o teto pelo IGPM desde 1996, esse número deveria estar em R$ 10,7 milhões. Em resumo, na prática, o teto caiu pela metade (e a tributação aumentou na mesma medida).

Voltando à tributação de dividendos, repare que ela atinge apenas pessoas físicas: holdings não serão atingidas, o que vai direcionar a um aumento de estruturas nas quais as empresas operacionais possuem sócios PJ (holdings), com os quais ficarão retidas as reservas financeiras e os investimentos dos sócios PF – para esses, serão direcionados apenas valores para uso corrente e diário.

Além disso, haverá uma tributação anual mínima das chamadas “altas rendas” – de novo, sem qualquer correção de limites legais –, sendo assim considerada a renda total da pessoa física que ultrapassar R$ 600.000 no ano calendário.

Essa tributação mínima varia de 0 a 10% no intervalo de renda entre R$ 600.000 e R$ 1,2 milhão, e será de 10% para rendas de R$ 1,2 milhão em diante.

O pior é que quase nada escapa dessa tributação: no somatório entram doações (isso mesmo, querem cobrar IR sobre doações), rendimentos de aplicações financeiras (embora a lei chame as retenções tributárias feitas pelos bancos de “tributação exclusiva”), rendimentos isentos de aposentadoria, ainda que em razão de moléstia grave, além dos demais rendimentos tributáveis e dos dividendos. Só não entra na conta rendimentos de ganho de capital, rendimentos recebidos acumuladamente, e herança.

Por fim, um ponto positivo nesse item: a lei prevê um redutor na tributação do dividendo, atrelado à tributação efetiva da empresa que o pagou.

A alíquota nominal dos tributos sobre a renda das empresas é de 34%. Contudo, nem todas as empresas pagam esse valor. Isso porque a empresa pode ter rendas não tributadas (por exemplo, distribuição de resultados de uma controlada), ou por ser tributada pelo lucro presumido, e apurar lucro contábil superior à presunção de lucro de 8% para comércio e indústria, e 32% para serviços.

Assim, o projeto determina que se apure a alíquota efetiva de tributos sobre a renda pagos pela empresa investida, e caso a mesma esteja em 34%, o sócio nada pagará de IR sobre altas rendas. Contudo, se ela estiver abaixo, o IR sobre dividendo será pago, com uma redução de alíquota representada pelo que exceder os 34%, ao se somar a tributação efetiva com a alíquota do IR sobre altas rendas.

Ou seja, os sócios de empresas do Lucro Presumido e do Simples Nacional vão sofrer um pouco mais do que os sócios de empresas tributadas pelo Lucro Real.