Redução da jornada e suspensão do contrato de trabalho. Agora é lei!

No último dia 06 de julho, foi publicada a lei 14.020/2020, derivada da conversão da Medida Provisória 936, que trata da possibilidade de suspensão do contrato de trabalho e redução da jornada, durante a pandemia, comentada em diversas oportunidades em nosso site e em lives realizadas nos últimos meses.

Alertamos, porém, que, ao contrário do veiculado nos meios de comunicação, essa lei não permitiu a imediata prorrogação dos acordos feitos até então e transferiu essa competência ao Poder Executivo, que no último dia 13/07/2020 finalmente editou o tão esperado Decreto, de nº 10.422/2020, regulamentando a prorrogação dos prazos.

No referido Decreto permitiu-se a extensão dos prazos previstos na MP 936, de maneira que não seja ultrapassado o prazo de 120 dias no total. Assim, à suspensão temporária do contrato de trabalho foi acrescido o prazo de 60 dias (antes do decreto somente as empresas somente poderiam suspender por 60 dias) e à redução proporcional de jornada e de salário foi acrescido o prazo de 30 dias (antes do decreto o prazo máximo era de 90 dias).

Os períodos de suspensão do contrato e redução da jornada anteriores ao decreto serão computados para fins de contagem dos limites máximos resultantes do acréscimo de prazos acima citado e o somatório dos períodos (caso a empresa tenha utilizado ambas as medidas) também não poderá ultrapassar o prazo de 120 dias.

O decreto permite a suspensão do contrato de trabalho de forma fracionada, em períodos sucessivos ou intercalados, desde que iguais ou superiores a dez dias, observando-se o prazo máximo de 120 dias.

Quanto à lei 14.020/2020, diversas novidades foram trazidas, embora não comentadas com a mesma ênfase nos meios de comunicação, e que são extremamente relevantes, cabendo ressaltar que estas se aplicam somente aos acordos realizados a partir de 06/07/2020, à exceção da norma que trata da prevalência dos acordos coletivos e convenção coletiva sobre os acordos individuais, quando mais favoráveis ao empregado.

A primeira novidade que deve ser destacada é a criação de uma faixa salarial a ser observada pelas empresas que tenham auferido receita bruta superior a R$ 4.800.000,00, em 2019. Assim, para estas empresas, as medidas de redução de jornada de 50% e 70%, bem como suspensão do contrato de trabalho somente poderão ser implementadas, por acordo individual, para empregados que recebam até dois salários mínimos (R$ 2.090,00), mantendo-se a regra anterior para as demais empresas (limite de três salários mínimos – R$ 3.135,00).

A nova lei também admite a possibilidade de pactuação por acordo individual em qualquer hipótese, desde que a empresa complemente a redução, como uma forma de compensá-la, ou seja, desde que a redução não resulte na diminuição do valor total recebido mensalmente pelo empregado, incluídos neste valor o Benefício Emergencial de Preservação do Emprego e da Renda, a ajuda compensatória mensal e, em caso de redução da jornada, o salário pago pelo empregador em razão das horas de trabalho.

No tocante à possibilidade de realização dos acordos individuais por meios eletrônicos eficazes, a lei trouxe previsão expressa neste sentido, o que não havia na MP 936.

Questão importante trazida com a lei foi a determinação de que prevalecerá o acordo coletivo ou convenção coletiva sobre o acordo individual, a partir da sua vigência e somente em relação às cláusulas que forem mais favoráveis ao empregado. Especificamente em relação a esta norma, a mesma se aplica inclusive aos acordos realizados anteriormente à lei. Assim, devem as empresas atentar para as normas coletivas que entraram em vigor no período do ajuste feito com o empregado.

Outra novidade é a obrigação de pagamento de ajuda compensatória ao aposentado que tiver o contrato suspenso ou a jornada reduzida, nos termos da lei. O valor da ajuda compensatória mensal deve ser, no mínimo, equivalente ao do benefício emergencial que o empregado receberia, inclusive para as empresas com receita bruta, em 2019, superior a R$ 4.800.000,00, que tiverem optado pela suspensão do contrato de trabalho, que deverão pagar, também, a ajuda compensatória de no mínimo 30% do salário do empregado.

Questão que gerou polêmica durante a vigência da MP 936 era em relação às gestantes. A lei põe fim à discussão, estabelecendo que o valor do salário-maternidade não será prejudicado pela redução ou suspensão, caso estas ocorram no período de gozo de tal benefício, ou seja, será interrompida a aplicação das medidas por ocasião do parto ou da apresentação de atestado médico afastando a empregada, a partir de 28 dias antes do parto e deverá ser pago o salário-maternidade integral.

Ainda em relação à gestante, estabelece a lei a soma das garantias de emprego por ocasião da gestação e por força da suspensão do contrato ou redução de jornada. Assim, o início do prazo dessa garantia somente se dará após o término da garantia de emprego por força da gravidez, ou seja, as garantias não se sobrepõem mas sim se adicionam.

Quanto às pessoas com deficiência, a novidade é a impossibilidade de dispensa imotivada no período de pandemia, ou seja, trouxe uma estabilidade antes inexistente.

Por fim, a lei afasta a hipótese de fato do príncipe (artigo 486 da CLT) nos casos de paralisação ou suspensão das atividades empresariais determinadas por ato do Poder Público, para o enfrentamento do estado de calamidade pública decorrente da pandemia. Vale dizer, as empresas não poderão invocar em sua defesa que caberia ao Município, Estado ou União federal o pagamento da indenização devida ao empregado que teve o contrato de trabalho rescindido por ocasião dessa paralisação ou suspensão.

Eu quero o meu Pronampe!

Cena 1. Interior. Agência bancária, cercadinho do gerente Oliveira.

Personagens: Oliveira, gerente da Caixa Brasileira de Descontos; e Flaviano, empresário, empregador, com negócio parado por conta da pandemia.

Flaviano está sentado na ponta da cadeira, coluna ereta; do outro lado da mesa o gerente Oliveira, relaxado, explica a situação.

OLIVEIRA: Pois é, meu amigo, o Banco ainda não está trabalhando com o Pronampe. Não sei como vai ser isso… Mas, fica tranquilo, tenho aqui uma linha de crédito para capital de giro sensacional: taxa de 0,98% ao mês, prazo de 60 meses, carência de 6 meses. Você só precisa fazer um depósito garantia de 30% do valor liberado, que fica em uma aplicação até a quitação da operação.

FLAVIANO: Mas a taxa do Pronampe não é 3,5% ao ano?

OLIVEIRA: Acho que sim, mas ih… não sei se isso vai sair. Se fosse você, já garantia logo essa oportunidade.

FLAVIANO: Trocar 3,5% ao ano por 0,98% ao mês, e ainda preciso depositar uma parte do valor, para vocês me emprestarem o meu próprio dinheiro cobrando juros??

OLIVEIRA: É a garantia, Flaviano, com essa taxa o banco precisa de garantias… Olha, ontem mesmo fechei uma operação dessas com o meu cunhado.

FLAVIANO: Oliveira, você não respeita nem os cunhados!

A cena acima só existe no campo da ficção, e qualquer semelhança com situações ou personagens reais é mera coincidência. Ou não.

O Pronampe (Programa Nacional de Apoio às Microempresas e Empresas de Pequeno Porte) é o empréstimo subsidiado e garantido pelo Fundo Garantidor de Operações (FGO), mantido pelo governo federal, e previsto na lei 13.999/2020.

O funding e o risco são inteiramente suportados pelo FGO; os bancos comerciais aderentes somente farão o intercurso operacional. O valor máximo disponível para cada contribuinte é de 30% da receita bruta auferida no ano de 2019. O prazo de pagamento é de 36 meses e o melhor, a taxa, é de 2,25% ao ano mais a Selic. Com a Selic atual em 2,25%, estamos falando de uma taxa de 3,5% ao ano: algo sem precedentes na história no que se refere a empréstimos para pequenas empresas.

O problema tem sido o dinheiro chegar na ponta. Os bancos estão aderindo aos poucos: acostumados a maiores spreads, não parecem muito motivados em oferecer essa linha de crédito.

Enquanto isso, o discurso tem sido o de que o Pronampe ainda não tem data para contratação, ao mesmo tempo que oferecem outras linhas “igualmente vantajosas”. Trocar 3,5% ao ano por 0,98% ao mês lembra os programas televisivos nos quais o sujeito respondia “sim” ou “não” para perguntas que ele não podia escutar, e acaba trocando um apartamento na praia por uma escova de dentes usada.

Considerando os relatos dos nossos clientes, a situação tem sido a seguinte:

- Banco do Brasil – ainda não está oferecendo;

- Caixa Econômica Federal – está oferecendo; o valor do faturamento precisa estar no sistema do banco, sob pena de o negócio não acontecer (afinal, CEF é a CEF…); e pedem que os sócios avalizem o contrato;

- Banco Bradesco – ainda não está oferecendo;

- Banco Itaú – começou a divulgar esta semana que irá oferecer;

- Santander – abriu a linha em julho, mas ainda sem data para contratação (seja lá o que isso queira dizer…).

As posições acima decorrem, como dito, dos relatos dos clientes, podem ser verdadeiras ou não, pontuais ou não. Mas fica o compartilhamento para os interessados.

Enquanto isso, o melhor a fazer é resistir às ofertas tentadoras de escovas de dentes usadas, e insistir na busca pelo Pronampe, pois outro igual, só na próxima pandemia…

STJ limita pagamento da contribuição de terceiros sobre a folha

Economia sempre é bom, e recuperar valores pagos a maior, melhor ainda. Sobretudo em tempos de crise e caixa baixo.

As empresas pagam, junto com a alíquota de INSS incidente sobre os salários, um valor destinado a terceiros (integrantes do sistema S) na ordem de 5,8% do valor bruto da folha de pagamento.

Já há muito tempo existe uma discussão na justiça quanto à base de cálculo dessas contribuições de terceiros.

A lei 6.950/81 determinou que a base de cálculo dessas contribuições fosse a mesma da contribuição previdenciária, mas limitou tal base a 20 salários mínimos. Posteriormente, o Decreto 2.318/86 alterou esse limite, mas apenas para a contribuição previdenciária, não para a contribuição para terceiros.

A Fazenda, naturalmente, entende que a ausência de limite é total, inclusive para as contribuições do sistema S. Os contribuintes pensam diferente e essa é a briga.

Em recente decisão de 17/02/2020, a 1ª Turma do STJ, no Resp 1570980/SP, firmou o entendimento favorável aos contribuintes de que a contribuição sobre terceiros tem uma base de cálculo limitada em 20 salários mínimos.

Ou seja, se a folha de pagamento possui valor superior, é possível deixar de pagar, e recuperar o valor pago a maior nos últimos cinco anos, equivalente a 5,8% do valor da folha mensal que exceder os 20 salários mínimos.

Empresas do Simples Nacional já não pagam tal contribuição, de modo que a discussão se aplica às demais pessoas jurídicas.

A decisão acima ainda não transitou em jugado – cabem recursos –, mas representa um importante precedente, na medida que não se discute questões constitucionais, havendo poucas chances de seguir para o STF.

Também não é uma decisão de aplicação automática para todos os contribuintes: aqueles que quiserem se beneficiar de tal entendimento, precisam iniciar suas discussões individuais na justiça.

Saiu o Refis da Covid

A Procuradoria da Fazenda Nacional (PGFN), através da Portaria 14.402 de 16/06/2020, estabeleceu as condições de parcelamento excepcional em face do novo coronavírus, aplicável a qualquer débito tributário inscrito em dívida ativa da União.

As condições de parcelamento são muito boas, permitindo até 100% de desconto de multa e juros, o que é inédito até então.

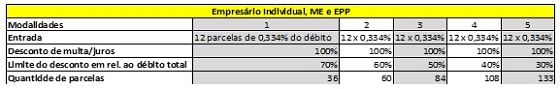

No entanto, os débitos sofrerão uma classificação de acordo com a sua recuperabilidade: irrecuperáveis, difícil, média e alta recuperação. A quantidade de parcelas e o desconto vão variar de acordo com tal classificação, que será feita pela PGFN no momento da adesão. E o que vai definir o enquadramento do devedor nessas modalidades será a sua situação financeira, aferível (i) por informações que o próprio fisco tem do contribuinte, e (ii) por documentos que serão fornecidos pelo contribuinte no momento da adesão. As principais regras são:

- O prazo para pagamento vai de 36 a 133 parcelas. Quanto maior o parcelamento, menor o desconto.

- ME e EPP possuem descontos maiores e prazos idem.

- A entrada será de 4% do total do débito, parcelável em 12 meses.

- O prazo para opção vai de 1° de julho a 29 de dezembro de 2020.

- Não podem ser parcelados débitos do Simples Nacional.

Confira a seguir detalhes do programa.

Modalidades de pagamento

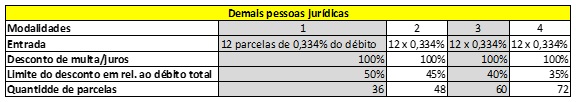

De acordo com o porte da empresa, e com a classificação dos créditos quanto à sua recuperabilidade, o desconto sofrerá variações.

A norma estabeleceu as condições para os créditos irrecuperáveis ou de difícil recuperação, e prevê que nos créditos de média e alta recuperabilidade o desconto sofrerá uma redução de acordo com a condição de pagamento do contribuinte. Quem vai aferir tal fato é a PGFN.

Nas modalidades de quitação a entrada é sempre a mesma (12 parcelas de 0,334% do débito total), e o desconto de multa e juros sempre o mesmo (100%). O que muda é o limite do desconto de acordo com o número de parcelas. O desconto, apesar de ser inicialmente de 100%, está limitado a um percentual do débito total, de acordo com o número de parcelas. Nesse sentido, vejamos:

Como se viu acima, uma EPP pode parcelar em 36 vezes o débito com um desconto de 100% de multa e juros, desde que esse desconto fique em até 70% do saldo devedor inicial. Se o desconto for superior a esse patamar, será reduzido até alcançá-lo. À medida que o número de parcelas aumenta, reduz-se o limite do desconto.

As modalidades para as demais pessoas jurídicas são as seguintes:

Em se tratando das contribuições sociais previdenciárias, o prazo de parcelamento será de até 48 (quarenta e oito) meses.

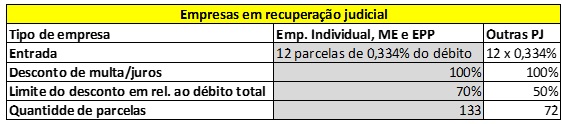

Para empresas em recuperação judicial as modalidades são mais generosas, vejamos:

Capacidade de pagamento e classificação dos débitos

Para mensuração da capacidade de pagamento dos sujeitos passivos, poderão ser consideradas, sem prejuízo das informações prestadas no momento da adesão e durante a vigência do acordo, as seguintes fontes de informação: receita bruta declaração na ECF, na EFD-contribuições, informações da EFD-Reinf, valores das notas fiscais eletrônicas, e informações geradas na ECD, DCTF, GFIP, SFIP, DIRF e outras sopas de letras que representam as inúmeras obrigações acessórias entregues pelas empresas ao fisco todos os anos.

Os créditos inscritos em dívida ativa da União serão classificados em ordem decrescente de recuperabilidade, sendo:

- créditos tipo A: créditos com alta perspectiva de recuperação;

- créditos tipo B: créditos com média perspectiva de recuperação;

- créditos tipo C: créditos considerados de difícil recuperação;

- créditos tipo D: créditos considerados irrecuperáveis.

São considerados irrecuperáveis os créditos inscritos em dívida ativa da União de titularidade de pessoas jurídicas com falência decretada, em recuperação judicial ou extrajudicial, em liquidação judicial ou em intervenção ou liquidação extrajudicial, independentemente da data de sua ocorrência.

Além disso, na adesão, o contribuinte deverá fornecer as seguintes informações, as quais, de igual modo, permitirão à PGFN classificar a divida quanto à sua recuperabilidade:

- endereço completo;

- nome, CPF e endereço completo dos atuais sócios, diretores, gerentes e administradores;

- receita bruta mensal (janeiro a dezembro) relativa aos exercícios de 2019 e 2020, sendo, neste último caso, até o mês imediatamente anterior ao mês de prestação das informações necessárias à formulação pela PGFN da proposta de transação por adesão;

- quantidade de empregados (com vínculo formal) na data de prestação das informações necessárias à formulação pela PGFN da proposta de transação por adesão e nos meses imediatamente anteriores, a partir de janeiro de 2020;

- quantidade de admissões e desligamentos mensais no exercício de 2020;

- quantidade de contratos de trabalhos suspensos no exercício de 2020, com fundamento no art. 8º da Medida Provisória n. 936, de 1º de abril de 2020;

- valor total dos bens, direitos e obrigações da pessoa jurídica existentes no mês anterior à adesão.

A capacidade de pagamento decorre da situação econômica e será calculada de forma a estimar se o sujeito passivo possui condições de efetuar o pagamento integral dos débitos inscritos em dívida ativa da União, no prazo de cinco anos, sem descontos, considerando o impacto da pandemia causada pelo coronavírus (COVID-19) na capacidade de geração de resultados da pessoa jurídica.

Considera-se impacto na capacidade de geração de resultados da pessoa jurídica a redução, em qualquer percentual, da soma da receita bruta mensal de 2020, com início no mês de março e fim no mês imediatamente anterior ao mês de adesão, em relação à soma da receita bruta mensal do mesmo período de 2019.

O Outono do Patriarca

Quem está certo: o governador, o prefeito ou o juiz? Pelo menos o Tribunal derrubou a decisão do juiz.

No Rio de Janeiro, vale o decreto da prefeitura, vale o do estado, ou não vale nenhum deles por conta da decisão judicial que suspende partes de ambos?

Desde o início da pandemia, as autoridades administrativas se revezam para editar atos restritivos ligados à prevenção da Covid-19. No início, era a disputa para ver quem prendia mais a população em casa; agora, parece, a disputa é para soltar. E, como não podia deixar de ser, entra o juiz na briga pelo protagonismo – afinal, o judiciário tem se metido até em briga de vizinhos na Internet.

No meio disso tudo o empresário. Nossas autoridades lembram os mandatários dos livros do Gabriel García Márquez (de um dos quais retirei o título desse artigo): patriarcas de repúblicas de bananas, sentados no gabinete, pés em lustrosos sapatos sobre a mesa, enquanto afundamos os nossos na lama tentando produzir e bancar, dentre outras coisas, os seus salários.

O Decreto 47.488 do prefeito do Rio de Janeiro criou fases para liberação do isolamento, baseado no fato de que, segundo relatório da Secretaria de Saúde, o atendimento nos hospitais dos casos de Covid-19 tem caído consideravelmente – inobstante o aumento de mortos, dado que o morto de hoje está em atendimento há algumas semanas, quiçá meses. Certo ou errado, esse foi o motivo.

O estado seguiu a mesma linha, talvez baseado nos mesmos números, e editou o Decreto 47.112, que prevê o afrouxamento do isolamento, também de forma paulatina, mas não casada com o decreto do Município. Na verdade, essa crítica nem me parece justa, pois não existe apenas a cidade do Rio de Janeiro no estado fluminense, e o decreto estadual vale aonde não tem regra específica municipal – para falar de dois dos mais populosos, Niterói e Duque de Caixas já tinham também editado suas regras próprias.

Aí a defensoria e o Ministério Público do estado acionam o judiciário, que intervém na decisão administrativa, e suspende tudo. Isso depois de uma semana de funcionamento. Por que o MP do Estado não se insurgiu também contra o decreto de Niterói? Teria ele pesquisado o plano de outras cidades? Ou entendeu que só o município do Rio de Janeiro tinha problemas?

O curioso é que um juiz manda suspender os atos primeiro, para pedir os laudos e a justificativa para a redução do isolamento depois. Ora, cadê a presunção de legalidade do ato administrativo? O prefeito e o governador estão errados até prova em contrário? Não teria que ser o MP a provar que estavam errados, para só então suspender os decretos? Pelo menos nessa o governador e o prefeito sentiam as agruras do cidadão comum no relacionamento com a Administração Pública: precisando provar honestidade a cada interação.

A liminar foi cassada, ou seja, a decisão estava – segundo o Tribunal de Justiça do RJ – errada.

E não podia deixar de ser, como colocamos acima. Fora que estavam os pagadores de tributos (usando a tradução do termo em inglês, taxpayer, e não o nosso eufemismo “contribuinte”) se perguntando qual decreto obedecer, quando advém um terceiro ato (agora judicial) suspendendo tudo.

Mas resumo da ópera, o que todos querem saber, é: acabou a quarentena? Liberou geral? Devo obedecer ao Estado ou ao Município?

Para início de conversa, grande parte das empresas sequer esteve proibida de funcionar. Lembrando que funcionar é a regra: paralisar as atividades, a exceção. De modo que as leis e decretos da vida não precisam dizer quem pode funcionar, eles precisam dizer que não pode.

Claro que a restrição do transporte público e da circulação de veículos particulares (medidas estúpidas, pois se o objetivo é diminuir o número de passageiros por veículo ou vagão, tinha que aumentar, não reduzir o número de viagens), a criação de regras trabalhistas aonde um funcionário precisa estar a 2 metros do outro, a paralisação do comércio de rua, dos restaurantes etc., faz com que atividades não vedadas se inibam, e, de alguma forma, também reduzam – senão paralisem – suas atividades. Ou ainda, se for possível, coloquem os funcionários em home office.

Mas não estão vedadas. Então, se a atividade não estiver expressamente vedada (consulte aqui as atividades vedadas), pode funcionar normalmente, independentemente de decreto ou decisão judicial.

Para as atividades vedadas, o aconselhável é seguir a orientação do município, e na falta dela, a do estado. O Supremo Tribunal Federal entendeu que a competência é concorrente dos entes federativos para estabelecer regras de controle da pandemia, de modo que, considerando as especificidades do nosso país, aonde tiver regra federal, estadual e municipal conflitando, aconselhável seguir a municipal – ou para os muito conservadores, a mais restritiva (cá para nós, é difícil ser conservador em tempo de guerra…).

Nessa linha de regra restritiva, o decreto do Estado impõe limite de horário para diversas atividades, e o decreto do Município não o faz. A decisão de quem estiver no município do Rio de Janeiro vai ser entre o conservadorismo da regra mais restritiva, ou a obediência da regra municipal, que não impõe limites nesse sentido. A descrição das fases do município do Rio de Janeiro pode ser consultada em nesse documento.

Por fim, segue a relação de atividades do decreto estadual, com as suas respectivas limitações de horário (seguindo o que falamos, se o seu negócio não está aí, pode funcionar em qualquer horário segundo o decreto):

ANEXO I

Comércio de produtos essenciais – Horário de funcionamento: 00h00 às 23h59

- Supermercados

- Hortifrutigranjeiros

- Minimercados

- Mercearias

- Açougues

- Peixarias

- Padarias

- Lojas de panificados

- Comércio especializado em produtos naturais, suplementos e fórmulas alimentares

- Postos de Combustíveis e suas lojas de conveniências

- Comércio de produtos farmacêuticos

- Clínicas e consultórios médicos, odontológicos, laboratórios e farmacêuticas

- Clínicas veterinárias

- Comércio da Construção Civil, ferragens, madeireiras, serralheiras, pinturas e afins

- Comércio atacadista

- Atividades Industriais de necessário funcionamento contínuo

- Serviços Industriais de Utilidade Pública

ANEXO II

Indústria e Serviços – Horário de funcionamento: 9h00 às 17h00

- Serviços em Geral

- Indústrias extrativas

- Indústrias de transformação

- Atividades gráficas

- Atividades financeiras, seguros e serviços relacionados

- Atividades imobiliárias

- Atividades jurídicas, de contabilidade e de auditoria

- Atividades de empresas, de consultoria e de gestão empresarial

- Atividades de arquitetura e engenharia

- Atividades de publicidade e comunicação

- Atividades administrativas e serviços complementares

- Agências de viagens, operadores turísticos e serviços de reservas

- Lotéricas e correspondentes bancários

- Bancas de jornais e revistas

ANEXO III

Comércio varejista, exceto shoppings centers e centros comerciais – Horário de funcionamento: 11h00 às 19h00

- Comércio varejista em geral, exceto ambulantes

- Atividades de lavanderias, tinturarias e toalheiros

- Comércio de combustíveis e lubrificantes, exceto Postos de Combustíveis.

- Atividades da cadeia automobilística: oficinas, mecânicas, lanternagem, pintura e afins

- Serviços de Corte e Costura

- Demais estabelecimentos não previstos nos anexos I e II

ANEXO IV

Indústria e Serviços – Horário de funcionamento: 07h00 às 15h00

- Construção Civil

Justiça determina a redução de 50% de aluguel comercial em função da pandemia do novo coronavírus

A pandemia do novo coronavírus, o Covid-19, atingiu em cheio o já precário sistema de saúde brasileiro, provocando a superlotação dos hospitais, a falta de equipamentos e testes e, como consequência, milhares de mortes. No entanto, a Covid-19 não causou impacto apenas na área da saúde, mas também na economia, tendo em vista que várias empresas de diferentes atividades foram obrigadas a fechar suas portas.

Até mesmo os negócios que permaneceram abertos sofreram grande redução no seu faturamento, pois a quarentena e o isolamento social fizeram com que as pessoas circulassem menos e reduzissem o seu consumo. Com exceção de algumas empresas ligadas as áreas de saúde e tecnologia da informação, os outros setores foram muito afetados. Sendo assim, a grande maioria das lojas que continuaram abertas na pandemia, como mercados e farmácias, têm sofrido um forte impacto.

No entanto, apesar da forte queda do faturamento das empresas brasileiras, as contas permanecem chegando, como água, luz, gás, telefone, condomínio e aluguel. Grande parte das empresas alugam o local em que desenvolvem as suas atividades (escritórios, galpão ou fábrica) e essas passaram a procurar os proprietários dos imóveis para negociar desconto durante esse período de pandemia. Mas, nem todos os proprietários têm agido de maneira compreensiva, o que muitas vezes provoca a necessidade de ajuizamento de ação judicial por parte do inquilino.

Foi o que ocorreu no processo ajuizado pela MSA Advogados, em nome de um dos seus clientes, no qual foi requerida a redução do aluguel em 50% (cinquenta por cento) durante a pandemia, e que foi deferido pela Juíza da 24ª Vara Cível da Comarca da Capital – RJ.

Em sua decisão, a Juíza ressaltou que a pandemia do coronavírus diz respeito a fato de natureza imprevisível e extraordinária, razão pela qual constitui caso de força maior, o que justifica a renegociação das cláusulas contratuais, conforme abaixo:

“E, em razão da natureza imprevisível e extraordinária, é possível, como requerido pelo autor, a renegociação das cláusulas contratuais. Frise-se que nenhuma das partes tem responsabilidade sobre o ocorrido; a hipótese é de fato imprevisível e completamente alheio à vontade das mesmas, nos exatos termos do art. 393, Código Civil.

(…)

As bases fáticas sobre as quais o contrato foi ajustado, sem dúvida, sofreram alterações por força de fato extraordinário e imprevisível – pandemia da COVID-19; razão pela qual é possível a revisão pretendida, durante o período, de forma temporária. Daí a probabilidade do direito.”

A decisão ressaltou, ainda, a importância da solidariedade entre as partes nesse momento, de modo que ambas devem dividir as perdas decorrentes da pandemia, não podendo todo o prejuízo recair sobre uma das partes:

“Deve-se ter em mente, ao menos por ora, durante a pandemia, que deve haver solidariedade de perdas. As partes contratantes, dentro da boa-fé contratual, deverão negociar as perdas de cada uma. Demonstra o autor que a ré se recusa a negociar, assumindo posição de total indiferença à situação extraordinária e imprevisível que se instalou, conforme documento de fls. 47.”

Dessa forma, foi deferida a liminar requerida, determinando a redução do aluguel comercial em 50% até o fim da suspensão de abertura do comércio, devendo o réu emitir o boleto do respectivo aluguel já com o desconto previsto da decisão judicial.

O nº do processo que resultou nessa decisão é o 0095580-54.2020.8.19.0001.

Qualquer esclarecimento ou se tem situação semelhante e quiser orientação, entre em contato conosco através do formulário de contato ou envie e-mail para o contato@msaonline.adv.br.

Acompanhe o que os governos estão fazendo para diminuir os impactos econômicos

Os governos federal, estaduais e municipais continuam editando medidas com o objetivo de amenizar os impactos econômicos causados pelo Covid-19. Confira abaixo as principais medidas tomadas neste mês de maio.

Programa de crédito subsidiado para Micro e Pequenas Empresas (MPEs)

A lei 13.999/2020 instituiu o Pronampe – Programa Nacional de Apoio às Microempresas e Empresas de Pequeno Porte. Em resumo, será concedido crédito às MPEs com juros Selic (hoje em 3% aa) mais 1,25% ao ano, e prazo de 36 meses para pagamento.

O crédito será concedido pelas instituições financeiras, contudo, 85% do valor concedido será garantido por um Fundo Garantidor. O limite da operação será 30% do faturamento obtido em 2019.

O valor tomado não poderá ser usado para distribuição de lucros ou dividendos. E a garantia exigida pelo banco será limitada à garantia pessoal do proponente, limitada a 100% do valor liberado mais encargos, salvo no caso de empresas abertas há menos de um ano, para as quais o referido limite fica em 150%.

Prorrogados os parcelamentos do Simples Nacional

A Resolução 155/2020 do CGSN prorrogou os parcelamentos vigentes relativos a débitos do Simples Nacional administrados tanto pela RFB, quando pela PGFN. Ficam prorrogados para o último dia dos seguintes meses:

I – de agosto de 2020, para as parcelas com vencimento em maio de 2020;

II – de outubro de 2020, para as parcelas com vencimento em junho de 2020; e

III – de dezembro de 2020, para as parcelas com vencimento em julho de 2020.

Prorrogados os parcelamentos de tributos federais

A Portaria 201/2020 do Ministério da Economia prorrogou os parcelamentos vigentes relativos a débitos de tributos federais administrados tanto pela RFB, quando pela PGFN. Ficam prorrogados para o último dia dos seguintes meses:

I – de agosto de 2020, para as parcelas com vencimento em maio de 2020;

II – de outubro de 2020, para as parcelas com vencimento em junho de 2020; e

III – de dezembro de 2020, para as parcelas com vencimento em julho de 2020.

Fornecimento de Equipamento de Proteção Individual

A lei 8.818/2020 do Estado do RJ torna obrigatório o fornecimento de equipamento de proteção individual aos funcionários, enquanto durar o plano de contingência do novo coronavírus, para os seguintes estabelecimentos:

I – hospitais, postos de saúde e demais unidades médicas, públicas e privadas;

II – farmácias e drogarias;

III – concessionárias de prestação de serviço de transporte de ônibus intermunicipal, metrô, trens, barcas e catamarãs;

IV – supermercados, mercados, minimercados, hortifrútis e padarias;

V – restaurantes, bares e lanchonetes;

VI – empresas ou cooperativas de coletas de lixo;

VII – pet-shops;

VIII – postos de combustível e lojas de conveniência;

IX – prestadora de serviços de transporte de carga;

X – lojas de materiais de construção;

XI – asilos públicos, privados e filantrópicos;

XII – empresas que gerenciam aplicativos para celular que ofertam transporte individual de passageiros ou entregas a domicílio;

XIII – instituições bancárias e casas lotéricas.

Os Equipamentos de Proteção Individual (EPIs) a que se refere a lei são: luvas descartáveis e máscaras em TNT descartável.

O descumprimento do disposto na Lei acarretará em multa administrativa aos estabelecimentos ou instituições no valor correspondente a 200 (duzentos) UFIR-RJ por cada autuação, sendo o seu valor duplicado em caso de reincidência. A UFIR-RJ, em 2020, equivale a R$ 3,55.

Novos vencimentos para parcelamentos de débitos estaduais (RJ) inscritos em dívida ativa

Os parcelamentos de débitos inscritos na Dívida Ativa do RJ já estavam suspensos, contudo, o Decreto 47.063/2020 estipulou novas datas de vencimento para o que já estava postergado, ficando da seguinte forma:

I – as parcelas vencidas originalmente em 20 de março de 2020 vencerão em 20 de junho de 2020;

II – as parcelas vencidas originalmente entre 21 de março de 2020 e 10 de abril de 2020 vencerão em 10 de julho de 2020;

III – as parcelas vencidas originalmente entre 11 de abril de 2020 e 20 de abril de 2020 vencerão em 20 de julho de 2020;

IV – as parcelas vencidas originalmente entre 21 de abril de 2020 e 10 de maio de 2020 vencerão em 10 de agosto de 2020;

V – as parcelas vencidas originalmente entre 11 de maio de 2020 e 20 de maio de 2020 vencerão em 20 de agosto de 2020;

VI – as parcelas vencidas entre 21 de maio de 2020 e 30 de maio de 2020 vencerão em 10 de setembro de 2020

Desconto de IPTU no Rio de Janeiro

A Lei 6.740/2020 do município do Rio de Janeiro concedeu benefícios à quitação de débitos vencidos ou a vencer de IPTU e Taxa de Coleta de Lixo, ainda em aberto em julho/2020. Tais valores poderão ser pagos sem multa e juros, e com 20% de desconto, até 31/07/2020. Em resumo: azar de quem pagou em dia, ou em quota única.

Concilia Rio: reaberto parcelamento especial para débitos municipais

Mais uma vez, fica reaberto o Concilia Rio, espécie de Refis do município do Rio de Janeiro. O prazo para adesão será de 01/06 a 30/08/2020. Depois de muitas reaberturas do programa, a novidade dessa vez é a possibilidade de concessão de desconto também no valor principal da dívida. Até então, os descontos recaíam somente sobre multa e juros.

A redução no principal poderá ser de 10%, e os descontos sobre multa e juros de 25% a 80%, dependendo da forma de quitação, a qual pode se dar em até 48 vezes.

Fundamentação: Lei 6.740/2020 e Decreto 47.422/2020.

A pandemia, a economia e as empresas no meio disso tudo

Muito se tem falado sobre quarentena, lockdown, economia, contaminação, afrouxamento, higiene e vários aspectos que viraram assunto de todo o planeta. Em países como Coréia do Sul, Singapura, Alemanha e outros, mostrou-se que a forma mais eficaz de controlar a pandemia e manter a economia rodando com paradas pontuais, é o teste em massa, monitorando quem está com o Covid-19, quem entrou em contato com a pessoa, as regiões mais afetadas etc.

Isso possibilitou uma leitura melhor do que ocorreu e do que está ocorrendo e de como controlar e de quando abrir e fechar o comércio, a indústria e os serviços. Na Alemanha, já estão marcados os retornos dos campeonatos de futebol, ainda com portões fechados, mas já é um indicativo de controle.

Além dos testes, é fundamental a colaboração da população em seus hábitos. Lavar mãos, usar máscara, evitar aglomerações, não trazer o vírus para dentro de casa, tossir no cotovelo e assim por diante. Na República Checa, esse foi o principal trunfo, a colaboração de todos.

Mas, e no Brasil? No meio do debate entre manter isolamento, fazer isolamento total, não prejudicar a economia, estamos no meio do caminho de tudo. Já contabilizamos mais de 13 mil mortos oficialmente, fora a subnotificação, que se estima estar entre 150% e 1.000%. E aí?

Corremos o risco de contar entre 100.000 e 200.000 mortos por conta do novo coronavírus e ainda quebrar o país economicamente. Ou seja, claramente estamos no meio do caminho para as duas coisas, não fazendo nada de forma correta.

Enquanto temos um número pífio de cidadãos testado, nem 1 pessoa a cada 100.000 da população, também não liberamos a economia. Não tivemos e não temos planejamento para enfrentar essa crise, que vem sendo sinalizada desde o início do ano. Governos federal, estaduais e municipais batem cabeça, tomando atitudes isoladas e sem comunicação entre eles, promovendo bate bocas públicos, o que só ajuda a manter a confusão instalada.

O Ministério da Economia editou medidas provisórias tentando atenuar os impactos financeiros para empresários e na tentativa de preservar empregos. Além disso, fez prorrogação de pagamentos de tributos e parcelamentos e disponibilizou auxílio de R$ 600,00 para a população mais carente e sem fonte de renda.

Mas essas ações do ministério têm um período determinado. Não se pode fazer isso para sempre, não temos como trabalhar isso sem determinar um prazo final, e aí entra outro o ponto, a questão do isolamento. O Ministério da Saúde foi acusado de não ter um plano de combate a pandemia, trocou-se o ministro e nada mudou. Não há um plano de testes em massa, ou de um isolamento total, ou liberação total, simplesmente estamos à deriva, esperando uma luz divina que nos indique o caminho, ou que a doença se espalhe e mate os mais frágeis ou aqueles que não conseguiram ser atendidos adequadamente.

A falta de planejamento do Ministério da Saúde possibilita ainda que estados e municípios tomem ações desconectadas e, por vezes oportunistas. Cada governador toma suas ações, que não sabemos até que ponto são motivadas politicamente ou realmente em razão do bem da população. Não há uma coordenação, um estudo em quais estado há maior controle, em quais há uma crise. Sabemos das informações por levantamentos da imprensa e não temos dados consolidados que mostrem um acompanhamento da disseminação e da letalidade da doença.

E se isso acontece com os estados em relação ao governo federal, imagine os municípios em relação ao estado. Alguns já decretaram isolamento total, outros liberaram as atividades, uns mantém a quarentena, alguns fiscalizam, outros fingem que tem quarentena e assim por diante. Poucos fazem um trabalho sério de testes, leitos para doentes, apoio a economia local e previsão de liberação das atividades econômicas, mesmo porque, de pouco adianta atitudes isoladas.

E as empresas no meio de tudo isso? É um absurdo pensarmos que as empresas querem salvar a economia custe o que custar, mas o mínimo que esperam é um planejamento que indique um caminho, dê uma previsão e uma perspectiva. Ficar esperando, com as portas fechadas, ou com movimento bem abaixo do normal, sem saber quando pode-se retomar as atividades é a diferença entre fechar as portas e resistir mais um tempo. Em um país que 95% das empresas são micro e pequenas, logo com poucas reservas e fluxo de caixa, esse direcionamento é fundamental.

E esse é o ponto. Sem planejamento, não temos como prever quando essa situação acaba, ou quando haverá um afrouxamento das medidas, ou quando o comércio, serviços e indústrias voltam a funcionar 100%. Sem planejamento corremos o risco de ficar “meia bomba” por muito mais tempo, mesmo depois de afrouxadas as medidas, com a população com medo de sair, de comprar, de ter uma vida normal. Arriscamos, por fim, a ter o maior número de mortos pela Covid-19 no planeta e, de quebra, afundarmos a economia de uma maneira irremediável.

Flexibilização da legislação trabalhista durante a pandemia do Covid-19

No dia 4 de maio, a Múltipla Consultoria e a MSA Advogados promoveram mais uma conversa sobre a gestão das empresas nessa época de pandemia. Dessa vez, o tema foi “pontos polêmicos das relações trabalhistas após as edições das medidas provisórias 927 e 936”.

Durante uma hora, Nazaré Alves, sócia diretora da Múltipla Consultoria, e Fabiana Ferrão, sócia responsável pela área trabalhista da MSA Advogados, conversaram sobre alguns pontos que não ficaram claros ou que deixaram margem a dúvidas por parte de empresas e empregados.

Nazaré começou o encontro fazendo uma pequena explanação do momento atual, falando que as empresas acreditavam que 2020 seria um ano de retomada da economia, o mercado estava otimista e aí surge a pandemia, forçando os governos a tomarem medidas extremas, decretando estado de calamidade pública e obrigando empresas a se manterem fechadas, sem pessoas nos escritórios, com queda no movimento ou com lojas proibidas de abrir as portas.

“As empresas começaram a ter medo de não ter o dinheiro para pagamento de despesas e funcionários, o que é uma situação difícil”, disse a diretora da Múltipla Consultoria.

Com a edição das Medidas Provisórias 927 e 936, com o intuito de preservar o emprego e a renda, através de ajuda para as empresas, os empresários tiveram um alívio para poder remanejar e honrar seus compromissos, com medidas de diminuição de jornada de trabalho, regulamentação do home office, suspensão do contrato de trabalho e flexibilização das leis, relativo a férias, por exemplo.

Mas, como aplicar essas Medidas Provisórias sem criar riscos trabalhistas futuros? Algumas situações não estão claras com as MPs publicadas e deixam margem para questionamentos e posteriores ações na Justiça.

Primeiro, é importante deixar claro que qualquer medida adotada pela empresa que utilize as facilidades das MPs publicadas, os benefícios já oferecidos para os empregados devem ser mantidos. E aí, já temos a primeira dúvida.

“Vale a pena esclarecer que essas medidas provisórias vieram para flexibilizar a legislação durante esse período, já que a legislação trabalhista, de modo geral, tem uma visão pró empregado”, explicou Fabiana Ferrão. “A intenção dessas medidas não é só preservar os empregos, mas também preservar as empresas, mantê-las ativas e evitar problemas no futuro.”

A sócia da MSA Advogados afirmou que em relação aos planos de saúde e dental ou qualquer outro benefício social, nada é alterado. Mesmo com o contrato de trabalho suspenso, esses benefícios devem continuar sob responsabilidade da empresa. Não há qualquer questionamento em relação a isso.

O vale transporte tem o objetivo de auxiliar no deslocamento do funcionário para o local de trabalho. No caso da redução da jornada, se o colaborador continua se deslocando para o trabalho, o benefício continua sem alteração.

Mas, se o colaborador tem o contrato de trabalho suspenso ou se está atuando de home office, esse benefício deve ser descontinuado, já que não há deslocamento por parte do empregado.

O primeiro ponto polêmico, segundo Fabiana Ferrão, é em relação ao pagamento ou não do vale refeição no caso de suspensão, home office ou redução de jornada. Na visão da advogada, no caso de suspensão não há discussão em relação a cessar o pagamento, já que o contrato está suspenso. Em relação a redução de jornada, há uma discussão que passa se a jornada foi reduzida para 6 horas ininterruptas e não há intervalo para refeições, logo, não é necessário o vale refeição, pois o colaborador não irá utilizá-lo durante o período de trabalho.

No caso do home office, a interpretação pode ser semelhante: o empregado está em casa, não está indo para um restaurante ou tendo que comer fora “e temos que ter o entendimento que é uma situação de guerra, extrema em que a empresa não está faturando e não gostaria de estar tomando essas atitudes, está mandando o funcionário para casa para se manter ativa, para manter os empregos”, ressaltou a sócia da MSA Advogados.

Mas ela mesmo alertou que não é esse o entendimento da maioria, pois o argumento é que o empregado ainda presta o serviço e teria direito a continuar tendo esse benefício. Em relação ao vale alimentação, o entendimento é outro, segundo a própria advogada, pois é um benefício que é para compras para casa, que já está estabelecido assim e não altera se o empregado está em home office ou não.

Outro ponto levantado por Nazaré Alves foi em relação a contratos temporários de trabalho e as MPs. A própria diretora da Múltipla Consultoria alertou que no caso de contrato temporário não há estabilidade garantida pela MP, ou seja, não há aplicação de suspensão de trabalho com garantia de estabilidade pelos 30 dias posteriores, pois é um contrato temporário, já seria interrompido em determinado período.

Nazaré fez questão de explicar que contrato de trabalho temporário é diferente de contrato de experiência, ao que os empregados estão sujeitos nos primeiros meses do emprego. “Tem gente confundindo uma coisa com outra e são situações diferentes, é bom as pessoas entenderem isso”, completou.

Já no caso de suspensão do contrato temporário, o que acontece e que o tempo da suspensão não conta para o término do contrato de trabalho. Ou seja, o contrato temporário é prorrogado pelo tempo da suspensão do contrato. Se for de 30 dias, o contrato terá seu término por mais 30 dias do que o previsto inicialmente. Mas vale frisar que essa suspensão também pode ser utilizada nessa modalidade de contrato.

Para o caso de redução de jornada, é mais complicado aplicar em contratos temporários que estão em vias de encerrar porque a estabilidade determinada pela MP faria prorrogar por mais tempo o contrato. Neste caso, o recomendável seria estudar a viabilidade de rescindir antecipadamente.

Outra dúvida que constantemente aparece e foi levantada por Nazaré, é em relação a redução de jornada de trabalho aplicada enquanto o colaborador está em home office: como fazer essa redução já que não se tem controle da jornada de trabalho?

Fabiana Ferrão acha que devido a situação extrema que estamos vivendo, há sim a possibilidade de fazer a redução da jornada mesmo em home office e mesmo sem controle da jornada de trabalho feita. “Até porque vai ser transformado em home office mas já havia uma jornada de trabalho controlada antes do home office, quando dentro da empresa. A empresa tem que ter meios de fazer um controle dessas atividades em home office em moldes parecidos do que já fazia”, argumenta a advogada.

Outra dúvida constante é se a empresa pode ter contratos em que alguns casos suspenda o contrato, outros reduza a jornada e outros coloque em home office. Não há qualquer problema em relação a isso, a empresa pode variar a medida de acordo com o funcionário, cargo que ocupa, importância, tipo de trabalho etc. Ela não precisa aplicar somente uma das modalidades para todos.

Também para um mesmo colaborador os modos podem ser alternados: “o empregador pode mesclar a suspensão e a redução da jornada de trabalho para um mesmo empregado, desde que o período todo dessas medidas não ultrapasse o tempo total de 90 dias”, esclareceu Fabiana.

Em relação à demissão de funcionários durante o tempo previsto de estabilidade da MP, não há problema em fazê-lo, mas a empresa terá que indenizar o empregado com o pagamento dos salários devidos até o término do período de estabilidade, no caso de suspensão do contrato. Em se tratando de redução de salário, essa indenização varia de acordo com o percentual de redução.

Uma dúvida frequente entre os empregadores é em relação se novos contratos também podem obter os benefícios previstos pelas MPs: “as medidas provisórias só tratam de contratos de trabalhos iniciados antes da publicação das próprias medidas, portanto não valem para contratos de trabalho que iniciaram depois da publicação das medidas provisórias”, explicou a sócia da MSA Advogados.

Um importante alerta feito pela advogada é que quem já recebe algum tipo de benefício continuado não está sujeito a essas medidas provisórias, salvo nos casos de pensão por morte e auxílio acidente: “gestantes que já recebem salário maternidade não podem ter o contrato suspenso, pois elas já recebem um benefício continuado”, exemplificou. Outro caso é o de aposentados que já recebem a aposentadoria pelo INSS não têm direito a esse benefício.

Para gestantes no início da gravidez, a legislação se aplica, sem problemas, mas para quem tem o parto previsto para daqui 20, 25 dias, fica mais complicado, pois ela deve estar com contrato ativo para receber o benefício da licença maternidade. Se estiver com o contrato suspenso, não conseguirá obter o benefício previsto por lei. “O ideal é conversar com essa gestante, verificar o que pode ser feito, de repente dar férias nesse período até o parto”, ponderou Nazaré Alves.

Vale esclarecer que quando se opta pela suspensão do contrato de trabalho, é realmente um período em que o empregado não está ligado a empresa, não deve trabalhar para a empresa ou prestar contas. Também é importante alertar que para contagem de período aquisitivo de férias, por exemplo, esse período não conta, assim como para pagamento de 13º salário. Ou seja, se forem 30 dias de suspensão e o período aquisitivo de férias seria em setembro, passa a ser em outubro, assim como no fim do ano o empregado receberá 11/12 do 13º e não o salário integral.

Nazaré fez uma ressalva de que quando foi editada a MP 927, que flexibiliza alguns pontos da legislação trabalhista, principalmente a relativa a férias, as empresas acharam melhor dar férias aos funcionários para esperar e ver o que ocorreria com a economia do país e as medidas do governo. Quando se publicou a MP 936, com novas opções e modalidades (suspensão, redução de jornada) as empresas repensaram a suas estratégias e surgiram outras dúvidas de como proceder, já que já tinham tomado ações de acordo com a primeira MP.

Uma das dúvidas é se o empregador pode interromper as férias do empregado, que tinha combinado anteriormente, e optar por uma das modalidades dispostas na MP 936. Fabiana Ferrão respondeu que não há qualquer problema, desde que a o empregado concorde, assinando um acordo individual.

Também há dúvida sobre se o empregador pode demitir o funcionário durante as férias requeridas com a flexibilidade da MP 927. Não há também qualquer problema, mas o empregador terá que pagar os dias relativo a férias que estavam faltando do mesmo jeito.

Fabiana fez alguns alertas para as empresas, principalmente em relação ao entendimento e consequências do chamado estado de força maior: “Em relação a indenizações por parte do governo que vemos algumas pessoas divulgando que o governo deve indenizar empresas etc., é melhor que as empresas não se valham disso para tentar receber por perdas no futuro. Não contem com isso, isso deve entrar na justiça, demora e é uma situação não certa”, disse a advogada.

Outra situação que envolve esse status de força maior é de poder fazer a rescisão de contrato de trabalho sem precisar pagar o aviso prévio por parte da empresa. Mas a sócia da MSA adverte que isso é somente se a empresa realmente fechar por causa da pandemia. Não serve para aplicar para algumas demissões em virtude de diminuição de vendas, por exemplo. A legislação se aplica somente para o fechamento total da empresa e dispensa esse pagamento de aviso prévio.

Além da isenção do aviso prévio, a empresa que fechar por causa da pandemia pode fazer a rescisão com pagamento de 20% do FGTS em vez dos 40% que a legislação trabalhista exige.

Pela legislação relativa ao FGTS, no caso de rescisão do contrato por força maior, esta precisa ser reconhecida judicialmente, após o trânsito julgado, ou seja, após julgado em todas as instâncias, e somente assim poderia o empregador recolher apenas 20% de multa do FGTS (ao invés dos 40%). Isso está fora da nossa realidade atual, pois não há tempo hábil para todo esse processo na justiça.

A MP 927 reconheceu a atual situação de pandemia e o estado de calamidade pública como um caso de força maior e a maioria dos juízes está levando isso em consideração. Quanto à Caixa Econômica, que vinha impedindo a liberação do FGTS nesses casos, não cabe a esta fazer esse juízo de valor e deve liberar.

Para fechar, Fabiana fez uma ressalva de que “as medidas foram tomadas para incentivar a empresa, então as medidas visam preservar o emprego. Se a empresa, ao invés disso demite, deve justificar o encerramento das atividades por força maior, para evitar problemas futuros”.

No decorrer da conversa, várias perguntas foram feitas, a maioria respondida dentro da conversa, mas algumas, não foram respondidas por falta de tempo. Você pode conferir em outra matéria do blog.

O vídeo completo da gravação você encontra em https://bit.ly/msa_trabalhista.

FICOU COM ALGUMA DÚVIDA? ENTRE EM CONTATO COM A MSA ADVOGADOS!

Veja as perguntas enviadas durante a live trabalhista

Durante a conversa entre Nazaré Medeiros (sócia diretora da Múltipla Consultoria) e Fabiana Ferrão (sócia responsável pela área trabalhista da MSA Advogados), várias perguntas foram feitas, a maioria respondida dentro da conversa, mas algumas não foram respondidas por falta de tempo. Aproveitamos esse espaço para esclarecê-las. São elas:

- Estou grávida de 9 meses e foi feito a suspensão da jornada para mim, porém também tinha férias vencidas, no caso venceria a segunda no meio da minha licença. Como proceder no caso de férias x licença

R.: As férias podem ser usufruídas no período de um ano após o vencimento. Se já houver ultrapassado esse período antes mesmo da suspensão do contrato, a empresa deve pagá-las em dobro. Se o término desse período de um ano coincidir com o período de suspensão ou licença maternidade, as férias devem ser usufruídas logo após o término da licença.

- No caso dos professores, tem como reduzir a carga horária? Para efeito da redução dos salários? Eles estão em home office com alunos

R.: Sim. As medidas também se aplicam aos professores.

- O valor a ser pago pela empresa caso demita o funcionário sob financiamento da folha, é sobre o valor financiado do funcionário em questão, ou de todo o empréstimo?

R.: Se a empresa suspendeu o contrato e demitiu no período da suspensão/estabilidade, deve pagar: o valor integral dos salários que o empregado teria direito no período de estabilidade, em caso de suspensão do contrato e de redução de salário superior a 70%; em caso de redução salarial igual ou superior a 25%, terá direito a 50% dos salários do período, se igual ou superior a 50%. Não há que se falar em valor financiado, não há empréstimo nesse caso. O valor que o empregado recebe pelo governo se trata do benefício emergencial, nas condições impostas na MP 396. Certamente, a empresa informando a rescisão, caberá cobrança do valor do benefício, proporcional aos dias em que ele não teve direito ao mesmo, por ocasião da rescisão antecipada.

- E como ficam as assinaturas do acordo, já estando o funcionário em home office? Pode ser um aceite por mensagem ou por e-mail?

R.: Nesses casos oriento que a empresa solicite que o empregado imprima, assine e envie o documento digitalizado, por email e no corpo do email, ele dê o “De acordo”. O Ministério da Economia não está exigindo, mas o ideal é que a empresa tenha esses documentos arquivados, para evitar problemas futuros.

- Como homologar funcionários demitidos, se o sindicato para junta de conciliação está fechado e o MT também. Podemos fazer um acordo direto com o funcionário e quando a justiça e os sindicatos voltarem a homologar esse acordo?

R.: Não é mais necessária a homologação de empregados dispensados, desde a reforma trabalhista, que alterou diversos artigos da CLT. Ainda que seja necessário o contato com os Sindicatos, pode ser feito por email ou telefones disponíveis no site de cada um deles. Quanto aos acordos feitos diretamente com o empregado em relação à suspensão do contrato ou redução de salário, somente precisam ser informados aos Sindicatos, por correio eletrônico, ou seja, não precisam de homologação.

Para assistir a toda a gravação do encontro realizado no dia 4 de maio, acesse https://bit.ly/msa_trabalhista.

FICOU COM ALGUMA DÚVIDA? ENTRE EM CONTATO COM A MSA ADVOGADOS!