Jornal Contábil publica artigo da MSA Advogados

O Jornal Contábil publicou artigo de Marco Aurélio Medeiros, sócio da MSA Advogados, sobre soluções jurídicas para divergências entre sócios. O artigo trata sobre como as sociedades empresariais devem se precaver para evitar problemas caso ocorram desentendimentos, e isso não prejudique a empresa.

O artigo está no blog da MSA Advogados e também pode ser visto no site do Jornal Contábil.

Artigo sobre sociedade limitada no Jusbrasil

Artigo do sócio da MSA Advogados, Marco Aurélio Medeiros, pondera sobre conceitos de sociedade limitada na Justiça brasileira e foi publicado no site Jusbrasil, referência na área jurídica brasileira.

Além de publicado no site do Jusbrasil, o artigo também está disponível no blog da MSA Advogados.

Jornal Contábil publica artigo sobre responsabilidade limitada

O Jornal Contábil publicou artigo escrito por Marco Aurélio Medeiros, sócio da MSA Advogados, que esmiúça sobre a responsabilidade limitada das empresas no Brasil.

Marco coloca o que diz a lei sobre a responsabilidade dos sócios das empresas e o que o jurídico brasileiro entende como limite nesses casos. O artigo pode ser visto em nosso blog ou no site do Jornal Contábil.

Responsabilidade limitada? Conheça os seus limites

Diz lá o parágrafo único do artigo 1.052 do Código Civil: “Na sociedade limitada, a responsabilidade de cada sócio é restrita ao valor de suas quotas”. Será que é mesmo?

Dentro desse conceito está a resposta para a pergunta que todo sócio formula, sobretudo com a empresa endividada:

“Doutor, essas dívidas podem chegar nos meus bens?”

Ou ainda:

“E se não pagar, o que que acontece?…”

Alguns, intuitivamente, acham estranho que em uma empresa devendo milhões, e com um capital, digamos, de R$ 10.000,00, o sócio só vá responder com os seus bens somente até o valor dos R$ 10mil.

Bom, era para ser realmente assim! Mas, infelizmente, temos muitas exceções na legislação: e o pior nem são as exceções legislativas, mas a interpretação extensiva que muitos juízes fazem da lei.

Esse é um problema cultural: o Brasil não entendeu a responsabilidade limitada. O senso comum do brasileiro médio é o de que alguém precisa sempre estar tutelando seus interesses (em outras palavras, cuidando dele). Se não é o Estado provendo “de graça” os itens básicos para a sua sobrevivência, são as empresas.

E o que diz então a legislação sobre o assunto?

A regra geral é mesmo essa: sócio não responde por dívida da empresa. A legislação brasileira foi criada com base na chamada teoria maior da desconsideração da personalidade jurídica, ou seja, o sócio só responde por dívidas da empresa em casos de fraude ou confusão patrimonial, de acordo com o previsto no artigo 50 do Código Civil.

A dívida do banco, os débitos tributários, dívidas com fornecedores, dentre outras, são responsabilidade da empresa tão somente, e não há nada na lei brasileira que autorize a transferência dessas obrigações para a pessoa dos sócios. A exceção, como dito acima, acontece se ficar demonstrada uma fraude, ou confusão patrimonial.

Assim, se a empresa possui uma dívida milionária, mas o sócio desviou recursos para pagamento de suas contas pessoais, ou para pagamentos sem nenhuma relação com a atividade da empresa, está caracterizada a fraude e esse sócio pode ser responsabilizado. Outra fraude (assim considerada pelo judiciário) comum: o encerramento irregular das atividades. Essa é, talvez, a maior incidência de responsabilização de sócios: os negócios vão mal, e os sócios fecham as portas sem dar baixa na empresa. Fica caracterizada a dissolução irregular, e a partir daí, a responsabilidade deixa de ser limitada.

Mas se há dívidas, e a continuação das atividades é inviável, como fazer?

Nesse caso, há dois caminhos: (i) os sócios apresentam um pedido de falência, procedimento que existe justamente para esses casos: passivos maiores do que os ativos, sem geração de caixa que reverta essa situação. Poucos o fazem, pois o processo não é barato, existe sempre uma investigação penal a fim de detectar crimes falimentares (nessa hora a contabilidade precisa estar muito bem executada), e os sócios ficam gravados como falidos, impedidos assim de constituírem novas sociedades, terem acesso a créditos etc. O outro caminho (ii) é manter a empresa aberta, ainda que sem atividades, ou com reduzido movimento, de modo a não permitir a dissolução irregular e com isso manter as dívidas circunscritas à pessoa jurídica sem atingir os sócios. Claro que há custos nisso, mas não é uma situação eterna, pois todas as dívidas, com o tempo, prescrevem.

Hoje existe a possibilidade de registrar a baixa de uma sociedade mesmo com dívidas, pois não mais se exige certidões para tanto. Contudo, quando isso ocorre, a responsabilidade pelas dívidas fica automaticamente transferida aos sócios: a dissolução não foi irregular, porém inexistiu a liquidação da sociedade, de modo que o resultado prático é o mesmo.

Há ainda dois tipos de dívida para as quais não há responsabilidade limitada por força de lei: as decorrentes de relações de consumo e as trabalhistas.

O §5° do artigo 28 do Código de Defesa do Consumidor (Lei n° 8.078/1990) estabelece que “poderá ser desconsiderada a pessoa jurídica sempre que sua personalidade for, de alguma forma, obstáculo ao ressarcimento de prejuízos causados aos consumidores”. Ou seja, vale tudo! Nesse caso aqui não precisamos de fraude, abuso de forma, confusão patrimonial, nada: faltou dinheiro na PJ, responde o sócio.

Não há regra trabalhista com esse teor, mas a justiça do trabalho, como não poderia deixar de ser, pegou emprestada a norma consumerista para aplicação nas relações por ela tuteladas, de modo que, também para dívidas trabalhistas vale tudo: faltou dinheiro na empresa, responde o sócio com todo o seu patrimônio.

A falência e a recuperação judicial são as únicas barreiras, e mesmo assim frágeis, para se evitar uma responsabilização pessoal por dívidas trabalhistas ou de consumo.

Vale destacar ainda os casos em que o sócio garantiu pessoalmente alguma dívida da sociedade, como é comum nos empréstimos bancários, onde não raro se exige o seu aval pessoal para liberação dos recursos. Aqui o sócio responde com seus bens particulares não porque a dívida tenha sido transferida da PJ para ele, mas porque, já na sua formação, ela (dívida) foi assumida pessoalmente por esse sócio em razão do aval ofertado.

Em resumo, ele vai responder por ser avalista, e não por ser sócio: se fosse um terceiro avalista, sem qualquer relação societária, responderia do mesmo modo.

Essas considerações reforçam a necessidade de um bom planejamento patrimonial por parte de qualquer empresário: a responsabilidade limitada é a regra, mas sobram exceções legais, e interpretações judiciais não tão legais assim…

Saiba até onde a LTDA é mesmo uma responsabilidade limitada

Diz o parágrafo único do artigo 1.052 do Código Civil Brasileiro: “Na sociedade limitada, a responsabilidade de cada sócio é restrita ao valor de suas quotas”. Será que é mesmo?

Dentro desse conceito está a resposta para a pergunta que todo sócio faz, sobretudo com a empresa endividada:

“Doutor, essas dívidas podem chegar nos meus bens?”

Ou ainda:

“E se não pagar, o que que acontece?…”

Alguns, intuitivamente, acham estranho que em uma empresa devendo milhões, e com um capital, por exemplo, de R$ 10.000,00, o sócio só vá responder com os seus bens somente até o valor dos R$ 10mil.

Bom, era para ser realmente assim! Mas, infelizmente, temos muitas exceções na legislação: e o pior nem são as exceções legislativas, mas a interpretação extensiva que muitos juízes fazem da lei.

Esse é um problema cultural: o Brasil não entendeu a responsabilidade limitada. O senso comum do brasileiro médio é o de que alguém precisa sempre estar tutelando seus interesses (em outras palavras, cuidando dele). Se não é o Estado provendo “de graça” os itens básicos para a sua sobrevivência, são as empresas.

E o que diz então a legislação sobre o assunto?

A regra geral é essa: sócio não responde por dívida da empresa. A legislação brasileira foi criada com base na chamada teoria maior da desconsideração da personalidade jurídica, ou seja, o sócio só responde por dívidas da empresa em casos de fraude ou confusão patrimonial, de acordo com o previsto no artigo 50 do Código Civil.

A dívida do banco, os débitos tributários, dívidas com fornecedores, dentre outras, são responsabilidade da empresa tão somente, e não há nada na lei brasileira que autorize a transferência dessas obrigações para a pessoa dos sócios. A exceção, como dito acima, acontece se ficar demonstrada uma fraude, ou confusão patrimonial.

Assim, se a empresa possui uma dívida milionária, mas o sócio desviou recursos para pagamento de suas contas pessoais, ou para pagamentos sem nenhuma relação com a atividade da empresa, está caracterizada a fraude e esse sócio pode ser responsabilizado. Outra fraude (assim considerada pelo judiciário) comum: o encerramento irregular das atividades. Essa é, talvez, a maior incidência de responsabilização de sócios: os negócios vão mal, e os sócios fecham as portas sem dar baixa na empresa. Fica caracterizada a dissolução irregular, e a partir daí, a responsabilidade deixa de ser limitada.

Mas se há dívidas, e a continuação das atividades é inviável, como fazer?

Nesse caso, há dois caminhos: (i) os sócios apresentam um pedido de falência, procedimento que existe justamente para esses casos: passivos maiores do que os ativos, sem geração de caixa que reverta essa situação. Poucos o fazem, pois o processo não é barato, existe sempre uma investigação penal a fim de detectar crimes falimentares (nessa hora a contabilidade precisa estar muito bem executada), e os sócios ficam gravados como falidos, impedidos assim de constituírem novas sociedades, terem acesso a créditos etc. (ii) O outro caminho é manter a empresa aberta, ainda que sem atividades, ou com reduzido movimento, de modo a não permitir a dissolução irregular e com isso manter as dívidas circunscritas à pessoa jurídica sem atingir os sócios. Claro que há custos nisso, mas não é uma situação eterna, pois todas as dívidas, com o tempo, prescrevem.

Hoje existe a possibilidade de registrar a baixa de uma sociedade mesmo com dívidas, pois não mais se exige certidões para tanto. Contudo, quando isso ocorre, a responsabilidade pelas dívidas fica automaticamente transferida aos sócios: a dissolução não foi irregular, porém inexistiu a liquidação da sociedade, de modo que o resultado prático é o mesmo.

Há ainda dois tipos de dívida para as quais não há responsabilidade limitada por força de lei: as decorrentes de relações de consumo e as trabalhistas.

O §5° do artigo 28 do Código de Defesa do Consumidor (Lei n° 8.078/1990) estabelece que “poderá ser desconsiderada a pessoa jurídica sempre que sua personalidade for, de alguma forma, obstáculo ao ressarcimento de prejuízos causados aos consumidores”. Ou seja, vale tudo! Nesse caso aqui não precisamos de fraude, abuso de forma, confusão patrimonial, nada: faltou dinheiro na PJ, responde o sócio.

Não há regra trabalhista com esse teor, mas a justiça do trabalho, como não poderia deixar de ser, pegou emprestada a norma consumerista para aplicação nas relações por ela tuteladas, de modo que, também para dívidas trabalhistas vale tudo: faltou dinheiro na empresa, responde o sócio com todo o seu patrimônio.

A falência e a recuperação judicial são as únicas barreiras, e mesmo assim frágeis, para se evitar uma responsabilização pessoal por dívidas trabalhistas ou de consumo.

Vale destacar ainda os casos em que o sócio garantiu pessoalmente alguma dívida da sociedade, como é comum nos empréstimos bancários, onde não raro se exige o seu aval pessoal para liberação dos recursos. Aqui o sócio responde com seus bens particulares não porque a dívida tenha sido transferida da PJ para ele, mas porque, já na sua formação, ela (dívida) foi assumida pessoalmente por esse sócio em razão do aval ofertado.

Em resumo, ele vai responder por ser avalista, e não por ser sócio: se fosse um terceiro avalista, sem qualquer relação societária, responderia do mesmo modo.

Essas considerações reforçam a necessidade de um bom planejamento patrimonial por parte de qualquer empresário: a responsabilidade limitada é a regra, nas sobram exceções legais, e interpretações judiciais não tão legais assim…

Fatel Contabilidade publica texto sobre regime societário

O escritório contábil Fatel reproduziu artigo de Marco Aurélio Medeiros, sócio da MSA Advogados, sobre as vantagens e desvantagens de abrir uma empresa no regime societário de sociedade anônima ou limitada. O artigo, também publicado no nosso blog, detalha um pouco mais sobre cada um dos regimes e alerta que para cada objetivo tem um melhor regime.

Para ver o artigo no site da Fatel, clique aqui.

Site reproduz artigo sobre diferenças entre SA e Ltda.

O site contadores.cnt reproduziu artigo de Marco Medeiros, sócio da MSA Advogados, sobre as vantagens e desvantagens de ter abrir uma empresa no regime societário de sociedade anônima ou como uma limitada. O artigo, publicado no nosso blog, detalha um pouco mais sobre cada um dos regimes e alerta que para cada objetivo tem um melhor regime.

Para ver o artigo na íntegra no site do contadores.cnt, acesse aqui.

Jornal Contábil destaca artigo de sócio da MSA Advogados

O site Jornal Contábil reproduziu artigo de Marco Aurélio Medeiros, sócio da MSA Advogados, em que explora as diferenças entre os regimes societários de Sociedade Anônima (S.A.) e Limitada (Ltda.). O advogado frisa que não há um regime melhor, e que depende dos objetivos e atividades de cada empresa.

O artigo também está no nosso blog, mas você também pode vê-lo no site Jornal Contábil.

Qual a melhor: sociedade limitada ou anônima?

Frequentemente, quando estruturamos um negócio, uma holding patrimonial, uma reorganização societária ou trabalhamos em um plano de sucessão familiar, a pergunta sobre qual a melhor forma de sociedade, limitada ou anônima, aparece.

Não existe uma resposta definida, pois cada tipo societário tem suas especificidades, e aplicações mais indicadas de acordo com o caso concreto. Mais abaixo vamos apontar vantagens e desvantagens de cada um dos modelos, e as situações mais indicadas para um e outro.

Sociedade Anônima

A S.A. é o tipo de sociedade mais fácil de se trabalhar. Muitos pensam o contrário, mas por desconhecimento.

Nesse tipo societário as transferências de participações societárias (ações) são realizadas sem qualquer alteração no estatuto, ou registro na Junta Comercial: basta a escrituração da operação no livro de registro de transferência de ações, guardado na sede da companhia. Com isso, fica mais facilitada a compra e venda, transferência em casos de falecimento, incorporação de ações no capital de outras empresas (holdings), dentre outros movimentos.

Ainda no que tange à participação no capital social, nas S.A. não há publicidade quanto às participações detidas pelos acionistas, e nem mesmo quem são os acionistas. Qualquer pessoa pode solicitar certidão dos atos arquivados por qualquer sociedade na Junta Comercial. Na Ltda., quem assim o faz, consegue identificar quem são os sócios, quanto do capital social cada um possui, as datas em que o sócio entrou, saiu, comprou quotas de terceiros, aumentou capital, e tudo o mais que estiver exposto no contrato social e em suas alterações. Na S.A. essas informações são anônimas, ficam registradas nos livros societários, não no registro público.

Naturalmente que nas atas há a lista de presença, nas quais os acionistas participantes da assembleia são identificados; contudo, ali não há indicação do valor detido de capital por cada acionista, tampouco a indicação do total de acionistas. E quando há integralização do capital, precisa ser arquivado o boletim de subscrição, o qual, de igual modo, identifica quem está aportando o capital. Mas transferências secundárias não ficam registradas.

Com as alterações promovidas na lei das S.A. (Lei n° 6.404/76) pela Lei Complementar 182/2021, as companhias podem contar com apenas um diretor (antes eram, no mínimo, dois), o qual pode residir no Brasil ou no exterior.

E ainda, embora a lei preveja a possibilidade, não é necessário possuir conselho de administração, e nem obrigatório instalar o conselho fiscal. Em resumo, no que tange à administração da S.A., a mesma pode ser realizada da mesma maneira e simplicidade observadas em uma Ltda.

A S.A. possui uma lei específica, acima mencionada, o que aumenta a segurança jurídica do modelo societário. Há regramento para funcionamento e órgãos de administração, celebração de acordo de acionistas, integralização de capital com moeda ou com bens, enfim, uma série de detalhes regulatórios que não funcionam da mesma forma do código civil (lei que rege a Ltda.).

Embora possa ser usado também nas sociedades limitadas, a lei das S.A. admite a possibilidade de os acionistas firmarem acordos de acionistas, deixando pré-determinada a orientação de voto em uma série de matérias, sem que isso se torne público no estatuto. Como dito, na Ltda. é possível adotar modelo semelhante, mas baseado no regramento da lei das S.A.

Um grande incentivo tributário para a utilização das S.A. é a possibilidade de emissão de ações com ágio, sem que tal fato gere tributação. O ágio é a diferença entre o valor nominal da ação e o seu preço de emissão, muito utilizado nos casos em que um sócio novo entra em uma empresa já constituída, e a ação tem valor de mercado superior ao valor contábil.

Nesses casos, para que o sócio novo não dilua os sócios antigos, emite-se ações com valores nominais idênticos aos das ações detidas pelos sócios antigos, contudo, a integralização se dará em um valor maior: a diferença entre o valor nominal e o valor aportado será contabilizada como reserva de ágio, a qual não é tributada no regime do lucro real (art. 38, I, do Decreto-Lei n° 1.598/77). Nas sociedades limitadas não existe essa hipótese.

As sociedades anônimas podem ainda emitir debêntures: títulos de dívida, remunerados por percentual dos lucros, ou tão somente por juros pré-determinados. As debêntures possuem um maior alcance de circulação, podendo ser intermediadas por fundos de investimentos e instituições financeiras, com vista a realizar uma oferta pública para levantamento de fundos. As Ltda. não podem emitir debêntures, embora tenha sido regulamentada recentemente a nota comercial pela Lei 14.195/2021, a qual tem por objetivo criar um título similar de emissão das Ltda.

E as desvantagens?

A S.A. não pode distribuir lucro de forma desproporcional à participação no capital dos acionistas, salvo no caso de ações preferenciais, as quais podem ostentar privilégios em relação às ações ordinárias. Contudo, deverá estar previamente determinado no estatuto. Não é possível, como nas Ltda., a deliberação desproporcional mediante simples reunião ou assembleia.

As companhias precisam ainda publicar seus balanços, o que gera um custo anual. Ao menos, aquelas que faturam até R$ 78 milhões/ano, podem publicar de forma eletrônica, em seu próprio site, reduzindo a despesa.

Empresas optantes pelo Simples Nacional não podem se constituir sob a forma de sociedade anônima. Esse é um impedimento objetivo à sua utilização: se o regime tributário escolhido for este, só resta a Ltda.

Nas reestruturações societárias e na formação de holdings, uma questão que costuma criar um custo adicional é o fato de ser necessária, na integralização de capital com bens da S.A, a apresentação de laudo de avaliação. Não raro, uma solução para facilitar a operação é constituir a holding como Ltda., e depois de incorporados os bens transformá-la em S.A.

Como se viu, a utilização das sociedades anônimas possui mais vantagens do que desvantagens.

Empresas do Simples Nacional precisam necessariamente se constituir como Ltda. Contudo, não sendo esse um obstáculo, a facilidade na sucessão, bem como na transferência de ações, a discrição quanto às informações dos acionistas, e o menor vínculo entre esses e a sociedade – ao menos, registralmente –, podem ser um diferencial, sobretudo no cenário legislativo do nosso país, no qual a responsabilização de um sócio por dívidas da sociedade não é tão exceção à regra assim…

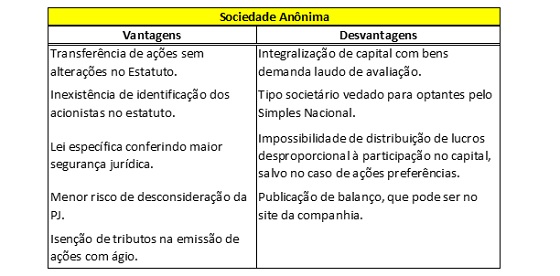

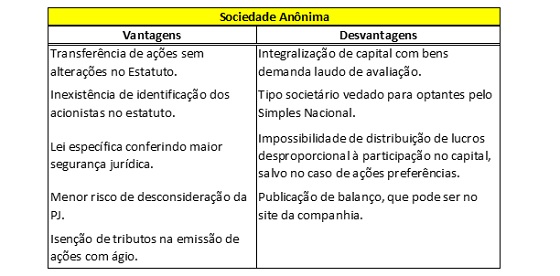

Para uma rápida visualização, segue o quadro abaixo:

Sociedade Limitada

A sociedade limitada é largamente mais utilizada do que a anônima. Isso porque tem um regramento mais simples, e demanda menos documentos para sua constituição. Para se ter uma ideia, para constituição de uma Ltda. basta o registro do contrato social. Para uma S.A., é preciso a ata de constituição, o estatuto, boletins de subscrição do capital social, termo de posse da diretoria, e, quando houver conselho de administração, ata do conselho elegendo a diretoria.

A Ltda. admite a distribuição desproporcional de lucros, o que facilita a administração de sociedades menores, na qual se costuma utilizar a distribuição desigual para remunerar trabalhos desiguais dos sócios no negócio.

Além disso, não há obrigatoriedade de publicar balanços, embora exista a obrigação de aprovar as contas e registrar ata nesse sentido na Junta Comercial. O que, vale destacar, poucos fazem.

Em contrapartida, na Ltda. a divulgação das informações societárias é a regra. Qualquer pessoa obtém uma certidão na Junta Comercial com as informações detalhadas acerca do funcionamento a sociedade, endereço dos sócios, quantidade de capital de cada um, e todas as informações contidas no contrato social.

Embora não esteja previsto no código civil, admite-se na Ltda. a celebração de um acordo de quotistas, o correspondente ao acordo de acionistas da S.A., o qual seguirá as regras deste. Para tanto, é necessário que o contrato social preveja a aplicação supletiva da Lei das S.A. no caso de lacuna do contrato ou da lei civil. A vantagem do acordo está na sua aplicação compulsória para aqueles que o celebram, sem que exista a necessidade de registrá-lo na Junta Comercial. Torna-se uma forma de deliberar previamente acerca de uma série de matérias sem que se dê publicidade a tais dispositivos.

As cessões de quotas, transferências em razão de falecimento, doações etc., na Ltda. demandam um movimento maior do que na S.A. Como falamos acima, enquanto nesta basta uma anotação no livro de transferência de ações, naquela há a necessidade de registro na Junta Comercial de uma alteração do contrato social. Isso pode ser um complicador no planejamento sucessório.

Algumas evoluções legislativas, entretanto, têm facilitado os procedimentos de registro da Ltda. Nesse sentido, merece destaque a IN 81/2020 do DREI (Departamento de Registro Empresarial e Integração), e a Lei 14.195/2021, as quais, dentre outras disposições, (i) admitiram a indenização de herdeiros e a retirada do espólio do contrato social sem alvará judicial, (ii) o registro do contrato de compra e venda de quotas em separado do contrato social, e (iii) o registro da notificação de retirada de sócio (em caso de dissolução parcial) sem necessidade de alteração contratual.

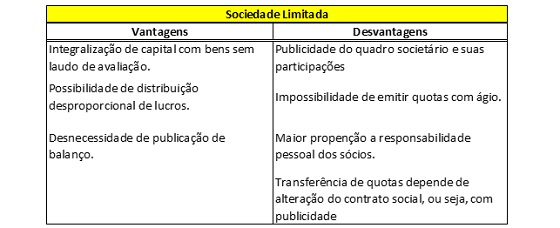

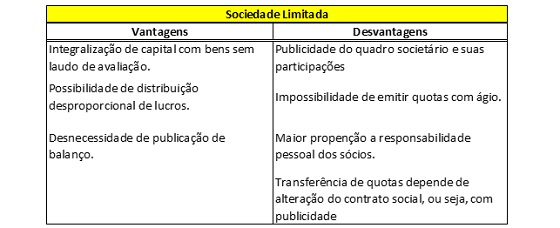

Fazendo o mesmo exercício de visualização rápida, segue um quadro abaixo indicando em perspectiva os pontos fortes e fracos do modelo societário:

O nosso objetivo aqui não é apontar a prevalência de um modelo sobre outro, isso não existe. A prevalência será casuística, dependendo da análise do tipo societário mais indicado para a empresa, seus sócios e suas necessidades.

O que é melhor, LTDA. ou S.A.?

Com bastante frequência recebemos a indagação acima quando estruturamos um negócio, uma holding patrimonial, uma reorganização societária, ou trabalhamos em um plano de sucessão familiar.

Não existe uma resposta definida, pois cada tipo societário tem suas especificidades, e aplicações mais indicadas de acordo com o caso concreto. Mais abaixo vamos apontar vantagens e desvantagens de cada um dos modelos, e as situações mais indicadas para um e outro.

Sociedade Anônima

A S.A. é o tipo de sociedade mais fácil de se trabalhar. Muitos pensam o contrário, mas por desconhecimento.

Nesse tipo societário as transferências de participações societárias (ações) são realizadas sem qualquer alteração no estatuto, ou registro na Junta Comercial: basta a escrituração da operação no livro de registro de transferência de ações, guardado na sede da companhia. Com isso, fica mais facilitada a compra e venda, transferência em casos de falecimento, incorporação de ações no capital de outras empresas (holdings), dentre outros movimentos.

Ainda no que tange à participação no capital social, nas S.A. não há publicidade quanto às participações detidas pelos acionistas, e nem mesmo quem são os acionistas. Qualquer pessoa pode solicitar certidão dos atos arquivados por qualquer sociedade na Junta Comercial. Na Ltda., quem assim o faz, consegue identificar quem são os sócios, quanto do capital social cada um possui, as datas em que o sócio entrou, saiu, comprou quotas de terceiros, aumentou capital, e tudo o mais que estiver exposto no contrato social e em suas alterações. Na S.A. essas informações são anônimas, ficam registradas nos livros societários, não no registro público.

Naturalmente que nas atas há a lista de presença, nas quais os acionistas participantes da assembleia são identificados; contudo, ali não há indicação do valor detido de capital por cada acionista, tampouco a indicação do total de acionistas. E quando há integralização do capital, precisa ser arquivado o boletim de subscrição, o qual, de igual modo, identifica quem está aportando o capital. Mas transferências secundárias não ficam registradas.

Com as alterações promovidas na lei das S.A. (Lei n° 6.404/76) pela Lei Complementar 182/2021, as companhias podem contar com apenas um diretor (antes eram, no mínimo, dois), o qual pode residir no Brasil ou no exterior.

E ainda, embora a lei preveja a possibilidade, não é necessário possuir conselho de administração, e nem obrigatório instalar o conselho fiscal. Em resumo, no que tange à administração da S.A., a mesma pode ser realizada da mesma maneira e simplicidade observadas em uma Ltda.

A S.A. possui uma lei específica, acima mencionada, o que aumenta a segurança jurídica do modelo societário. Há regramento para funcionamento e órgãos de administração, celebração de acordo de acionistas, integralização de capital com moeda ou com bens, enfim, uma série de detalhes regulatórios que não funcionam da mesma forma do código civil (lei que rege a Ltda.).

Embora possa ser usado também nas sociedades limitadas, a lei das S.A. admite a possibilidade de os acionistas firmarem acordos de acionistas, deixando pré-determinada a orientação de voto em uma série de matérias, sem que isso se torne público no estatuto. Como dito, na Ltda. é possível adotar modelo semelhante, mas baseado no regramento da lei das S.A.

Um grande incentivo tributário para a utilização das S.A. é a possibilidade de emissão de ações com ágio, sem que tal fato gere tributação. O ágio é a diferença entre o valor nominal da ação e o seu preço de emissão, muito utilizado nos casos em que um sócio novo entra em uma empresa já constituída, e a ação tem valor de mercado superior ao valor contábil.

Nesses casos, para que o sócio novo não dilua os sócios antigos, emite-se ações com valores nominais idênticos aos das ações detidas pelos sócios antigos, contudo, a integralização se dará em um valor maior: a diferença entre o valor nominal e o valor aportado será contabilizada como reserva de ágio, a qual não é tributada no regime do lucro real (art. 38, I, do Decreto-Lei n° 1.598/77). Nas sociedades limitadas não existe essa hipótese.

As sociedades anônimas podem ainda emitir debêntures: títulos de dívida, remunerados por percentual dos lucros, ou tão somente por juros pré-determinados. As debêntures possuem um maior alcance de circulação, podendo ser intermediadas por fundos de investimentos e instituições financeiras, com vista a realizar uma oferta pública para levantamento de fundos. As Ltda. não podem emitir debêntures, embora tenha sido regulamentada recentemente a nota comercial pela Lei 14.195/2021, a qual tem por objetivo criar um título similar de emissão das Ltda.

Vamos agora às desvantagens

A S.A. não pode distribuir lucro de forma desproporcional à participação no capital dos acionistas, salvo no caso de ações preferenciais, as quais podem ostentar privilégios em relação às ações ordinárias. Contudo, deverá estar previamente determinado no estatuto. Não é possível, como nas Ltda., a deliberação desproporcional mediante simples reunião ou assembleia.

As companhias precisam ainda publicar seus balanços, o que gera um custo anual. Ao menos, aquelas que faturam até R$ 78 milhões/ano, podem publicar de forma eletrônica, em seu próprio site, reduzindo a despesa.

Empresas optantes pelo Simples Nacional não podem se constituir sob a forma de sociedade anônima. Esse é um impedimento objetivo à sua utilização: se o regime tributário escolhido for este, só resta a Ltda.

Nas reestruturações societárias e na formação de holdings, uma questão que costuma criar um custo adicional é o fato de ser necessária, na integralização de capital com bens da S.A, a apresentação de laudo de avaliação. Não raro, uma solução para facilitar a operação é constituir a holding como Ltda., e depois de incorporados os bens transformá-la em S.A.

Como se viu, a utilização das sociedades anônimas possui mais vantagens do que desvantagens.

Empresas do Simples Nacional precisam necessariamente se constituir como Ltda. Contudo, não sendo esse um obstáculo, a facilidade na sucessão, bem como na transferência de ações, a discrição quanto às informações dos acionistas, e o menor vínculo entre esses e a sociedade – ao menos, registralmente –, podem ser um diferencial, sobretudo no cenário legislativo do nosso país, no qual a responsabilização de um sócio por dívidas da sociedade não é tão exceção à regra assim…

Para uma rápida visualização, segue o quadro abaixo:

Sociedade Limitada

A sociedade limitada é largamente mais utilizada do que a anônima. Isso porque tem um regramento mais simples, e demanda menos documentos para sua constituição. Para se ter uma ideia, para constituição de uma Ltda. basta o registro do contrato social. Para uma S.A., é preciso a ata de constituição, o estatuto, boletins de subscrição do capital social, termo de posse da diretoria, e, quando houver conselho de administração, ata do conselho elegendo a diretoria.

A Ltda. admite a distribuição desproporcional de lucros, o que facilita a administração de sociedades menores, na qual se costuma utilizar a distribuição desigual para remunerar trabalhos desiguais dos sócios no negócio.

Além disso, não há obrigatoriedade de publicar balanços, embora exista a obrigação de aprovar as contas e registrar ata nesse sentido na Junta Comercial. O que, vale destacar, poucos fazem.

Em contrapartida, na Ltda. a divulgação das informações societárias é a regra. Qualquer pessoa obtém uma certidão na Junta Comercial com as informações detalhadas acerca do funcionamento a sociedade, endereço dos sócios, quantidade de capital de cada um, e todas as informações contidas no contrato social.

Embora não esteja previsto no código civil, admite-se na Ltda. a celebração de um acordo de quotistas, o correspondente ao acordo de acionistas da S.A., o qual seguirá as regras deste. Para tanto, é necessário que o contrato social preveja a aplicação supletiva da Lei das S.A. no caso de lacuna do contrato ou da lei civil. A vantagem do acordo está na sua aplicação compulsória para aqueles que o celebram, sem que exista a necessidade de registrá-lo na Junta Comercial. Torna-se uma forma de deliberar previamente acerca de uma série de matérias sem que se dê publicidade a tais dispositivos.

As cessões de quotas, transferências em razão de falecimento, doações etc., na Ltda. demandam um movimento maior do que na S.A. Como falamos acima, enquanto nesta basta uma anotação no livro de transferência de ações, naquela há a necessidade de registro na Junta Comercial de uma alteração do contrato social. Isso pode ser um complicador no planejamento sucessório.

Algumas evoluções legislativas, entretanto, têm facilitado os procedimentos de registro da Ltda. Nesse sentido, merece destaque a IN 81/2020 do DREI (Departamento de Registro Empresarial e Integração), e a Lei 14.195/2021, as quais, dentre outras disposições, (i) admitiram a indenização de herdeiros e a retirada do espólio do contrato social sem alvará judicial, (ii) o registro do contrato de compra e venda de quotas em separado do contrato social, e (iii) o registro da notificação de retirada de sócio (em caso de dissolução parcial) sem necessidade de alteração contratual.

Fazendo o mesmo exercício de visualização rápida, segue um quadro abaixo indicando em perspectiva os pontos fortes e fracos do modelo societário:

Como se viu, o nosso objetivo aqui não foi apontar a prevalência de um modelo sobre outro, isso não existe. A prevalência será casuística, dependendo da análise do tipo societário mais indicado ao caso concreto sob exame.