ME e EPP ficam dispensadas de disponibilizar o livro de reclamações ao consumidor

A Lei 8.527 de 12/09/2019 alterou a lei 6.613/2013 para dispensar as Micro e Pequenas Empresas de manter o livro de reclamações e disponibilizá-lo aos consumidores.

É uma obrigação a menos que vem facilitar a vida das ME/EPP, a qual, embora tenha chegado tarde, é sempre bem vinda.

Reaberto o Concilia Rio (REFIS Municipal no Rio de Janeiro)

Foi mais uma vez reaberto o prazo do Concilia Rio, programa de parcelamento de débitos tributários do Município do Rio de Janeiro, que concede redução de multas e juros.

O programa passa a admitir débitos vencidos até 31/12/2018, e ficará aberto por 90 dias, a contar de 19/09/2019.

As reduções são as seguintes:

I – no caso de pagamento à vista dos créditos tributários ou não tributários inscritos ou não em Dívida Ativa, redução de oitenta por cento dos encargos moratórios e multas de ofício;

II – no caso de parcelamento em até doze vezes de créditos tributários e não tributários inscritos ou não em Dívida Ativa, redução de sessenta por cento dos encargos moratórios e multas de ofício;

III – no caso de parcelamento entre treze e vinte e quatro vezes de créditos tributários e não tributários inscritos ou não em Dívida Ativa, redução de quarenta por cento dos encargos moratórios e multas de ofício;

IV – no caso de parcelamento entre vinte e cinco e quarenta e oito vezes de créditos tributários e não tributários inscritos ou não em Dívida Ativa, redução de vinte e cinco por cento dos encargos moratórios e multas de ofício.

Exclusão do ICMS na base do PIS/COFINS: modulação poderá acontecer em dezembro

O Presidente do STF, ministro Dias Toffoli, pautou para 5 de dezembro o julgamento dos embargos de declaração pendentes na ação que sumulou a exclusão do ICMS da base de cálculo do PIS/COFINS.

Com isso, aqueles que ainda não buscaram o judiciário a fim de recuperar os pagamentos indevidos ao longo dos último cinco anos, devem fazê-lo o quanto antes. Isso porque, ocorrendo a modulação, ou seja, a determinação de que a decisão vale apenas da data de sua prolação em diante, somente poderão recuperar o período retroativo aqueles que já tenham ações em curso.

Vamos aos detalhes.

Apesar de já estar consolidado o entendimento de que o ICMS não integra a base de cálculo do PIS/COFINS, permanecem pendentes dois pontos que foram objeto de embargos de declaração pela Fazenda: a modulação dos efeitos, e a definição de qual valor deverá ser excluído da base de cálculo.

Em relação ao valor a ser excluído, a Receita Federal do Brasil (RFB) inovou, e, embora a decisão trate claramente de que deve ser excluído o ICMS incidente sobre a operação, ou seja, aquele destacado na nota fiscal, ela tenta emplacar a tese de que o ICMS a ser excluído é o recolhido pelo contribuinte. Uma bizarrice.

ICMS recolhido decorre de um confronto entre débitos e créditos de todas as operações do contribuinte em um determinado período de apuração, resultando um pagamento – ou um saldo credor – de acordo com a quantidade de créditos que o contribuinte tenha para com a Fazenda naquele mesmo período. Ou seja, algo totalmente divorciado do conceito de ICMS incidente na operação, o qual em nada se relaciona com a situação específica do contribuinte (se ele tem ou não créditos), não depende de um conjunto de operações (como ocorre com a apuração mensal), e deve ser analisado operação a operação.

O Ministério Público já se posicionou no sentido de que inexiste qualquer lacuna nesse sentido na decisão sumulada do STF, e a tendência é que se confirme o entendimento de que a exclusão deva ser a do ICMS destacado na nota fiscal.

O outro ponto pendente é a modulação dos efeitos. Trata-se de instrumento previsto em lei que possibilita ao STF dar efeitos de suas decisões somente de sua data em diante, sem possibilidade de retroação.

A princípio, pode parecer algo estranho: o STF entende que algo é errado, mas só é errado da data da decisão para frente?

Para trás era certo?

O objetivo do legislador era conferir segurança jurídica, dando ao STF a possibilidade de, nos casos em que a decisão tenha o potencial de causar um impacto nocivo, ainda que corrigindo uma anomalia, ela possa ter validade apenas prospectiva, e não retroativa.

O problema é que de boas intenções o inferno está cheio, e no Brasil há uma facilidade muito grande de se plantar jabuticabas.

A modulação, que deveria ser uma exceção, em matéria tributária está quase virando regra. Um dos argumentos sempre utilizado pela Fazenda é o prejuízo que a decisão causará aos cofres públicos. Apesar de o julgamento ser jurídico, o argumento veio da tesouraria.

Com isso, criou-se uma fábrica de ilegalidades, ou interpretações inusitadas – para dizer o mínimo – por parte do fisco, onde se cobram valores indevidos com frequência, posto que poucos contribuintes reclamam.

E quando as teses dos que reclamam chegam ao STF, depois de vários anos (a da exclusão do ICMS da base do PIS/COFINS tem aproximadamente 15 anos), depois de muito se ter cobrado indevidamente, a Fazenda apresenta a conta da reversão da ilegalidade, diz que perderá bilhões, e o STF, não raro, decide que o certo vale só dali para frente, deixando o errado (os tais bilhões) por conta dos contribuintes.

Nesse sentido que, aproveitando a oportunidade de o entendimento estar sumulado em breve, e a modulação ainda não ter ocorrido, devem os contribuintes correrem para ajuizarem suas ações antes de dezembro, sob pena os bilhões ficarem por conta…

Existe sigilo bancário no Brasil?

A resposta é simples, curta e inapelável: não.

É fato que uma pessoa qualquer não consegue acessar os extratos bancários de outra. Se chegar no banco e pedir para ver o saldo da conta corrente daquela sogra que sempre chora miséria, não vai conseguir…

Mas isso não é sigilo; é bom senso, é um mínimo de civilização que se espera de um sistema jurídico; e também, é ausência de publicidade da informação. O endereço de uma pessoa não é uma informação pública, mas também não é sigilosa.

Informação sigilosa é aquela cujo uso por quem a detém é restrito, limitado às atividades previstas no contrato mantido com a parte divulgadora, e que terceiros (quaisquer terceiros) somente podem alcançar em casos específicos, e com autorização da justiça.

Mas o Brasil é o país dos eufemismos, e para a expressão “quebra do sigilo bancário” criou-se a “transferência do sigilo bancário”. Explico o histórico da legislação envolvendo o sigilo bancário para um melhor entendimento.

Desde a época da CPMF, o fisco tem a informação do volume de recursos financeiros movimentados por cada contribuinte. Na época da CPMF, bastava uma regra de três: o tributo pago por um CPF ou CNPJ representava 0,38% de sua movimentação.

Extinta a CPMF, a Fazenda criou uma obrigação acessória para os bancos, uma declaração chamada (já teve outros nomes, mas com a mesma função) “e-financeira”. Através dela, os bancos informam à Receita Federal o total movimentado por todos os CPFs e CNPJs.

Até aí, entende-se que não há quebra do sigilo, posto que o acesso ao total movimentado não significa o mesmo que o acesso à individualização de cada operação, como se depreende na leitura de um extrato bancário.

Mas isso era pouco para a Fazenda.

Eis que o artigo 6° da Lei Complementar 105/2001 veio estabelecer que “As autoridades e os agentes fiscais tributários da União, dos Estados, do Distrito Federal e dos Municípios somente poderão examinar documentos, livros e registros de instituições financeiras, inclusive os referentes a contas de depósitos e aplicações financeiras, quando houver processo administrativo instaurado ou procedimento fiscal em curso e tais exames sejam considerados indispensáveis pela autoridade administrativa competente”.

Apesar do teor limitador do dispositivo legal (“as autoridades somente poderão examinar…”), na verdade, ele legitima a quebra do sigilo bancário.

A leitura fica então assim: as autoridades poderão acessar quaisquer informações financeiras, bastando, para isso, (i) iniciar um processo administrativo, como aliás, ocorre com toda e qualquer fiscalização, e (ii) a própria autoridade entender indispensável o procedimento, o que, de resto, não precisaria nem estar escrito, pois nenhum fiscal vai pedir informações por aí se ele entende que não precisa delas.

Imediatamente o caso foi levado à justiça. Algumas decisões aqui e ali restringiam o acesso às informações bancárias pelo fisco, outras liberavam. Até que o Supremo Tribunal Federal, em julgamento conjunto de três Ações Diretas de Inconstitucionalidade (de números 2386, 2390 e 2397) realizado em 24/02/2016, decidiu pela constitucionalidade da citada lei complementar por maioria de votos (9 a 2) – contra, votaram contra os Ministros Celso de Mello e Marco Aurélio.

O Ministro Celso de Mello, com a sabedoria dos mais antigos, ponderou que “a administração tributária, embora podendo muito, não pode tudo”; disse ainda que “não faz sentido que uma das partes diretamente envolvida na relação litigiosa seja o órgão competente para solucionar a litigiosidade”. Sábias palavras, mas foi voto vencido.

Argumentaram os ministros vencedores que a norma combatida não significa quebra do sigilo bancário, mas apenas transferência de sigilo dos bancos para o fisco, em ambos os casos, protegidos contra o acesso de terceiros. Ou seja, enquanto o genro ou o sequestrador não acessarem os dados, está tudo resolvido para a maioria do STF.

Resumindo, não existe mais sigilo: o fisco pode solicitar a qualquer momento – basta existir uma fiscalização em andamento – os dados de qualquer contribuinte, e os bancos são obrigados a fornecer.

Naturalmente que não se pretende aqui proteger sonegadores, lavadores de dinheiro e malfeitores de todo gênero. Mas um Estado que despreza os limites da individualidade do cidadão, amanhã pode tentar voos mais ousados. Sem contar a porta aberta para os malfeitores que – infelizmente – também existem dentro da estrutura estatal.

Para o fisco bastaria saber a movimentação financeira do contribuinte (informação já enviada pelos bancos), e compará-la com os rendimentos declarados. Em caso de divergência não justificada pelo contribuinte, e somente nesses casos, aí sim se teria a oportunidade de requerer uma ordem judicial para acesso às informações.

Hoje, o que se vê, é o seguinte: em qualquer fiscalização o auditor da RFB solicita os extratos; se o contribuinte fornece, ok; se não fornece, o próprio fiscal solicita às instituições financeiras através de uma requisição de movimentação financeira (RMF). Em qualquer caso, de posse dos extratos, ele intima o contribuinte para que justifique cada depósito em sua conta.

Em sendo uma pessoa jurídica, basta extrair as informações da escrituração contábil. Por outro lado, sendo uma pessoa física, pela lei desobrigada a registrar cada movimento bancário, ela que se arrume para lembrar do que aconteceu há quatro ou cinco anos atrás. Se não o fizer, será vítima de um auto de infração imputando como renda cada ingresso na conta corrente.

De onde se conclui que somos todos mulheres de César: não basta sermos honestos, precisamos parecer honestos.

Escala e risco: poodle ou lobo, eis a questão – parte II

Na última newsletter falamos sobre escala e risco, e o dilema entre ser anão ou gigante. Vimos que na atividade escalável os melhores comem o bolo todo, pois para eles é fácil atender toda a demanda, enquanto na atividade não escalável sobra para todo mundo, embora a parte de cada um seja pequena.

Nessa linha, vimos que a maioria dos engenheiros ganha mais do que a maioria dos jogadores de futebol. Mas os jogadores mais bem remunerados ganham mais do que muitos engenheiros juntos.

A solução para aproveitar o melhor dos dois mundos é a atividade empresarial, onde (e aqui repito o texto da última News) tem o empreendedor a oportunidade de (i) arriscar alguns centavos em busca de dólares, sem comprometer o andamento do negócio, (ii) fazer o básico para garantir a sobrevivência, sem abdicar da escala para buscar crescimento e mercado, tudo, (iii) dosando esforço e retorno na medida correta.

Em resumo, até aqui falamos do que fazer, e agora vamos tratar de como fazer.

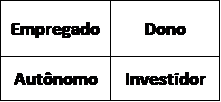

Começo fazendo referência ao quadrante da independência financeira do Robert Kiyosaki (“Independência Financeira: O guia para a sua libertação”, Alta Books, 2018), abaixo indicado:

Segundo ensina o autor, a independência financeira significa que os seus ativos geram todo o fluxo de caixa que você precisa para sobreviver. Ele ainda revê o conceito de ativo e passivo: para ele, ativo é o que gera caixa, e passivo o que come caixa. Nesse sentido, um automóvel é um passivo, não um ativo, pois deprecia e requer manutenção, demandando caixa. Dinheiro rendendo no banco é ativo. Uma barra de ouro pode ser passivo ou ativo, depende do preço que você pagou na barra, e do preço pelo qual você vai vendê-la.

Nesse sentido, só há independência financeira do lado direito do quadrante. Isso porque somente o dono e o investidor possuem ativos gerando caixa. Mas na maioria das vezes, para chegar ao lado direito do quadrante é preciso passar pelo esquerdo. É o que ocorre, por exemplo, quando um empregado se aposenta: o ativo gerado pelos recolhimentos previdenciários vai gerar uma renda futura (aqui excluo a previdência pública, onde há apenas transferência de renda de uns para outros, sem capitalização), ele viverá como investidor.

Na maioria das empresas pequenas e médias, o dono acha que está no lado direito do quadrante, mas na verdade, está no esquerdo. “Dono” no conceito acima é aquele que sai da empresa por um ano, e quando retorna a encontra maior do que estava. Ou seja, ele tem, de fato, uma máquina onde se coloca burro de um lado e sai salsicha do outro.

Se você não pode tirar férias, ou se a empresa só funciona bem com a sua presença, você é uma mistura de dono com autônomo, estando mais do lado esquerdo do que do direito do quadrante. Eu sei, vendo sob esse aspecto, estar do lado direito não é fácil.

Mas não fique triste, é mesmo esse o caminho da independência financeira. Estar do lado direito envolve escala e risco: é preciso um ativo considerável para gerar o caixa necessário para todas as despesas, e quanto maior o rendimento, maior o risco. A dose entre escala e risco está na essência dessa equação.

Daí que o caminho mais seguro, senão o único possível àqueles que não são herdeiros nem ganharam na loteria, é pelejar no lado esquerdo do quadrante: seja um empregado fazendo poupança e investimentos ao longo da vida, ou mesmo se tornando sócio da empresa, seja um autônomo contratando auxiliares, criando processos, reinvestindo parte dos lucros, buscando investidores, dentre outras ações até criar sua máquina de salsicha.

Esse dono então vai passar por quatro fases: operacional (quando ele mete a mão na massa em quase tudo), gerencial (quando multiplica seu talento, fazendo outros produzirem como ele), estratégico (aqui já aplicando visão de longo prazo, definindo rumos, focado no “big Picture”), e investidor (apenas investindo em troca de dividendos).

Muito importante: essas fases não são sequenciais, ao contrário – na maioria dos casos são simultâneas. O dono, durante um único dia, ora veste o chapéu operacional, ora veste o chapéu gerencial ou o chapéu investidor, enfim, faz de tudo um pouco. A simples percepção de qual chapéu se está vestindo já é um avanço para a maioria dos negócios, pois assim se pode definir prioridades e agendar as atividades segundo sua natureza.

Se o negócio é muito pequeno, quase 100% das atividades são operacionais. À medida que cresce, o estratégico e o gerencial vão aparecendo. O investimento se faz necessário em todas as etapas, em maior ou menor escala de acordo com a natureza da atividade.

Dentro dessa modulação de tarefas, deve o empreendedor manter as atividades pouco escaláveis como base, sem abdicar as escaláveis para alcançar o crescimento e se tornar gigante.

Outra reflexão relevante é usar o diagrama de Pareto, segundo o qual 80% das consequências advém de 20% das causas. Claro que os percentuais não precisam ser exatamente esses, mas a regra quase sempre dá certo: 80% do seu faturamento vem de 20% dos seus clientes. Então, foca o seu tempo nesses 20% e treina a equipe para atender os 80% restantes. O mesmo se dá em relação aos problemas: vale sempre procurar os 20% de causas que podem resolver quase todos os seus problemas. É o famoso “foca no que é importante”, mas agora com método para encontrar o que é importante.

Com o Pareto a relação “esforço/investimento x retorno” fica mais eficiente, reduzindo risco, e fomentando escala.

Resumindo então o como fazer: consciência de estar no lado esquerdo do quadrante, tendo como foco chegar no direito; assumir o lado autônomo/dono (ou empregado), visualizando com nitidez as fases operacional, gerencial, estratégica e investidora; vestir todos os chapéus sabendo quando usar um e outro; aplicar Pareto em todas as atividades para otimizar escala e risco; manter uma base mas arriscar centavos para obter dólares, nunca o contrário.

Escala e risco: poodle ou lobo, eis a questão – parte I

Dá para ficar rico com qualquer atividade? Ou, a pergunta mais importante: dá para ficar rico com a minha atividade? Todo empresário tem uma última tarefa no seu negócio, para a qual todas as outras convergem: aumentar a receita, reduzir a despesa, e de forma sustentável no tempo.

Dois conceitos essenciais nesse trabalho – e quem nem todos se dão conta – são a escala e o risco.

Atividades escaláveis, como ensina Nassim Taleb, produz anões e gigantes. Peguemos como exemplo o jogador de futebol. A atividade dele é escalável no que se refere ao valor: dependendo do tamanho do seu talento (e de sua sorte também), pode ganhar muitos milhões. No entanto, a maioria dos jogadores de futebol do mundo, aqueles que ninguém conhece porque não jogam em nenhuma liga que seja minimamente divulgada, recebe nada…

E isso ocorre porque, dentro de uma atividade escalável, é fácil para o maior (ou os maiores) absorver a demanda de todo o mercado, deixando pouco para a maioria. Os maiores clubes canalizam a atenção do mundo todo, o acesso é fácil, não temos tempo nem precisamos de infinitos campeonatos para assistir. Assim, basta uns poucos, os melhores jogadores, para serem escolhidos pelos melhores times, e ganharem toda a massa salarial que esses poucos clubes com audiência estão dispostos a pagar.

Um outro exemplo: o Google. É, disparado, o site de busca mais utilizado. Com a mesma ferramenta, e um adicional na capacidade de processamento, ele atende uma pessoa ou um bilhão de pessoas a mais. Nesse sentido, se o acesso é fácil para esse bilhão de pessoas (graças à escala), por que alguém usaria buscadores menos eficientes? Custa nada ir no melhor, que vai comer o bolo todo. E assim, sobra nada para os demais.

Já nas atividades não escaláveis facilmente, o bolo costuma dar para todo mundo. Por outro lado, como o bolo é dividido para muita gente, a fatia de cada um é pequena. A maioria dos engenheiros ganha mais do que a maioria dos jogadores de futebol. Certamente, o jogador mais bem remunerado ganha algumas centenas, talvez milhares de vezes o que o engenheiro mais bem remunerado ganha. Mas se tirarmos os maiores do grupo, os chamados outliers estatísticos, a remuneração dos engenheiros é maior.

Isso porque a atividade não é tão escalável. Um indivíduo apenas não consegue assumir toda a demanda sozinho.

Então como fico? Arrisco a ser anão para concorrer a gigante, ou me posiciono na estabilidade das atividades não escaláveis?

Uma solução está justamente na atividade empresarial. Em uma empresa, é mais fácil flertar com os dois caminhos – e isso vale não só para o dono da empresa, mas para qualquer um que tenha uma posição de comando, gente que multiplica sua capacidade. Claro que, antes de qualquer coisa, o empresário precisa saber diferenciar os caminhos. Em seguida, vai se preocupar em como percorrê-los.

Mas antes de tratar sobre como abraçar os dois caminhos, o conceito de risco merece ser um pouco mais explorado.

Risco, ao contrário do que se pensa, nem sempre compromete a segurança. Ao contrário: se bem utilizado, e considerados todos os cenários possíveis, ele reforça a segurança. Vamos aos exemplos.

No Brasil existe uma jabuticaba muito conhecida que é a estabilidade do funcionalismo público. Não à toa, milhares de pessoas tentam entrar nesse time todos os anos, a maioria em busca dessa tão sonhada estabilidade, uma vida sem riscos…

Ocorre que é muito mais fácil um funcionário público passar fome do que um empresário. Ou mesmo um funcionário privado. O ser humano tem uma tendência à inércia e à acomodação: não à toa é tão difícil sair do sofá no sábado para correr alguns quilômetros na rua. Se não tiver um incentivo, uma meta, um foco, um objetivo de vida, ou um concorrente, a tendência é ficar aonde está. E a inércia leva à obsolescência.

Se uma pessoa (e aqui poderia ser uma empresa de um país fechado à competição exterior, ou uma empresa monopolista em determinado mercado) não tem competidores, se ninguém pode lhe tirar o seu emprego público, a tendência é que ela não se preocupe em adquirir conhecimentos diferentes e/ou interdisciplinares, em buscar competências não diretamente ligadas às suas tarefas diárias. Fora que não estará treinada para o ambiente competitivo.

Com isso, se amanhã o país começa a emitir moeda sem aumentar salários (estivemos muito perto disso com o aumento da dívida pública nos últimos anos), a inflação devora todo o poder aquisitivo desse funcionário e ele fica sem alternativas. Se sair no mercado em busca de recolocação, vai ser devorado. O poodle de pelo brilhoso, escovado, e bem alimentado durante anos pela dona não tem nenhuma chance na selva, disputando um pedaço de carne crua e viva com um lobo de couro arranhado em toda uma existência de competição selvagem.

De novo, nada contra o funcionário público; ele é apenas um produto do sistema de exigências e recompensas a que está submetido. O mesmo ocorreu com empresas brasileiras na abertura do mercado nacional ao exterior na década de 90: diversas quebraram, eram o poodle escovado de repente encarando a turma de couro arranhado do exterior, acostumada a brigar, sem a mão da dona dando vassouradas nos oponentes.

Em resumo, a chance de colapso total é maior na estabilidade.

Assim, o risco é bom, desde que dosado. O risco não pode significar a ruína (aqui, Taleb de novo). É o caso da roleta russa. Ainda que a chance de sair o tiro fosse de 1 para 100, ou mesmo 1 para 1000, esse não é um risco recomendado. Se sai o tiro, mesmo com risco baixo, a consequência é a ruína. Assim, tenho que arriscar centavos para ganhar dólares (expressão do Taleb), nunca o contrário.

Aliando então escala e risco na empresa, tem o empreendedor a oportunidade de (i) arriscar alguns centavos em busca de dólares, sem comprometer o andamento do negócio, (ii) fazer o básico para garantir a sobrevivência, sem abdicar da escala para buscar crescimento e mercado, tudo, (iii) dosando esforço e retorno na medida correta. Ou seja, dito o que fazer, esse último ponto é o como fazer.

Sobre o como fazer, falaremos na próxima newsletter.

Até lá!

Decreto regulamenta bloqueio de ligações de telemarketing

O Decreto do Município do Rio de Janeiro n° 46.382 de 19/08/2019 regulamentou o bloqueio do recebimento de ligações de telemarketing.

Trata-se de cadastro o qual tem por objetivo impedir que as empresas de telemarketing ou estabelecimentos que utilizem este serviço efetuem, de forma não autorizada, ligações telefônicas, envios de mensagens eletrônicas por meio de sinal telefônico ou pela rede mundial de computadores – internet e similares, para os usuários nele inscritos.

De acordo com a norma, compete ao Instituto Municipal de Proteção e Defesa do Consumidor – Procon Carioca – implantar e gerenciar o sistema de cadastro, bem como fiscalizar o cumprimento do Decreto e disponibilizar, quando da implantação do sistema, o passo a passo do cadastramento.

A inscrição no cadastro será efetuada, exclusivamente, pelo titular da linha telefônica fixa ou móvel, respeitando o limite máximo de três números por CPF, no sítio mantido pelo Procon Carioca na internet.

O Procon Carioca disponibilizará, em site na internet, relação das linhas telefônicas inscritas no cadastro, incluindo número e data da inclusão, vedada a divulgação da identidade dos respectivos titulares. As empresas de telemarketing ou estabelecimentos que utilizem esse serviço deverão consultar a citada relação antes de realizar ligação telefônica dessa natureza.

O titular de linha telefônica que receber ligações, após o trigésimo dia da data do ingresso no cadastro, poderá registrar ocorrência do fato mediante acesso a campo próprio para registro de reclamação no sítio mantido pelo PROCON CARIOCA na internet, informando o dia, horário, número da linha que recebeu o chamado, nome da empresa prestadora do serviço e, sempre que possível, nome do atendente.

Estão isentos de observar tais vedações as organizações de assistências social, educacional, religiosa e hospitalar sem fins lucrativos, portadoras do título de utilidade pública e que atuem em nome próprio, como entidade chamadora da ligação telefônica.

CARF: Marketing e propaganda geram crédito de PIS/COFINS

Em recente decisão da 1ª Turma ordinária da 2ª Câmara da 3ª Seção do CARF, foi firmado entendimento de que gastos com marketing e propaganda, dependendo do caso, podem gerar créditos de PIS/COFINS na apuração pelo regime não cumulativo.

Depois da decisão do STJ no Resp 1221170/PR de que insumo é tudo aquilo essencial à atividade econômica da empresa, e não somente à produção de bens e serviços (como queria a Receita Federal do Brasil), a discussão ficou mais restrita. Agora, a análise se dá caso a caso, a fim de se evidenciar o que é essencial ou não ao contribuinte sob exame.

Uma interpretação bem razoável seria a de que, a princípio, tudo o que uma empresa adquire (bem ou serviço) é essencial para sua atividade, dado que, salvo raras exceções, não há administrador que realize aquisições senão para incrementar o seu negócio.

No entanto, tal interpretação abrangente tende a não ser a mais aceita pelos Tribunais. Não obstante a decisão do STJ, a discussão está aberta, sem definição legal do que é essencial para a atividade. O escrutínio se dá caso a caso.

No caso concreto acima mencionado, o contribuinte era a Visa do Brasil. No entanto, nada justifica que marketing e publicidade sejam essenciais para essa atividade, e não o sejam para qualquer outra. Daí ser esse um precedente muito importante para os contribuintes em geral.

O aprendiz de feiticeiro: créditos tributários na promoção!

Quem nunca recebeu uma proposta para comprar créditos contra a Fazenda Pública aptos a quitar débitos tributários, com um deságio interessante, em uma operação simples, rápida, e com o pagamento somente após a quitação do tributo? Quem nunca recebeu uma proposta para comprar créditos contra a Fazenda Pública aptos a quitar débitos tributários, com um deságio interessante, em uma operação simples, rápida, e com o pagamento somente após a quitação do tributo?

Infelizmente, com muita frequência, toda a sentença do parágrafo anterior é falsa do início ao fim.

Para começar, a Receita Federal do Brasil (RFB) não aceita a compensação de débitos tributários com créditos de terceiros. De fato, o artigo 74 da Lei n° 9.430/96 menciona a possibilidade de compensação com débitos próprios, e a Instrução Normativa RFB n° 1717/2017, no seu artigo 65, estabelece o mesmo.

O CARF possui precedentes admitindo a compensação com créditos de terceiros, contudo, somente quando a cessão do crédito se tenha dado judicialmente, ou seja, nos autos do processo onde tais créditos foram reconhecidos. Mas para a discussão chegar no CARF, o contribuinte precisa ser autuado pela fiscalização antes…

Na justiça, de igual modo, também há precedentes favoráveis, inclusive do STJ, admitindo a compensação com créditos de terceiros, segundo a interpretação de que, depois de cedido, o crédito não mais é de terceiro, mas do próprio contribuinte que possui os débitos. De novo, se precisou de justiça, é porque administrativamente a coisa não foi resolvida…

Em resumo, quem compra crédito tributário precisa estar disposto a brigar, pois a compensação não vai ser simples, rápida e fácil. Quem vende essa facilidade está mentindo.

O argumento de que o pagamento pelos créditos se dará apenas após a quitação do débito é outro embuste.

Toda compensação extingue, de fato, o débito; contudo, assim o faz sob condição resolutória de futura homologação pelo fisco. Traduzindo: o contribuinte entrega a declaração de compensação, o débito é baixado do sistema, mas em até cinco anos a Fazenda pode (e vai) analisar todo o procedimento. Caso se encontre qualquer irregularidade (crédito não existe, crédito não é do contribuinte etc.), o débito volta para o sistema.

Daí que, quitação mesmo do débito só se obtém com a homologação da compensação, a qual ocorre em até cinco anos, e não com a entrega da declaração de compensação. Os vendedores de créditos, claro, querem receber o preço na entrega da declaração, e não na homologação. Até aí, é um direito de qualquer vendedor estabelecer suas condições; só não podem alardear uma garantia inexistente com a mentira de que só recebem quando o comprador não possui mais risco.

Um outro problema é a inexistência de qualquer garantia de que o crédito vendido já não tenha sido transferido para alguém antes.

Créditos tributários não possuem um controle prévio promovido pela RFB, o qual possa ser consultado pelos interessados a fim de se certificar quanto ao saldo existente na data de hoje. Eles são transferidos por escritura pública, mas nada impede de se transferir mais crédito do que se possui – por boa ou má-fé.

Até aqui, tratamos de problemas práticos, considerando uma operação de boa-fé, envolvendo créditos existentes e vendedores honestos. Mesmo se tudo estiver OK, quem compra precisa estar disposto a brigar, a assumir riscos, e a atravessar todos os percalços acima. Daí que o deságio deve compensar o esforço e a dor de cabeça.

O cenário, no entanto, pode ficar pior.

Com todas essas incertezas, o ambiente acaba se tornando propício para a atuação dos aprendizes de feiticeiro: aqueles que vendem créditos inexistentes, soluções mágicas, títulos da dívida federal de 1910, e outras trapaças.

Quase toda semana um cliente me consulta acerca de uma oferta de créditos recebida por e-mail, ou mesmo por um amigo que agora está trabalhando nesse mercado, não raro atrelado a um escritório que nem mesmo o amigo conhece direito (e por isso acaba se sujeitando a oferecer golpes por aí sem saber).

As propostas são sempre parecidas: crédito de bilhão, mantido por um sindicato de funcionários públicos de Rondônia (ou outro Estado longe), algumas cópias de uma decisão judicial da década de 1990, uma procuração por instrumento público para o vendedor lavrada em um cartório do Paraná (não sei porquê, mas sempre colocam quase todos os 8,5 milhões de km² do Brasil entre a procuração e o dono do crédito), e uma tela do comprot (sistema de acompanhamento de processos da RFB) com um número de processo administrativo de habilitação de crédito.

A minha primeira pergunta é sempre a mesma: se o vendedor tem bilhões em crédito, por quê não foi vende-los para a CSN, Vale do Rio Doce, Bradesco, Itaú e outras empresas que pagam centenas de milhões de reais de tributos todo mês, e ainda possuem linha direta com o Ministro da Fazenda para confirmar a veracidade do mesmo? Por que veio oferecer uns caraminguás justo para mim? Essa pergunta fica, invariavelmente, sem resposta.

E, naturalmente, quando começo a discutir todos os pontos acima, o feiticeiro desiste. Ficou claro que a compra e utilização de créditos é possível, mas está longe de ser um eldorado. Quem compra precisa de disposição, e um deságio atrativo, pois lhe espera um caminho de turbulências e provações.

O inimigo mora ao lado: qual a jabuticaba mais doce?

A Citypharma Paris é um dos lugares mais procurados por turistas na França para comprar cosméticos. Várias gôndolas ao longo da loja, com marcas francesas a preços locais. E para os turistas brasileiros, a facilidade de ter alguns patrícios como atendentes, o que adianta a comunicação. Quando para lá fui levado (um tanto contrariado, pois só há cosméticos, e não vinhos franceses), mais do que os preços, me impressionou a quantidade de gente espalhada pelas gôndolas, com poucos atendentes, e nenhum segurança na porta. Na minha cabeça de brasileiro, pensei “devem perder algum dinheiro com furtos por aqui…” Mas eu estava errado: não perdiam dinheiro, ganhavam!

O fato é que contratar um empregado na França é um problema tão grande, que sai mais barato não tê-los. Melhor perder alguns itens para furtos eventuais de clientes do que assumir o encargo de mais um funcionário. E assim funciona em todos os lugares por lá: estacionamentos, pedágios, lojas etc. Quase tudo é automatizado, pois, como dito, melhor investir em tecnologia do que em gente.

No Brasil vivemos realidade parecida. Muitos ainda não se deram conta de que mais direitos significam menos empregos. Mas o problema não são somente os direitos. Por aqui, abaixo da linha do equador, a legislação confusa e ambígua, junto com uma justiça ativista, causa um estrago sem precedentes. A nossa cultura paternalista, por sua vez, está na origem do nosso sistema trabalhista caótico.

É justo alguém faltar ao trabalho por que está doente? E é justo faltar ao trabalho para cuidar do filho doente? E para ir ao velório do tio-avô? É para levar a avó no jiu-jitsu? No lugar de ficarmos discutindo o que é ou não justo – um conceito razoavelmente subjetivo –, melhor seria se cada um faltasse quando quisesse, contudo, sem que a empresa estivesse remunerando o dia de ausência, independentemente do motivo.

Imaginemos uma médica que precisou cancelar todos os pacientes de seu consultório porque o filho ficou doente (ou porque ela ficou doente, ou porque foi levar o marido no aeroporto). Ela vai exigir que os pacientes lhe paguem a consulta, mesmo sem o atendimento? A proposição nos parece absurda, naturalmente. Mas por que na relação entre empregador e empregado acontece de forma diversa? Que outro motivo, senão o paternalismo, justifica que seja assim? O indivíduo deve ser cuidado pelo empregador e pelo Estado, esse é o pensamento de muitos.

Por que a empresa tem que arcar com o custo da doença? Isso é assunto para seguradoras. Quer ficar doente e receber o salário? É simples, basta pagar um seguro! Não existe almoço grátis, todos sabem (menos os paternalistas de boa-fé). Se a empresa precisa arcar com o custo da doença, ela tira isso do salário que paga. Se precisa pagar repouso semanal remunerado, FGTS, 13° salário, férias, 1/3 de férias, e mais todos os “benefícios” previstos em lei, ela tira isso do salário que paga. Não estou aqui advogando que esses benefícios são ruins, nem que são bons; apenas ponderando que tudo, sempre, vai para a conta.

Aliás, o próprio termo “benefício” já denota a má intenção (e populismo) de quem os criou, buscando alienar os “beneficiários”. Ora, benefício é algo que se recebe sem contrapartida. Nesse caso, a contrapartida é o trabalho. Daí que inexiste benefício, tudo é salário. A única diferença é que, no lugar de a empresa pagar um valor maior mensalmente, deixa para pagar parte da remuneração na forma dos “benefícios”. De novo: tudo, sempre, vai para a conta.

Para piorar o cenário, a interpretação do direito pela justiça do trabalho tem produzido uma insegurança sem precedentes ao longo dos anos. Não raro, a justiça “legisla”, usando de interpretações para conceder o que não está na lei. Nos anos 60 e 70, Sérgio Porto, sob o pseudônimo de Stanislaw Ponte Preta, escrevia uma coluna chamada FEBEAPA – Festival de besteira que assola o país. Hoje, com o ativismo judicial, temos algo parecido. Vemos decisões judiciais que atribuem ao empregador a responsabilidade pelo funcionário que se locomove de motocicleta; que garante PDV ao sujeito que já havia sido demitido e estava de aviso prévio; que garante estabilidade para funcionário com contrato por prazo determinado; que reconhece vínculo entre o UBER e os motoristas; dentre outras bizarrices.

É o FEBIAJUT: festival de bizarrices que assola a justiça do trabalho. Não à toa ganharam fama – a legislação e a justiça do trabalho – como duas jabuticabas, essa fruta que, dizem, só dá no Brasil. Há os defensores desse sistema, os que alegam existir justiça do trabalho em outros países do mundo. Em geral, dão como exemplo outros países da América do Sul (nenhum exemplo aí de lugares isentos de paternalismos e populismos), França (falamos dela no início do texto, e seus efeitos deletérios para os próprios trabalhadores), Alemanha e Inglaterra. É uma discussão idiota. A Jabuticaba não é a existência em si de direitos ou Cortes trabalhistas, mas o que esse conjunto causa ao ambiente produtivo em terras brasileiras. Façamos as contas.

Segundo estatísticas do TST, em 2016 a justiça do trabalho recebeu 3,9 milhões de novos processos. Número que se noticia ser estável ao longo dos anos. De acordo com a PNAD Contínua do IBGE, a quantidade de pessoas trabalhando com carteira assinada, no setor privado, em junho/2019 era de 35 milhões de indivíduos. Para completar, estudo do DIEESE de 2018, tomando como base dados de 2015, encontrou como indicador para a taxa média de rotatividade global do mercado brasileiro o índice de 54,8%. Traduzindo: metade das pessoas com carteira assinada troca de emprego por ano. Considerando que o sujeito vai acionar o empregador depois de findo o seu contrato, e se são 35 milhões de empregados, temos 3,9 milhões dos 17,5 milhões que deixaram o emprego acionando a justiça anualmente.

Em resumo, 22% dos demitidos buscam a justiça anualmente. Considerando que um processo não dura apenas um ano, o crescimento do ambiente litigioso obedece a uma progressão geométrica.

É uma indústria, e ao mesmo tempo uma calamidade. E isso acontece porque (i) a legislação é confusa e deixa margem para discussão, e (ii) as interpretações da justiça do trabalho incentivam o empregado a buscar sempre alguma coisa, pois algum êxito, ainda que parcial, é quase certo. Cria-se o problema econômico em si – a insegurança traz mais custos até do que o excesso de direitos –, e transforma a relação entre empresa e empregados em uma batalha tensa e silenciosa.

O inimigo está do lado, tudo o que se fizer, que se escrever, qualquer documento que se produzir, poderá e será usado contra você.