Jornal Contábil destaca “Refis” do Simples Nacional

Artigo escrito pelo sócio da MSA Advogados, Marco Aurélio Medeiros, sobre as regras de parcelamento de impostos para empresas no regime do Simples Nacional foi publicado pelo Jornal Contábil.

O texto explica as regras para aderir ao parcelamento e como fazer isso. Para ler o conteúdo na íntegra, veja o site do Jornal Contábil.

Regulamentado o “REFIS” do Simples Nacional

Parcelamentos especiais do Simples Nacional são sempre mais difíceis de serem oferecidos, pois dependem da edição de lei complementar, dado que na sistemática simplificada de recolhimento estão presentes tributos das três esferas de governo.

Por isso é raro um “REFIS” do Simples Nacional. Uso o termo entre aspas, pois o primeiro parcelamento especial de tributos federais, de 2009, recebeu esse nome, e os demais, embora tivessem seus nomes próprios (PAES, PAEX, PERT etc.), sempre foram carinhosamente apelidados de REFIS.

Parcelamento especial é todo aquele diferente do ordinário: 60 parcelas, sem desconto de multa e juros, já previsto em lei e que qualquer contribuinte pode solicitar a qualquer tempo. Assim, os parcelamentos especiais (ou, os REFIS da vida) dependem de uma lei específica para os instituir, possuem prazo para opção, maior quantidade de parcelas, e, com alguma frequência, desconto de multa e juros.

Assim, dentro dos esforços decorrentes da pandemia, foi promulgada a Lei Complementar 174 no último dia 5 de agosto, prevendo a transação excepcional de débitos do Simples Nacional. A referida LC foi regulamentada pela Portaria n° 18.731 de 6 de agosto de 2020, e com isso, abriu-se a oportunidade de quitação de débitos de Simples Nacional em até 145 parcelas, e com desconto de multa e juros. Confira a seguir as regras do parcelamento especial.

Débitos passíveis de parcelamento: somente os inscritos em dívida ativa. Não será possível parcelar débitos recentes, como aqueles do período da pandemia.

Prazo para adesão: o prazo já está aberto e se encerra em 29 de dezembro de 2020.

Número de parcelas: 145 parcelas, divididas da seguinte forma: entrada em 12 vezes, e o restante em 133 parcelas.

Desconto na multa e nos juros: 100% de desconto de multa, juros e encargos legais, contudo, limitado o desconto a 70% do débito original total. Em resumo, se o somatório de multa e juros for superior a 70% do débito total, o desconto ficará limitado a esse patamar, e a parcela da multa e dos juros que lhe for superior, será cobrada.

Além do limitador de 70% acima mencionado, 100% é o desconto máximo, que pode ser reduzido em caso de a capacidade de pagamento da empresa mostrar que ela pode pagar mais. É isso mesmo: quanto menor a possibilidade de recuperação do tributo pela Fazenda, maior é o desconto concedido. É o sistema da Fazenda que, com as informações acerca de patrimônio, faturamento e resultado indicará qual o desconto concedido.

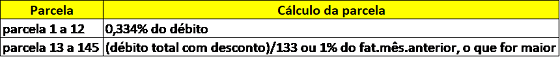

Forma de cálculo de cada parcela: O parcelamento ocorrerá em duas etapas: uma entrada dividida em 12 parcelas de 0,334% do valor total do débito, e uma segunda etapa de 133 parcelas, sendo cada parcela determinada pelo maior valor entre 1% (um por cento) da receita bruta do mês imediatamente anterior, e o valor correspondente à divisão do valor consolidado pela quantidade de prestações solicitadas.

Para esquematizar, fica assim o cálculo:

Adesão: exclusivamente pelo portal Regularize (www.regularize.pgfn.gov.br).

Atualização das parcelas: taxa SELIC.

Condições para se manter no parcelamento: manter em dia o pagamento do FGTS, quitar em até 90 dias eventuais débitos que venham a ser inscritos em dívida ativa.

Rescisão do parcelamento: descumprimento de qualquer item da portaria que regulamentou o parcelamento, ou o inadimplemento de 3 parcelas consecutivas ou alternadas.

Antes da rescisão, o contribuinte será notificado, podendo regularizar a sua situação em 30 dias, de modo a evitar a perda dos benefícios decorrentes do parcelamento especial. Em se perdendo o parcelamento, o débito será recalculado com a reinclusão dos encargos (multa e juros) descontados.

Acompanhe o que os governos estão fazendo para diminuir os impactos econômicos

Os governos federal, estaduais e municipais continuam editando medidas com o objetivo de amenizar os impactos econômicos causados pelo Covid-19. Confira abaixo as principais medidas tomadas neste mês de maio.

Programa de crédito subsidiado para Micro e Pequenas Empresas (MPEs)

A lei 13.999/2020 instituiu o Pronampe – Programa Nacional de Apoio às Microempresas e Empresas de Pequeno Porte. Em resumo, será concedido crédito às MPEs com juros Selic (hoje em 3% aa) mais 1,25% ao ano, e prazo de 36 meses para pagamento.

O crédito será concedido pelas instituições financeiras, contudo, 85% do valor concedido será garantido por um Fundo Garantidor. O limite da operação será 30% do faturamento obtido em 2019.

O valor tomado não poderá ser usado para distribuição de lucros ou dividendos. E a garantia exigida pelo banco será limitada à garantia pessoal do proponente, limitada a 100% do valor liberado mais encargos, salvo no caso de empresas abertas há menos de um ano, para as quais o referido limite fica em 150%.

Prorrogados os parcelamentos do Simples Nacional

A Resolução 155/2020 do CGSN prorrogou os parcelamentos vigentes relativos a débitos do Simples Nacional administrados tanto pela RFB, quando pela PGFN. Ficam prorrogados para o último dia dos seguintes meses:

I – de agosto de 2020, para as parcelas com vencimento em maio de 2020;

II – de outubro de 2020, para as parcelas com vencimento em junho de 2020; e

III – de dezembro de 2020, para as parcelas com vencimento em julho de 2020.

Prorrogados os parcelamentos de tributos federais

A Portaria 201/2020 do Ministério da Economia prorrogou os parcelamentos vigentes relativos a débitos de tributos federais administrados tanto pela RFB, quando pela PGFN. Ficam prorrogados para o último dia dos seguintes meses:

I – de agosto de 2020, para as parcelas com vencimento em maio de 2020;

II – de outubro de 2020, para as parcelas com vencimento em junho de 2020; e

III – de dezembro de 2020, para as parcelas com vencimento em julho de 2020.

Fornecimento de Equipamento de Proteção Individual

A lei 8.818/2020 do Estado do RJ torna obrigatório o fornecimento de equipamento de proteção individual aos funcionários, enquanto durar o plano de contingência do novo coronavírus, para os seguintes estabelecimentos:

I – hospitais, postos de saúde e demais unidades médicas, públicas e privadas;

II – farmácias e drogarias;

III – concessionárias de prestação de serviço de transporte de ônibus intermunicipal, metrô, trens, barcas e catamarãs;

IV – supermercados, mercados, minimercados, hortifrútis e padarias;

V – restaurantes, bares e lanchonetes;

VI – empresas ou cooperativas de coletas de lixo;

VII – pet-shops;

VIII – postos de combustível e lojas de conveniência;

IX – prestadora de serviços de transporte de carga;

X – lojas de materiais de construção;

XI – asilos públicos, privados e filantrópicos;

XII – empresas que gerenciam aplicativos para celular que ofertam transporte individual de passageiros ou entregas a domicílio;

XIII – instituições bancárias e casas lotéricas.

Os Equipamentos de Proteção Individual (EPIs) a que se refere a lei são: luvas descartáveis e máscaras em TNT descartável.

O descumprimento do disposto na Lei acarretará em multa administrativa aos estabelecimentos ou instituições no valor correspondente a 200 (duzentos) UFIR-RJ por cada autuação, sendo o seu valor duplicado em caso de reincidência. A UFIR-RJ, em 2020, equivale a R$ 3,55.

Novos vencimentos para parcelamentos de débitos estaduais (RJ) inscritos em dívida ativa

Os parcelamentos de débitos inscritos na Dívida Ativa do RJ já estavam suspensos, contudo, o Decreto 47.063/2020 estipulou novas datas de vencimento para o que já estava postergado, ficando da seguinte forma:

I – as parcelas vencidas originalmente em 20 de março de 2020 vencerão em 20 de junho de 2020;

II – as parcelas vencidas originalmente entre 21 de março de 2020 e 10 de abril de 2020 vencerão em 10 de julho de 2020;

III – as parcelas vencidas originalmente entre 11 de abril de 2020 e 20 de abril de 2020 vencerão em 20 de julho de 2020;

IV – as parcelas vencidas originalmente entre 21 de abril de 2020 e 10 de maio de 2020 vencerão em 10 de agosto de 2020;

V – as parcelas vencidas originalmente entre 11 de maio de 2020 e 20 de maio de 2020 vencerão em 20 de agosto de 2020;

VI – as parcelas vencidas entre 21 de maio de 2020 e 30 de maio de 2020 vencerão em 10 de setembro de 2020

Desconto de IPTU no Rio de Janeiro

A Lei 6.740/2020 do município do Rio de Janeiro concedeu benefícios à quitação de débitos vencidos ou a vencer de IPTU e Taxa de Coleta de Lixo, ainda em aberto em julho/2020. Tais valores poderão ser pagos sem multa e juros, e com 20% de desconto, até 31/07/2020. Em resumo: azar de quem pagou em dia, ou em quota única.

Concilia Rio: reaberto parcelamento especial para débitos municipais

Mais uma vez, fica reaberto o Concilia Rio, espécie de Refis do município do Rio de Janeiro. O prazo para adesão será de 01/06 a 30/08/2020. Depois de muitas reaberturas do programa, a novidade dessa vez é a possibilidade de concessão de desconto também no valor principal da dívida. Até então, os descontos recaíam somente sobre multa e juros.

A redução no principal poderá ser de 10%, e os descontos sobre multa e juros de 25% a 80%, dependendo da forma de quitação, a qual pode se dar em até 48 vezes.

Fundamentação: Lei 6.740/2020 e Decreto 47.422/2020.

Prorrogados PIS, COFINS, INSS e Simples Nacional

Finalmente foram editadas as normas que tratam das prorrogações dos PIS, COFINS, e contribuição previdenciária patronal. O governo federal já havia divulgado tais prorrogações pela imprensa, contudo, cumprimos o nosso compromisso de só informar aos clientes e leitores depois de a norma publicada, a fim de evitar ruídos e fake News.

Desse modo, a Portaria 139 publicada hoje (03/04) prorrogou o prazo de vencimento dessas contribuições referente às competências março e abril para, respectivamente, agosto e outubro de 2020. Ou seja, o que venceria em abril vencerá em agosto, e o que venceria em maio vencerá em outubro.

Além disso, a Resolução 154 do Comitê Gestor do Simples Nacional publicada hoje (03/04) prorroga o prazo de vencimento dos tributos estaduais e municipais contidos na guia do Simples Nacional. Vale lembrar que os tributos federais contidos na guia do Simples já haviam sido prorrogados; agora, ficam todo o pagamento do Simples Nacional prorrogado.

Um ponto importante é o prazo de prorrogação, que não é o mesmo para tributos estaduais, municipais e federais. A prorrogação dos federais se dará em 6 meses, e dos estaduais e municipais em 3 meses.

Desse modo, os estaduais e municipais, ficam desse modo:

a) o Período de Apuração Março de 2020, com vencimento original em 20 de abril de 2020, vencerá em 20 de julho de 2020;

b) o Período de Apuração Abril de 2020, com vencimento original em 20 de maio de 2020, vencerá em 20 de agosto de 2020;

c) o Período de Apuração Maio de 2020, com vencimento original em 22 de junho de 2020, vencerá em 21 de setembro de 2020.

E os federais:

a) o Período de Apuração Março de 2020, com vencimento original em 20 de abril de 2020, vencerá em 20 de outubro de 2020;

b) o Período de Apuração Abril de 2020, com vencimento original em 20 de maio de 2020, vencerá em 20 de novembro de 2020;

c) o Período de Apuração Maio de 2020, com vencimento original em 22 de junho de 2020, vencerá em 21 de dezembro de 2020.

Prorrogados vencimentos do Simples Nacional

Foi publicada em edição extraordinária do Diário Ofício de hoje, 18/03, a resolução 152 do Comitê Gestor do Simples Nacional que trata da prorrogação dos vencimento do Simples Nacional.

Infelizmente, a crise já parou a economia, mas os vencimentos prorrogados são apenas os de abril em diante. Confira abaixo as novas datas:

I – o Período de Apuração Março de 2020, com vencimento original em 20 de abril de 2020, fica com vencimento para 20 de outubro de 2020;

II – o Período de Apuração Abril de 2020, com vencimento original em 20 de maio de 2020, fica com vencimento para 20 de novembro de 2020;

III- o Período de Apuração Maio de 2020, com vencimento original em 22 de junho de 2020, fica com vencimento para 21 de dezembro de 2020.

É bom atentar que a prorrogação acima refere-se apenas à parte do simples referente aos tributos federais. A parte da guia relativa ao ICMS e ao ISS continuam vencendo nos prazos normais.

Comércio varejista deve informar descontos no cupom fiscal

A Lei 8.603 de 04/11/2019, determina que o comércio varejista do Estado do Rio de Janeiro fica obrigado a aplicar o desconto anunciado de forma clara e individualizada, por produto, no cupom fiscal. O desconto deverá ser aplicado imediatamente abaixo do produto em promoção no cupom fiscal ou documento equivalente.

É facultado ao estabelecimento emitir documento em separado com os valores economizados por produtos, de forma discriminada, o qual deverá ser emitido juntamente com o cupom ou nota fiscal de forma a esclarecer o consumidor sobre os valores economizados com cada item em promoção ou oferta.

Em resumo, mais uma obrigação burocrática imposta às empresas, tutelando consumidores como se fossem analfabetos, e não pudessem discernir a diferença entre o preço indicado no cupom, e o preço que aceitou pagar, depois do desconto.

O descumprimento do disposto na citada Lei sujeitará o estabelecimento infrator às sanções do Código de Defesa do Consumidor.

Como se poder ver, trata-se de legislação consumerista, e não tributária. Ou seja, a Secretaria de Fazenda não vai fiscalizar ou cobrar o cumprimento de tal norma. Eventual sanção seria aplicada pelo Procon, ou qualquer outro órgão oficial de proteção dos consumidores, em caso de remota fiscalização.

Esse é o período para migrar para o Simples Nacional

Todo início de ano as empresas têm a opção de migrar para o regime do Simples Nacional, se isso compensar tributariamente, desde que cumpram alguns requisitos.

As empresas que já estão em atividade devem fazer o pedido de mudança de regime até o último dia do mês (31/01), retroativo ao dia 1º do mês. Para empresas iniciantes, que estão se compondo, o prazo é de 30 dias após o deferimento da última inscrição estadual ou municipal, desde que não tenha mais de 180 dias depois da abertura do CNPJ. Isso, em qualquer época do ano em que tenha sido realizada a abertura da empresa.

A solicitação de mudança de regime é feita somente na internet, por meio do Portal do Simples Nacional da Receita Federal (http://www8.receita.fazenda.gov.br/SimplesNacional/). Durante o período da opção, caso não seja mais vantagem optar pelo regime, é permitido o cancelamento da solicitação da opção pelo Simples Nacional. O cancelamento não é permitido para empresas em início de atividade.

Enquanto não tiver vencido o prazo para a solicitação da opção pelo Simples Nacional, a empresa pode regularizar pendências que podem impedir a adesão ao regime, como débitos anteriores com o fisco.

Não é necessário pedido de renovação para empresas já enquadradas no regime do Simples Nacional. A empresa só sairá do regime se fizer uma solicitação ou se for comunicada e excluída pela receita, no caso de não cumprir as exigências legais.

Todas as empresas que desejam optar pelo Simples Nacional devem ter a inscrição no CNPJ, a inscrição Municipal e, quando exigível, a inscrição Estadual. A inscrição municipal é obrigatória, mas a inscrição estadual é exigida apenas para a empresa que exerça atividades sujeitas ao ICMS.

Preste atenção! Por causa de débitos, durante o ano de 2018 e início de 2019 foram excluídas 574.710 empresas do Simples Nacional, sendo 496.922 pela Receita Federal, 13.729 pelos Estados e 64.059 pelos Municípios.

Mas antes de qualquer ação, consulte o seu contador e veja qual é a melhor opção de regime tributário para a sua empresa.

Informações: Portal do Simples Nacional