Mentiras sinceras me interessam

“Eu tô perdido

Sem pai nem mãe

Bem na porta da tua casa”

Os versos do Cazuza refletem um pouco a sensação de maior abandonado que muitos gestores têm sentido: caixa baixo, atividade voltando aos poucos, imprensa focada em divulgar tragédias, e financiamento chegando, mas acabando logo.

Corre atrás do Pronampe, paga a rescisão do funcionário, não paga a rescisão e suspende o contrato, paga o imposto, ou fecha as portas e entrega a chave?

Você sabe qual é o custo da sua dívida? Qual a dívida mais cara: do banco, do fornecedor, do funcionário ou do imposto?

Temos recebido muitas consultas de empresários nessa linha, empenhados em manter o negócio funcionando, obrigados a escolhas de Sofia diárias. O problema continua sendo o caixa: empresas quebram por falta de caixa, nem sempre por falta de lucro.

Há quem precise reduzir a folha de pagamento, mas não o faz por falta de verbas para pagar a rescisão de funcionários. Ora, se não demite, aumenta o passivo, e a cada mês que passa paga um salário a mais para um funcionário prescindível naquele momento. Por outro lado, se demitir e não quitar a rescisão no prazo, a multa será de um salário desse funcionário (art. 477, da CLT). Melhor então demitir, não pagar no prazo, assumir o valor dessa multa, e deixar de ter custos mensais.

O empregado vai ficar desassistido? Não necessariamente. Entrega a guias do seguro-desemprego, o termo de rescisão do contrato de trabalho, e com isso ele consegue sacar o FGTS e receber o seguro. A rescisão, ele recebe parcelada, de acordo com a disponibilidade de caixa do empregador, já com a multa do art. 477 embutida. Se não há outro modo de fazê-lo, melhor assim, garantido a sobrevivência da empresa, e com o tempo pagando todos os compromissos. Melhor para o empregado também: de nada adianta ficar mais uns meses ligado a uma empresa ao final quebrada, com o risco de receber zero do que tem direito.

A mencionada multa do art. 477 da CLT é uma excrescência: cara para um pequeno atraso no pagamento, e barata para um atraso prolongado. Um dia de atraso e um ano dão na mesma. Melhor seria multa nenhuma, apenas a correção do valor devido, ou, quando muito, uma multa percentual – em patamares civilizados.

A multa por atraso de tributos é outro anacronismo: 20% do valor do tributo.

Em um país com juros de 2% ao ano e inflação perto de zero, uma multa de 20%, se cobrada por um particular, poderia levá-lo a responder um processo criminal por agiotagem.

O atraso no pagamento de tributos acarreta multa de 20%, como dito, e juros calculados com base na taxa Selic, hoje em 2% ao ano. Uma regra dessas transmite o seguinte recado para o contribuinte: se for deixar de pagar o tributo, que o faça por longo tempo; atrasar por pouco tempo é bobagem.

Como a multa é fixa, 20% para um atraso de 60 dias se torna um absurdo: anualizando essa taxa, o valor alcança pornográficos 198%.

Para um atraso de 60 meses já fica bem diluída; se atrasar 60 meses, e ao final pedir um parcelamento também por 60 meses, a diluição já vai para 120 meses, se tornando ainda mais interessante.

Ninguém deixa de pagar tributo porque quer; mas se o faz, fica difícil regularizar a situação – mais do que isso: como visto, regularizar em pouco tempo é até financeiramente desincentivador.

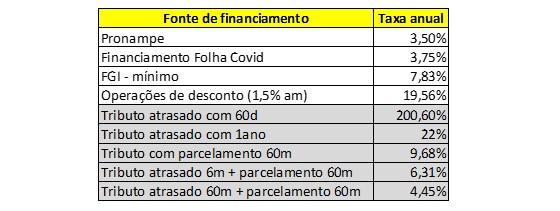

Fizemos as contas, e comparamos. O quadro abaixo mostra a taxa anual efetiva cobrada no débito tributário considerando vários cenários: o pagamento em 60 dias; o pagamento em um ano; o parcelamento em 60 meses depois de um mês de atraso; o parcelamento em 60 meses depois de 6 meses de atraso; e o parcelamento em 60 meses depois de 60 meses de atraso. Em todos os cenários consideramos a taxa Selic atual.

Além dos cenários tributários, comparamos ainda com outras fontes de financiamento: desde o excelente e inigualável Pronampe (ave rara, pouco vista por aí), até as operações normais de desconto, passando por outros financiamentos subsidiados em razão do Covid (folha e FGI).

Como se vê, quem quiser atrasar muito o tributo, vai pagar uma taxa parecida com a do Pronampe.

Naturalmente, não estamos aqui aconselhando ninguém a atrasar tributos, ou deixar de quitar rescisões trabalhistas. Há outras implicações para isso que também precisam ser levadas em conta: se o tributo for retido de terceiros, a inadimplência poderá ser considerada apropriação indébita, gerando responsabilização criminal; enquanto houver tributos em aberto não parcelados, não se consegue certidões negativas; a taxa Selic pode subir vertiginosamente; dentre outros fatores.

Por outro lado, é fato que, no meio da guerra, precisando escolher entre a sobrevivência e o bom mocismo, o empresário faz conta. Se há culpados, não estão eles à frente das empresas, mas criando – ou mantendo – legislações distorcidas a esse ponto. “O sapo não pula por boniteza, mas por precisão”, já lembrava Riobaldo, filósofo e jagunço.

Sobre o autor