Recebi uma cartinha da Receita Federal, e agora?

Qualquer correspondência da Receita Federal do Brasil (RFB) tem o poder de causar pânico em muitos contribuintes.

Quando não é débito, é fiscalização. Por mais que nada se tenha a temer, fiscalização sempre representa, no mínimo, perda de tempo e energia.

Em tempos de pandemia, poucas empresas estão livres de dívidas com o fisco, e é nesse momento que têm chegado as cartinhas da RFB e da Procuradoria avisando da existência de débitos tributários, sugerindo a quitação ou parcelamento, sob pena de inscrição em dívida ativa.

Os optantes pelo Simples Nacional temem ser excluídos. Confundem essa comunicação com a notificação de exclusão do sistema por débito. Os demais contribuintes, com a cobrança, ligam de imediato aos seus contadores perguntando o quê fazer.

A resposta é simples: tais comunicados não alteram em nada a estratégia de gestão do caixa do contribuinte até aqui.

Para os optantes pelo Simples Nacional, o Ministério da Economia (ao qual a RFB está subordinada) já se manifestou informando que em 2020 não haverá exclusão de contribuintes do sistema por conta de débitos. Assim, tais cartas de cobrança não significam exclusão.

E para os contribuintes em geral, a carta de cobrança, por si só, não traz qualquer adversidade. Não significa que uma fiscalização será disparada em sequência, ou que a execução fiscal será ajuizada no dia seguinte.

Então, nada vai acontecer?

Vejamos abaixo de forma detalhada os efeitos dos valores em aberto de tributos federais.

Atraso curto x atraso longo

Já tivemos oportunidade de escrever a respeito: os encargos incidentes sobre os tributos incentivam o contribuinte a atrasar o pagamento por longos prazos, e não o contrário.

A multa por atraso é de 0,33% ao dia, limitada a 20%. Ou seja, em 60 dias a multa alcança o seu valor máximo de 20%. Depois disso, a multa não cresce mais, e sobre o débito incide apenas os juros, calculados com base na taxa Selic (hoje em 2% ao ano).

Vejam o contrassenso: o atraso por até 60 dias impõe uma multa de 20% (que significa uma taxa composta de 9,55% ao mês). Se esse atraso for de 60 meses, e não de 60 dias, a multa estacionada em 20% passa a representar uma taxa composta de 0,3% ao mês.

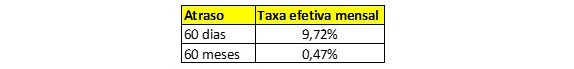

Como os juros são baixos (2% ao ano, que representa uma taxa composta de 0,17% ao mês), um atraso de 60 meses vai importar em um pagamento de juros mensais de 0,47% (0,3 + 0,17), enquanto um atraso de 60 dias significa uma despesa mensal de juros de 9,72% (9,55 + 0,17). Resumindo, fica assim:

Em síntese: financeiramente, se for para atrasar o pagamento do tributo, não faz sentido atrasar por pouco tempo, mas pelo maior prazo possível.

Naturalmente que existem outros efeitos decorrentes do atraso: impossibilidade de emissão de certidões, proibição de distribuição de lucros, fora o risco de protesto, o que prejudica o crédito. Nesses casos, o parcelamento – segundo as premissas acima – faz mais sentido do que uma eventual quitação em parcela única dos valores atrasados.

Inscrição em dívida ativa

Em determinado momento a dívida será inscrita em dívida ativa. O que é isso? Quais os efeitos daí decorrentes?

A inscrição em dívida ativa tem a finalidade de formalizar o título executivo (certidão da dívida ativa – CDA) através do qual a Fazenda poderá iniciar a execução fiscal.

Um efeito indesejado da inscrição em dívida é o acréscimo de encargos de 10% ao valor do débito no momento em que o mesmo é inscrito, de acordo com o previsto no art. 37-A da Lei n° 10.522/2002, cumulado com art. 3° do Decreto-Lei 1.569/77.

Uma vez inscrito, a dívida poderá ser executada. Mas isso não ocorre de imediato. Em regra, são executados débitos vencidos há pelo menos quatro anos, dado que a prescrição da Fazenda para cobrá-los é de cinco anos contados do vencimento.

Parcelamento

O parcelamento ordinário está acessível a qualquer contribuinte, podendo o débito ser quitado em até 60 meses, respeitada a parcela mínima estipulada de acordo com o porte da empresa.

Os parcelamentos especiais com prazos maiores e abatimento de multa e juros dependem de leis específicas, e nem sempre estão disponíveis.

Para os optantes pelo Simples, o regime do parcelamento recebeu algumas modificações.

Até 31/10/2020, o contribuinte estava limitado à formalização de apenas 1 (um) pedido de parcelamento do Simples Nacional por ano-calendário. A partir de 01/11/2020, passou a ser admitida a formalização de mais de 1 (um) pedido de parcelamento do Simples Nacional por ano-calendário. A possibilidade de reparcelamento se deu com publicação da Instrução Normativa RFB nº 1.981, de 09/10/2020, que alterou a Instrução Normativa RFB nº 1.508, de 04/11/2014.

E no que se refere à multa por atraso, a qual tem um valor diário até alcançar o seu limite em 60 dias, em caso de parcelamento, qualquer que seja o tempo de atraso (ou seja, mesmo inferior aos 60 dias), aplica-se o valor máximo de 20%.

Exclusão do Simples Nacional

A exclusão do Simples Nacional em 2020, como vimos, não vai ocorrer.

No entanto, prevê a lei que a exclusão por existência de débitos somente ocorre depois de notificado o contribuinte. Tal comunicação deve ser específica: não resolve notificar tão somente a existência de débitos.

O contribuinte será notificado especificamente, com a indicação de que em 30 dias será excluído por ser devedor da Fazenda Nacional. Em que pese a exclusão no prazo citado, a mesma só produzirá efeitos a partir do ano calendário subsequente.

No mesmo prazo de 30 dias poderá o contribuinte quitar ou parcelar os valores evitando a exclusão.

E ainda, mesmo que ela ocorra, como produz efeitos apenas a partir do ano subsequente, é possível, até 31 de janeiro, quitar ou parcelar os débitos e solicitar a reinclusão no sistema. Com isso, apesar da exclusão anterior, a nova inclusão ocorrerá em sequência, de modo que, na prática, a empresa estará todo o tempo recolhendo seus tributos dentro da sistemática simplificada.

Sobre o autor