Reforma do IR: veja como ficou depois da votação da Câmara

Depois de diversos substitutivos, o Projeto de Lei n° 2337/2021, conhecido como a reforma do Imposto de Renda, foi aprovado na Câmara com várias alterações, e seguiu para aprovação no Senado.

A sua versão final está neste link.

A alíquota incidente sobre lucros e dividendos, hoje isentos de tributação, mas no projeto original fixada em 20%, passou para 15% depois de sofrer alterações na votação.

A alíquota do IR das empresas, hoje em 15%, ficou em 8% (no último substituto ficaria em 6,5%) e a alíquota da Contribuição Social sobre o Lucro Líquido (CSLL), hoje em 9%, ficou em 8% (no último substituto ficaria em 7,5%).

Empresas do Simples ficam dispensadas de reter o IR sobre distribuição de lucros – isso já estava no projeto original. A novidade fica por conta de a isenção ter se estendido a empresas do lucro presumido com faturamento até R$ 4,8 milhões/ano.

Essas e outras emendas trouxeram modificações ao projeto quando da aprovação na Câmara. Agora ele segue para o Senado, onde pode ser totalmente modificado, mantido, ou até rejeitado.

Segue abaixo uma relação com as principais alterações e previsões do projeto.

Alíquotas do IRPJ e da CSLL: alíquota do IR passa de 15% para 8%; o adicional do IR fica mantido em 10%; a alíquota da CSLL fica reduzida de 9% para 8%. Importante: em ambos os casos a redução somente tem efeito após a revogação de benefício fiscal. Por outro lado, a tributação de lucros e dividendos não tem qualquer condicionante, vale a partir de 1 de janeiro de 2022.

Alíquota da tributação dos lucros e dividendos distribuídos: reduzida para 15%; no projeto original era de 20%.

Base de cálculo: lucros pagos após 1 de janeiro de 2022. Não foi aprovada isenção sobre o estoque de lucros, ou seja, aqueles mantidos até 31 de dezembro de 2021, os quais foram tributados por alíquotas da PJ superiores às reduzidas pelo projeto. Grande chance de judicialização desse ponto. Além disso, muitas empresas vão distribuir os lucros acumulados mesmo sem ter caixa para tanto, deixando no passivo a obrigação a pagar.

Isenção na distribuição de lucros: empresas do Simples, ou do presumido com faturamento anual até R$ 4,8 milhões; esta última, precisa ainda não se enquadrar em nenhuma das hipóteses previstas na LC 123/2006 para vedação à opção ao simples (art. 3°, §4°).

Holdings operacionais: empresa que possua mais de 10% de outra, não sofre tributação quando receber lucros.

Incorporadoras: incorporadoras que tenham 90% de receitas sujeitas ao RET estão livres de reter o IR quando pagar lucros a outras pessoas jurídicas. Para pessoas físicas, haverá a tributação. Esse procedimento viabiliza a continuidade de utilização de sociedades de propósito específico (SPE).

Fundos de investimento: continuam sem qualquer tributação no momento de recebimento dos lucros, e os quotistas serão tributados posteriormente de acordo com as regras do fundo. O último substituto previa uma antecipação de IR fonte de 5,88% no pagamento de dividendo às carteiras de fundos em determinados casos.

Filiais de empresas do exterior: tributação no momento da disponibilização do luco no balanço, independentemente de repasse à matriz.

Distribuição disfarçada de lucros (DDL): acrescenta novas hipóteses de distribuição disfarçada de lucros ao Art. 60 do Decreto-Lei n° 1.598/77, dentre elas: empréstimo de PJ para pessoa ligada quando aquela possui lucros acumulados; pagamento de aluguéis ou royalties em valores superiores ao mercado a pessoa ligada; venda de bens a pessoa ligada por valor inferior ao mercado; perdão dívida de pessoa ligada, dentre outras.

Criação ainda de um art. 60-A que classifica como DDL qualquer gasto com sócio que não esteja ligado à atividade fim.

Pagamento sempre líquido do lucro ou dividendo: qualquer pagamento de lucros será sempre líquido; ou seja, se a PJ pagar e não reter, o cálculo do IR devido será feito apurando-se uma base de cálculo através do gross up com a alíquota de retenção, aumentando assim a base de incidência. A título de exemplo, um pagamento de R$ 100,00 vai gerar um tributo de R$ 17,65, e não de R$ 15,00, pois R$ 117,65 – 15% = R$ 100,00.

Vemos um potencial de impacto nos casos de DDL, pois serão pagamentos inicialmente classificados sob outras rubricas na contabilidade, posteriormente reclassificados pelo fisco, logo, sem qualquer retenção prévia.

Redução do IR incidente nos pagamentos sem causa: alteração do Art. 61 do Decreto-Lei n° 1.598/77, reduzindo de 35% para 30% o IR incidente sobre os valores pagos a beneficiário não identificado.

Extinção do lucro real anual: já estava previsto desde o início do projeto: a apuração do lucro real somente poderá ser trimestral. Contudo, em caso de prejuízo fiscal em um trimestre, ele poderá ser aproveitado integralmente sem a trava dos 30% do lucro nos três trimestres seguintes.

Amortização de ativos intangíveis: A amortização de intangíveis não poderá passar de 1/120 para cada mês; ou seja, independentemente do tempo de vida útil do intangível, o projeto limita a sua dedução, a qual deverá se estender por 120 meses.

Diferenças entre o contabilizado e a taxa acima, deverão ser adicionadas ao lucro real, podendo ser deduzidas apenas quando houver a alienação ou baixa do intangível.

Porém, se o intangível depender de contrato ou normal legal – por exemplo, o direito de uso em contrato de locação –, o prazo poderá ser diferente do acima indicado, obedecendo-se ao que dispuser a lei ou o contrato.

Vedação à utilização de livro caixa: uma faculdade a todas as empresas do lucro presumido até então, a utilização do livro caixa no lugar da escrituração completa, passa a ficar disponível apenas àquelas que faturam até R$ 4,8 milhões/ano; as demais deverão escriturar o livro diário.

Fundos de investimentos fechados: a exceção dos FII, Fiagro, FIP classificados como entidade de investimento, FIDIC, e fundos constituídos por residentes no exterior, a diferença entre o valor da quota em 1 de janeiro de 2022 e o valor de aquisição será tributado na alíquota de 15% até 30.11.2022. Se o contribuinte quiser adiantar o pagamento para 31 de maio de 2022, ou parcelar em 24 vezes, com a primeira vencendo ainda em janeiro/2022, a alíquota cai para 6%. Os fundos fechados passam a ter “come quotas” em novembro de cada ano.

Tributação de FIPs: os FIPs não qualificados como entidades de investimento segundo as normas da CVM (circular 579/2016) passam a ser tributado como uma PJ qualquer.

Tributação de mercado de ações: a apuração passa a ser trimestral nas operações de compra e venda de ações. O limite do valor de operações para isenção, que era de R$ 20 mil/mês, passa para R$ 60 mil/trimestre.

Desconto simplificado na DIRPF: reduz de R$ 16.754,34 para R$ 10.563,60 o desconto simplificado para quem utiliza o modelo completo da declaração anual do IRPF. Na prática, reflete um aumento da tributação do IRPF para quem ganha acima de R$ 52.818,00/ano.

Atualização facultativa dos bens imóveis no país da pessoa física no IRPF: bens imóveis adquiridos até 31.12.2020 por pessoas físicas podem ser atualizados na declaração de IRPF, através do pagamento do IR calculado na alíquota de 4% sobre o valor atualizado.

Nesse caso, não serão aplicados os redutores de base de cálculo previstos em lei para o caso de alienação.

E a data de aquisição do bem para fins de apuração de ganho de capital quando da alienação fica alterada para a data da opção pela atualização.

Atualização facultativa dos bens mantidos no exterior pela pessoa física no IRPF: os bens mantidos no exterior poderão ser, de igual modo, atualizados, contudo, a alíquota será de 6% – e nesse caso, não fica restrito a imóveis.

Dedução do PAT: no projeto original era extinta, mas no substituto foi mantida, e o seu teto passou de 4% para 7,5% do IR devido.

Prazo para instituição de obrigações acessórias: criação de uma noventena para criação de obrigações acessórias.

Como ficou a reforma do Imposto de Renda após passar pela Câmara dos Deputados

Depois de diversos substitutivos, o Projeto de Lei n° 2337/2021, conhecido como a reforma do Imposto de Renda, foi aprovado na Câmara com várias alterações, e seguiu para aprovação no Senado.

A sua versão final pode ser acessada aqui.

A alíquota incidente sobre lucros e dividendos, hoje isentos de tributação, mas no projeto original fixada em 20%, passou para 15% depois de sofrer alterações na votação.

A alíquota do Imposto de Renda das empresas, hoje em 15%, ficou em 8% (no último substituto ficaria em 6,5%) e a alíquota da Contribuição Social sobre o Lucro Líquido (CSLL), hoje em 9%, ficou em 8% (no último substituto ficaria em 7,5%).

Empresas do Simples ficam dispensadas de reter o IR sobre distribuição de lucros – isso já estava no projeto original. A novidade fica por conta de a isenção ter se estendido a empresas do lucro presumido com faturamento até R$ 4,8 milhões/ano.

Essas e outras emendas trouxeram modificações ao projeto quando da aprovação na Câmara dos Deputados. Agora ele segue para o Senado Federal, onde pode ser totalmente modificado, mantido, ou até rejeitado.

Segue abaixo a relação com as principais alterações e previsões do projeto.

Alíquotas do IRPJ e da CSLL: a alíquota do Imposto de Renda passa de 15% para 8%; o adicional do IR fica mantido em 10%; a alíquota da CSLL fica reduzida de 9% para 8%. Importante: em ambos os casos a redução somente tem efeito após a revogação de benefício fiscal. Por outro lado, a tributação de lucros e dividendos não tem qualquer condicionante, vale a partir de 01/01/2022.

Alíquota da tributação dos lucros e dividendos distribuídos: foi reduzida para 15%; no projeto original era de 20%.

Base de cálculo: lucros pagos após 01/01/2022. Não foi aprovada isenção sobre o estoque de lucros, ou seja, aqueles mantidos até 31 de dezembro de 2021, os quais foram tributados por alíquotas da PJ superiores às reduzidas pelo projeto. Grande chance de judicialização desse ponto. Além disso, muitas empresas vão distribuir os lucros acumulados mesmo sem ter caixa para tanto, deixando no passivo a obrigação a pagar.

Isenção na distribuição de lucros: para empresas do Simples, ou do presumido com faturamento anual até R$ 4,8 milhões; esta última, precisa ainda não se enquadrar em nenhuma das hipóteses previstas na LC 123/2006 para vedação à opção ao simples (art. 3°, §4°).

Holdings operacionais: empresa que possua mais de 10% de outra, não sofre tributação quando receber lucros.

Incorporadoras: incorporadoras que tenham 90% de receitas sujeitas ao RET estão livres de reter o IR quando pagar lucros a outras pessoas jurídicas. Para pessoas físicas, haverá a tributação. Esse procedimento viabiliza a continuidade de utilização de sociedades de propósito específico (SPE).

Fundos de investimento: continuam sem tributação no momento de recebimento dos lucros, e os quotistas serão tributados posteriormente de acordo com as regras do fundo. O último substituto previa uma antecipação de IR fonte de 5,88% no pagamento de dividendo às carteiras de fundos em determinados casos.

Filiais de empresas do exterior: tributação no momento da disponibilização do luco no balanço, independentemente de repasse à matriz.

Distribuição disfarçada de lucros (DDL): acrescenta novas hipóteses de distribuição disfarçada de lucros ao Art. 60 do Decreto-Lei n° 1.598/77, dentre elas: empréstimo de PJ para pessoa ligada quando aquela possui lucros acumulados; pagamento de aluguéis ou royalties em valores superiores ao mercado a pessoa ligada; venda de bens a pessoa ligada por valor inferior ao mercado; perdão dívida de pessoa ligada, dentre outras.

Criação ainda de um art. 60-A que classifica como DDL qualquer gasto com sócio que não esteja ligado à atividade fim.

Pagamento sempre líquido do lucro ou dividendo: qualquer pagamento de lucros será sempre líquido; ou seja, se a PJ pagar e não reter, o cálculo do IR devido será feito apurando-se uma base de cálculo através do gross up com a alíquota de retenção, aumentando assim a base de incidência. A título de exemplo, um pagamento de R$ 100,00 vai gerar um tributo de R$ 17,65, e não de R$ 15,00, pois R$ 117,65 – 15% = R$ 100,00.

Vemos um potencial de impacto nos casos de DDL, pois serão pagamentos inicialmente classificados sob outras rubricas na contabilidade, posteriormente reclassificados pelo fisco, logo, sem qualquer retenção prévia.

Redução do IR incidente nos pagamentos sem causa: alteração do Art. 61 do Decreto-Lei n° 1.598/77, reduzindo de 35% para 30% o Imposto de Renda incidente sobre os valores pagos a beneficiário não identificado.

Extinção do lucro real anual: estava previsto desde o início do projeto: a apuração do lucro real somente poderá ser trimestral. Contudo, em caso de prejuízo fiscal em um trimestre, ele poderá ser aproveitado integralmente sem a trava dos 30% do lucro nos três trimestres seguintes.

Amortização de ativos intangíveis: A amortização de intangíveis não poderá passar de 1/120 para cada mês; ou seja, independentemente do tempo de vida útil do intangível, o projeto limita a sua dedução, a qual deverá se estender por 120 meses.

Diferenças entre o contabilizado e a taxa acima, deverão ser adicionadas ao lucro real, podendo ser deduzidas apenas quando houver a alienação ou baixa do intangível.

Porém, se o intangível depender de contrato ou normal legal – por exemplo, o direito de uso em contrato de locação –, o prazo poderá ser diferente do acima indicado, obedecendo-se ao que dispuser a lei ou o contrato.

Vedação à utilização de livro caixa: uma faculdade a todas as empresas do lucro presumido até então, a utilização do livro caixa no lugar da escrituração completa, passa a ficar disponível apenas àquelas que faturam até R$ 4,8 milhões/ano; as demais deverão escriturar o livro diário.

Fundos de investimentos fechados: a exceção dos FII, Fiagro, FIP classificados como entidade de investimento, FIDIC, e fundos constituídos por residentes no exterior, a diferença entre o valor da quota em 01.01.2022 e o valor de aquisição será tributado na alíquota de 15% até 30.11.2022. Se o contribuinte quiser adiantar o pagamento para 31.05.2022, ou parcelar em 24 vezes, com a primeira vencendo ainda em janeiro/2022, a alíquota cai para 6%. Os fundos fechados passam a ter “come quotas” em novembro de cada ano.

Tributação de FIPs: os FIPs não qualificados como entidades de investimento segundo as normas da CVM (circular 579/2016) passam a ser tributado como uma PJ qualquer.

Tributação de mercado de ações: a apuração passa a ser trimestral nas operações de compra e venda de ações. O limite do valor de operações para isenção, que era de R$ 20 mil/mês, passa para R$ 60 mil/trimestre.

Desconto simplificado na DIRPF: reduz de R$ 16.754,34 para R$ 10.563,60 o desconto simplificado para quem utiliza o modelo completo da declaração anual do IRPF. Na prática, reflete um aumento da tributação do IRPF para quem ganha acima de R$ 52.818,00/ano.

Atualização facultativa dos bens imóveis no país da pessoa física no IRPF: bens imóveis adquiridos até 31.12.2020 por pessoas físicas podem ser atualizados na declaração de IRPF, através do pagamento do IR calculado na alíquota de 4% sobre o valor atualizado.

Nesse caso, não serão aplicados os redutores de base de cálculo previstos em lei para o caso de alienação.

E a data de aquisição do bem para fins de apuração de ganho de capital quando da alienação fica alterada para a data da opção pela atualização.

Atualização facultativa dos bens mantidos no exterior pela pessoa física no IRPF: os bens mantidos no exterior poderão ser, de igual modo, atualizados, contudo, a alíquota será de 6% – e nesse caso, não fica restrito a imóveis.

Dedução do PAT: no projeto original era extinta, mas no substituto foi mantida, e o seu teto passou de 4% para 7,5% do IR devido.

Prazo para instituição de obrigações acessórias: criação de uma noventena para criação de obrigações acessórias.

Reforma do IR, parte 2: o projeto foi substituído

No primeiro artigo dessa série, analisamos o projeto de reforma do IR, o qual aumentava a carga tributária, além de trazer uma série de outros entraves e maldades. O projeto foi substituído, e apresentado pelo relator no dia 13 de julho. De modo que passamos a analisar agora o projeto substituto, o qual pode ser baixado nesse link.

Algumas distorções foram corrigidas no substituto: holdings patrimoniais voltaram a ser tributadas no lucro presumido, não há tributação na distribuição de dividendos entre empresas do mesmo grupo, a redução da alíquota do IRPF passou de 5% para 12,5%, dentre outros pontos.

Por outro lado, a alíquota da tributação de dividendos se manteve em 20%, o limite de renda para utilização do desconto simplificado na declaração de ajuste continua em R$40mil/ano, JCP deixara de ser dedutíveis, assim como o PAT.

No primeiro projeto, colocaram o bode na sala. No substituto, deram um banho no bode; já melhorou, ficamos mais aliviados, mas o bode ainda está lá…

Tributação da pessoa física

Aqui, nada alterou em relação ao projeto: a faixa de isenção subiu para R$ 2.500,00/mês (como exposto no artigo anterior, essas pessoas não pagavam nada), e para renda superior a R$ 40 mil/ano não será possível utilizar o desconto simplificado de 20% da renda. Isso é aumento de carga tributária.

No primeiro artigo mostramos que essa alteração ia aumentar a arrecadação (e não diminuir) em pelo menos R$ 5 bi. A Receita Federal do Brasil (RFB) reconheceu que a previsão é de aumento de R$ 8 bi.

Ou seja, até o bom mocismo do projeto (o suposto aumento da isenção) vai gerar rendimentos para o fisco.

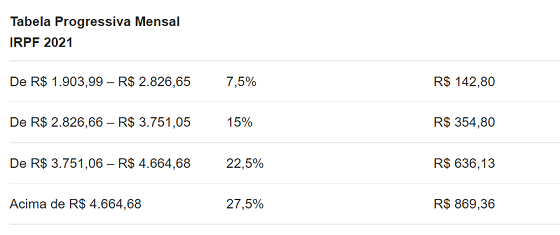

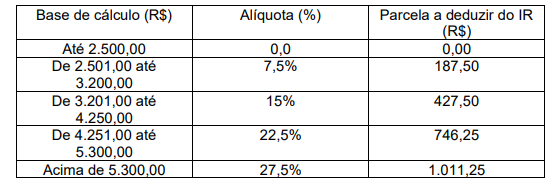

Em todo caso, a tabela progressiva hoje é a seguinte:

E passará, em sendo o projeto aprovado, a ser a seguinte:

Distribuição de lucros e dividendos

O projeto prevê que a partir de 01/01/2022, lucros e dividendos pagos ou creditados pelas pessoas jurídicas deverão ser tributados em 20%. Aqui o primeiro absurdo: não serão tributados os lucros e dividendos gerados a partir de 01/01/2022, mas os pagos.

Se o próprio legislador admite que tal tributação é compensada com a redução da tributação da PJ, como fazer com os lucros acumulados até 31/12/2021, e pagos após 01/01/2022? Afinal, foram tributados por alíquotas majoradas na PJ, e depois, quando pagos aos sócios, serão novamente tributados em 20%.

Quando se começou a isentar a distribuição de lucros, a regra era: lucros gerados a partir de 1996. Por que na hora de voltar a cobrar, mudamos a regra, e passamos a tributar lucros pagos (e não gerados) a partir da data de corte?

A discussão judicial será certa, e por vários motivos.

Primeiro, as empresas, para se defender, vão distribuir todo o lucro acumulado até 31/12/2021, ainda que não os tenha em caixa para pagar: o valor vai sair do patrimônio líquido e ser transferido para o passivo, se tornando dívida para com o sócio. Assim, a partir de 01/01/2022, no lugar de distribuir lucros, a PJ vai pagar a dívida acumulada com o sócio. Já a RFB, que sempre interpreta de forma enviesada a legislação, entenderá (i) ser um planejamento tributário abusivo (como, aliás, sob a sua ótica são todos), e (ii) interpretará a expressão “pagos” no texto da lei como sendo não somente a distribuição em si, mas o ato de entregar o dinheiro ao sócio.

E será judicializado ainda o próprio texto legal, posto que descumpre o princípio da anterioridade previsto no artigo 150 da Constituição Federal, segundo o qual, é vedada a cobrança de tributos no mesmo exercício da lei que o instituiu. Isso porque, a despeito de eventual pagamento (e tributação) em data posterior, o lucro gerado até 31.12.2021 será tributado por uma lei promulgada em 2021.

Seguimos com outros pontos da lei.

Se o sócio residir em país com tributação favorecida (paraíso fiscal), a alíquota sobe para 30%.

Em caso de distribuição de lucros inexistentes na contabilidade, ou no caso de distribuição disfarçada de lucros, de igual sorte a alíquota sobe para 30%.

Isenção para sócios de ME ou EPP

A distribuição de lucros para sócios de ME ou EPP ficam isentas até o limite mensal de R$ 20 mil. Esse é o limite por CPF: ou seja, se um sócio participar de mais de um ME/EPP, o limite será esse, independentemente de quantas fontes de renda ele tiver.

Contudo, o projeto traz uma regra inusitada: se os beneficiários de uma mesma ME/EPP foram cônjuges, companheiros ou parentes até o terceiro grau, esse limite será global para essas pessoas. Em resumo, irmãos, casais, tios e sobrinhos, pais e filhos, não podem mais ser sócios uns dos outros, sob pena de verem reduzidos o limite de isenção.

Regra esdrúxula, certamente incluída no projeto pela RFB, a qual se assemelha a um cônjuge ciumento: passa 24h do dia (inclusive dormindo) esperando e procurando uma traição, a ponto de transformar a vida do outro e a sua própria em um inferno.

A padaria “Dois Irmãos” não mais vai existir. O que um cunhado não conseguiu, a RFB vai conseguir, que é separar os irmãos…

Caça às bruxas

Seguindo na busca pelo sonegador, e complicando da vida de todos indistintamente, alguns pontos do projeto tentam fechar as portas a possíveis planejamentos tributários.

Redução de capital, quando o mesmo foi integralizado com capitalização de lucros, será tributada como se dividendo fosse: isso, independentemente de a integralização ser anterior a 01/01/2022. O projeto não faz ressalva nesse sentido, a RFB vai levar ao pé da letra, e será mais um ponto de discussão judicial futura.

Na redução de capital, ou no pagamento de lucros com bens, será obrigatória a avaliação do bem a mercado, tributando-se a diferença tanto na PJ que paga, quando no sócio que recebe.

Claro que, se a diferença for a menor, essa despesa não poderá ser usada para deduzir o IR a pagar no mês: com o fisco (brasileiro) é comum regras que só valem em um sentido.

São acrescentados dispositivos ao artigo 60 do Decreto-Lei n° 1.598/77 que tratam da distribuição disfarçada de lucros. Esse artigo perdeu importância depois de 1996, e agora ressuscita com força total.

Venda de bens entre a PJ e seus sócios, empréstimos, pagamento de despesas, enfim, passará a RFB a buscar distribuição disfarçada de lucros em todas as fiscalizações que efetuar.

Tributação da Pessoa Jurídica

A alíquota do IRPJ fica reduzida de 15% para 5% em 2022, e para 2,5% em 2023. A alíquota adicional do IRPF de 10%, aplicável em lucros apurados acima de R$ 60 mil/trimestre, continua em vigor.

A dedutibilidade dos juros sobre capital próprio (JCP) para empresas tributadas pelo lucro real deixa de existir.

Deixa de existir o lucro real anual; agora todas as empresas tributadas sob esse regime, deverão utilizar a modalidade trimestral. Por outro lado, a trava de 30% do lucro para aproveitamento de prejuízos fiscais deixa de ser aplicada nos três trimestres seguintes à apuração de eventual prejuízo.

O projeto anterior obrigava as empresas imobiliárias, que alugavam, compravam e vendiam imóveis próprios à tributação no lucro real; o substitutivo acabou com isso. Tal obrigação iria inviabilizar as holdings imobiliárias.

Foi criado prazo de 240 meses para dedutibilidade de ativos intangíveis, o que aumenta a tributação, na medida que limita o aproveitamento de despesas.

O projeto veda a dedutibilidade de pagamento a funcionários em ações da própria empresa (stock options).

Atualização de bens móveis

Nos 4 primeiros meses de 2022, poderá o contribuinte pessoa física atualizar o valor dos seus bens imóveis adquiridos até 31 de dezembro de 2020. Sobre a atualização, deverá pagar IR na alíquota de 4%.

Com isso, fica o valor atualização na Declaração de IRPF, e em caso de venda futura, não se sujeita ao IR sobre ganho de capital cujas alíquotas variam de 15% a 22%.

Reforma do IR: arapuca fantasiada de bom mocismo – I

Sob a desculpa de aumentar o limite de isenção do Imposto de Renda da pessoa física, o Governo Federal enviou o seu projeto de lei ao Congresso (quem quiser ler o projeto, basta clicar aqui). O resultado, é o aumento da carga tributária na veia, para usar um dos aforismos comuns do ministro Paulo Guedes. E o pior: mudando pouco, quase nada, para aqueles que seriam os supostos beneficiados.

Fizemos um levantamento com base nos próprios relatórios de arrecadação da Receita Federal do Brasil (RFB), e fica fácil de perceber que o resultado é o aumento da arrecadação, sem eufemismos.

Além disso, diversas alterações foram propostas que, em se confirmando, vão demandar uma profunda reavaliação das empresas em sua forma de operar e pagar tributo: dividendos serão tributados, holdings patrimoniais serão inviabilizadas, manter sociedades no exterior vai implicar em maior tributação e pagamento por regime de caixa na pessoa física, dentre outras maldades.

Isenção de IR = Arrecadação maior (?)

O bom mocismo da proposta é a elevação da faixa de isenção do IR da pessoa física de R$ 1.903,99 para R$ 2.500,00.

Ocorre que nessa faixa, hoje, ninguém paga imposto.

Isso porque na declaração de ajuste existe um desconto simplificado mínimo de 20%, o qual, aplicado sobre os R$ 2,5 mil, fazem a renda tributável cair para R$ 2 mil, quase no limite de isenção, gerando um IR a pagar ínfimo (R$ 7,20 ao mês, ou 0,29% da renda).

E para compensar a isenção, o projeto extingue o desconto simplificado de 20% na declaração de ajuste para rendimentos anuais acima de R$40mil. Apenas relembrando: os contribuintes, ao fazerem a declaração do IRPF, podem optar pelo desconto simplificado, ou pelas deduções legalmente permitidas pela legislação. Como são pouquíssimas as hipóteses de dedução, a maioria dos contribuintes (segundo relatório da própria RFB) opta pelo modelo simplificado.

Resumo: o IRPF vai aumentar, no mínimo, em 20% para quem ganha acima de de R$ 40 mil ano (R$ 3,33 mil ao mês).

Em síntese: para quem ganha até 2,5k, nada muda; para quem ganha entre 2,5k e 3,33k, há um benefício; e para todos os demais que ganham acima de 3,3k, haverá aumento de tributo.

Dados extraídos dos relatórios da RFB demonstram que haverá aumento na arrecadação, e que para essa isenção, sequer se fazia necessária a tributação de lucros e dividendos.

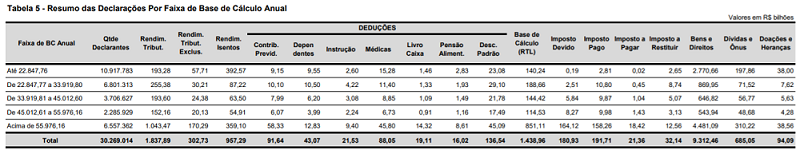

O último relatório da RFB sobre declarações de ajuste entregues disponível para consulta é o de 2018.

O resumo das declarações entregues, é o seguinte:

Como se pode ver, o relatório divide em 5 faixas de renda. A faixa isenta com o projeto vai até R$ 30 mil ano, o que pega toda a primeira faixa acima, e uma parte da segunda. Gente que já não paga tributo hoje.

E a faixa acima de R$ 40 mil/ano, os que deixarão de ter o desconto simplificado, pega parte da 3ª faixa e todas as demais.

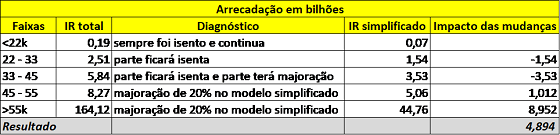

Simplificando a análise daqueles números, pegando o imposto devido de cada faixa, e adequando-as ao novo projeto, o resultado é o seguinte:

Observações: (i) o relatório da RFB traz relatórios separando as declarações completas e simplificadas, por isso foi possível criar uma coluna somente de IR pago por declarações simplificadas; (ii) embora nas 2ª e 3ª faixas tenha apenas parte dos declarantes com isenção, no nosso cálculo consideramos todos eles, o que demonstra ser o aumento na arrecadação até maior do que o calculado acima.

Ou seja, o bom mocismo de aumento do limite de isenção, conjugado com a extinção do desconto simplificado, geraria, em 2018, um aumento de arrecadação de quase R$ 5 bilhões.

E ainda nem começamos a falar de tributação de dividendos.

Tributação de dividendos

A tributação de dividendos foi inserida no mesmo projeto de reforma do IR. Quer-se tributar os lucros e dividendos em 20%, e desonerar as empresas em 5%.

Já escrevemos em diversas oportunidades sobre esse tema e, de modo geral, ele é mal colocado na mídia e pelo próprio governo.

Em 1996, quando se institui a isenção dos dividendos, o objetivo não foi criar uma benesse para investidores e empresários, mas concentrar a tributação na PJ, facilitando a fiscalização, e aumentando a arrecadação.

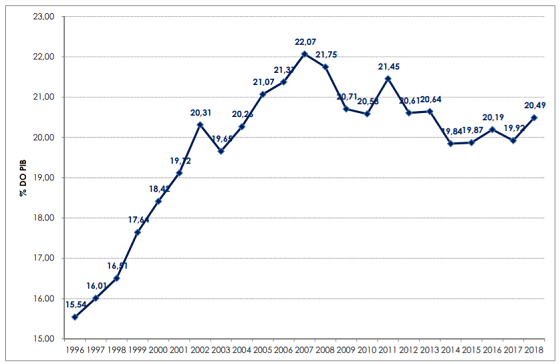

E parece ter dado certo. O gráfico abaixo mostra a evolução da arrecadação em comparação com o PIB do país de 1996. A fonte, é a própria RFB:

Como vimos na tabela de dados extraídos do IRPF 2018 no tópico anterior, os contribuintes em geral tiveram R$ 957 bilhões de rendimentos isentos, excluídos aí as heranças e doações.

Além de lucros e dividendos, podem ser rendimentos isentos os ganhos de capital na venda de bens de valor até R$ 35 mil/mês (R$ 20 mil para ações na bolsa), alienação do único imóvel, dentre poucos outros casos. De maneira que a imensa maioria dos rendimentos isentos ali indicados, é recebimento de dividendos.

Fazendo a conta, 20% desses R$ 957 bilhões equivale a R$ 191 bilhões de arrecadação.

Ah, mas vai reduzir em 5% a alíquota das empresas: hoje (IRPJ + CSLL) é 34%, passará para 29%, uma redução de 14,71% na tributação da PJ.

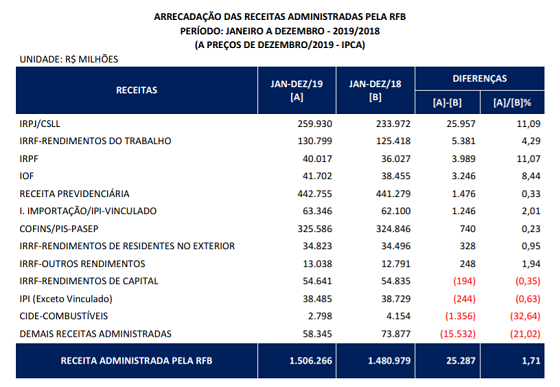

Vejamos então quanto se arrecadou de IRPJ, segundo o mesmo relatório da RFB:

Ou seja, R$ 260 bilhões arrecadados com IRPJ/CSLL. Assim, uma redução de 14,71% (os tais 5% reduzidos na alíquota do IR) significa perder aproximadamente R$ 38 bilhões.

Excelente negócio: perde R$ 38 bi com a redução do IRPJ e ganha R$ 191 bi com a tributação de dividendos. Como dissemos, é o Estado cravando mais fundo os caninos na jugular do cidadão. Afinal, é preciso bancar a ineficiência do gigantismo estatal, e as sinecuras do serviço público.

No próximo artigo trataremos de outros aspectos da reforma, seus impactos no dia a dia das empresas, os planejamentos tributários que virão, as dificuldades para as holdings, e os defuntos ressuscitados: distribuição disfarçada de lucros, dupla autuação (na PJ e na PF por presunção da distribuição do valor autuado), dentre outros fantasmas que estavam exorcizados há 30 anos, e voltarão para assombrar o contribuinte.

Passivo fictício: caracterização e posição do CARF

O artigo 293 do Novo Regulamento do Imposto de Renda (Decreto 9580/2018) repete disposição já contida no RIR/99, e considera omissão de receita o saldo credor de caixa, bem como a manutenção de passivo fictício.

Por passivo fictício, entende-se duas condutas distintas: manutenção no passivo de obrigações já quitadas, e registro de obrigações inexistentes.

Na manutenção de obrigações quitadas no passivo, a presunção legal é a de que as mesmas foram quitadas com recursos provenientes de caixa 2; já no registro de obrigações inexistentes, a presunção é a de que ativos foram adquiridos com recursos de caixa 2, servindo o passivo fictício para acobertar tal prática.

Daí que um primeiro cuidado na contabilização é a realização de uma boa conciliação com o contas a pagar da empresa, de modo a evitar que, mesmo involuntariamente, se crie um passivo fictício sujeito a autuações.

Não há controvérsia quanto à caracterização do passivo fictício; contudo, a discussão está no momento no qual se inicia o prazo prescricional para o lançamento por parte do fisco.

A RFB entende que enquanto se mantiver na escrituração o passivo fictício a empresa pode ser autuada, pois trata-se de infração que se prolonga no tempo, não se iniciando assim o prazo prescricional até que o passivo seja baixado.

Os contribuintes, por sua vez, defendem no CARF que se deve aplicar o disposto no artigo 173, I do CTN, ou seja, o prazo prescricional se inicia no primeiro dia do ano seguinte àquele no qual o lançamento poderia ter sido efetuado. Ou seja, a prescrição começaria no ano seguinte à atividade de omissão de receitas.

As decisões no CARF pendem ora para um lado, ora para outro, mas a Câmara Superior de Recursos Fiscais (CSRF), última instância dentro do CARF, tem entendido que, diferentemente do que prega a RFB, há prescrição, e o prazo se inicia a partir do registro contábil do passivo fictício.